炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:肖恩

12月18日,武汉海特生物制药股份有限公司(下称“海特生物”)公告称,公司申报的注射用重组变构人肿瘤坏死因子相关凋亡诱导配体(“CPT”)上市许可申请,于17日获得国家药品监督管理局(NMPA)受理,适应症为治疗复发难治的多发性骨髓瘤(R/R MM)。

(资料来源:国家药品监督管理局药审中心CDE)

(资料来源:国家药品监督管理局药审中心CDE)消息一出,次日海特生物股价便涨停,对于深处金路捷调出医保后业绩增长乏力困局的海特生物来说,寻找新的增长点是当务之急。但CPT真的就是海特生物的救命稻草吗?至少在强手如林的R/R MM领域要有所作为或并不容易。

仍未走出金路捷调出医保的阴霾

海特生物成立于1992年,属于早一批成立的医药公司,但由于多年“躺赢”在注射用鼠神经生长因子(下称:金路捷)上,以至于起了个大早、却赶了个晚集,至今创新能力较为单薄。

招股书及公司财报显示,2013-2017年海特生物的营收全是由金路捷贡献,且呈现出稳步上升的态势。期间公司的营收及归母净利润分别实现了29.4%、26.3%的复合增长,因此公司在2017年也顺利登陆创业板。背后的逻辑是当时的金路捷与舒泰神的苏肽生、未名医药的恩经复、丽珠医药的丽康乐,作为国内鼠神经生长因子的四大龙头,充分享受了当时粗放的用药监管期,2011-2016年市场规模在5年时间里扩张了近8倍,年均复合增长率高达49.4%。

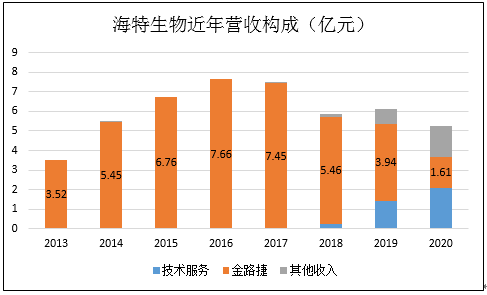

(资料来源:招股书、历年财报)

(资料来源:招股书、历年财报)鼠神经生长因子是能够直接作用于神经生长和修复的药物,而其他神经营养剂多为改善神经环境类药物,在临床上如人血白蛋白一样被认为属于辅助用药而被广泛应用,有“万金油神药”之称,但却因疗效不明确而备受争议。鼠神经生长因子也算是国内特有品种了,毛利润非常高,堪称中国神话。

但这种“万金油神药”的定位在2017年迎来了质变。

2017年版医保目录对鼠神经生长因子的医保支付做出了限制,仅限于“创伤性视觉神经损伤和正已烷中毒”,政策一出,金路捷的销售在2017、2018年明显萎靡。而在2019年,卫健委公布了第一批国家重点监控合理用药目录,其中就包括鼠神经生长因子,且在同年8月被调出国家医保,变为自费药。以至于海特生物的金路捷销售额在2020年仅剩下1.61亿元,不仅是金路捷,其他三家同样下滑严重。

面对业绩持续下滑,基础薄弱临时起意抓创新已是远水救不了近火,甚至到2020年底公司的在研产品多为普通的化学仿制药,且多数还在药学研究阶段。因此,海特生物想到了上市募资搞并购,这是撑起业绩最快的方法。

2015年投资参股北京沙东,正式切入抗癌创新药研发领域。

2018年收购珠海海泰生物75%的股权,布局体外诊断业务。

2018年9月再收购天津汉康医药100%股权,进军CRO&CDMO板块。

2020年收购厦门蔚嘉制药67%股权,布局蛋白酶抑制剂抗病毒药物领域。

(资料来源:公司官网)

(资料来源:公司官网)截止2020年,除去金路捷外,创收、或被市场期待的均是直到2015年后陆续收购北京沙东、天津汉康医药,厦门蔚嘉制药。并表带来的新增收入并未能抵消金路捷的颓势,2020年全年仅实现5.24亿元,为2014年来的新低。

频繁并购也给账面带来了3.16亿元的商誉,这相当于公司过去4-5年的净利润之和。但收购并不是一帆风顺,由于业务开展不及预期,海特生物对珠海海泰进行了商誉减值1215万元。

对于目前的海特生物来说,最大的故事就是近期NDA受理的“CPT”。

CPT进度太慢 上市或要到2023年

CPT是一种注射用重组变构人肿瘤坏死因子相关凋亡诱导配体(TRAIL)的环化变构体。TRAIL属于TNF超家族成员之一,通过与细胞膜上的死亡受体DR-4、DR-5结合,进一步激活下游信号通路,最终导致癌细胞的凋亡。海特生物称在环化变构后,CPT与受体结合能力更强,半衰期更长,抗肿瘤活性更高。

(资料来源:万联证券、网络)

(资料来源:万联证券、网络)III期CPT-MM301试验数据显示,在中国36家中心的417名既往接受过2种及以上方案治疗的R/R MM患者中,“CPT+沙利度胺+地塞米松 ”与“安慰剂+沙利度胺+地塞米松”的主要终点:显著延长患者mPFS(5.5个月 vs. 3.1个月),疾病进展或死亡的风险降低38.1%。关键次要终点:包括ORR(30.4% vs. 13.7%,P=0.0002)和OS(中位数21.8 vs. 17.0个月,P=0.0166),也显著提高试验组中位OS, 死亡风险降低约27.7%。

临床数据表明,CPT联合TD显著延长PFS和OS,提高ORR,且耐受性良好,不良事件均为轻度、一过性、可逆性事件。CPT确有望成为首个靶向死亡受体4/5的人体抗骨髓瘤药物。

海特生物董事长陈亚曾表示,如果CPT成功,可再造一个海特。海特目前持股北京沙东39%股权,按协议在北京沙东获得生产批件及上市后两年内两个时间节点持股比例将达到80%以上。此外,目前海特已有CPT试生产线,管理层似乎对CPT的市场前景非常看好。

但在强手如林的R/R MM领域,海特生物的动作太慢了。

自从2005年获得一、二期临床批件整整过去15年,CPT的临床数据可谓是珊珊来迟,而距离2020年6月15日公布3期数据以来, CPT的NDA申请近期才终于被NMPA受理。提交新药注册申报材料后,还需经历技术审评、临床试验数据现场核查、生产现场检查等程序,这其中还存在来回多次的风险。达雷妥尤单抗在获得优先评审的情况也用了一年才获批上市,预计CPT上市大概率在2023年,甚至更延后。而海特提升至持股比例至80%以上还要等上市2年,最早兑现也到了2025年,几年后R/R MM市场的竞争格局是如何还很难说,目前来看预计将是竞争比较激烈的。

集采预期之下 MM市场或不容乐观

由于多发性骨髓瘤目前无法治愈,但浆细胞是分化成熟的B细胞,所以MM是一种恶性程度较低的疾病,近些年,随着以硼替佐米、来那度胺等的广泛应用,患者中位生存期(mOS)延长至七八年。由于MM多发于70岁以上的老年人,所以很多患者最终离世可能不是因为MM,而是其它疾病,所以MM有可能像糖尿病一样,成为慢性病。

因此,理论上MM市场是有望稳步增长的。数据显示,美国黑人发病率最高、其次是白人,亚裔发病率最低,我国MM发病率为1-1.4/10万人,患病人数约10.2万,2019年市场规模仅57亿元。根据Datamonitor Healthcare预测,国内2030年市场规模将达到267亿元,年复合增长18%。

但近期关于MM市场最大的药物来那度胺在国内集采的预期愈来愈强烈。

硼替佐米、来那度胺作为MM最主要的一线用药,目前在国内的专利均已过期。其中硼替佐米有包括豪森、齐鲁、正大天晴、石药、亿帆等具有仿制药。硼替佐米也已在第四批国家集采中,单支价格也从1500元降至600元。

而来那度胺国内已有豪森、齐鲁、扬子江、正大天晴和北京双鹭5家企业获批生产来那度胺胶囊,且均已通过一致性评价,此外,目前正在申报的还有企业还有10多家。来那度胺竞争异常激烈,双鹭药业的仿制药较原研降价超80%。

(资料来源:医药魔方,网络)

(资料来源:医药魔方,网络)2020年4月,日照市医保局发文称2020年第一批集中带量采购议价谈判工作顺利结束,其中,来那度胺赫然在列。地方集采一般被认为是国采集采的试水,尽管没有进入第五批国家集采,但这给市场释放了一个信号:来那度胺离国家集采不远了。

由于MM的复发仍难以克服,因此即便是疾病稳定的患者,也应该接受巩固和维持治疗,因此,基础一线用药进入集采大幅度降价,对于MM患者的巩固和维持治疗来说是好消息。因为维持治疗一般采用廉价、方便、耐受性好的药物,维持治疗的药物包括糖皮质激素、α-干扰素、沙利度胺、来那度胺及硼替佐米。

因此,对于单个MM患者来说,前端和复发治疗需要尝试新的技术和靶点,但进展到后期基本都是巩固、维持治疗,最后的姑息治疗,而这个类似于慢性病的领域CPT是没有市场的。即使在前端治疗领域集采后的VRD方案(硼替佐米+来那度胺+地塞米松)的价格优势也显现出来了。

CPT三线治疗竞争激烈 速度越慢越被动

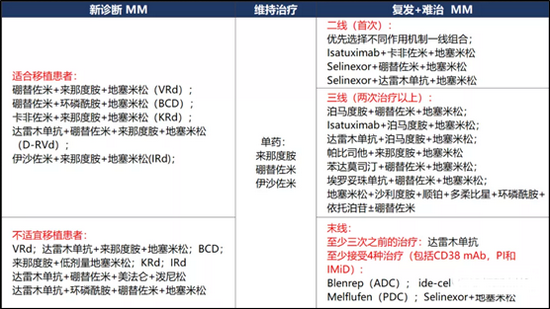

目前,国内多发性骨髓瘤的治疗进展是非常快速,基本上要跟国外同步。免疫调节药物(IMiD)、蛋白酶体抑制剂(PI)和CD38单抗是MM治疗的三大基石药物,联合疗法则作为MM标准治疗方案。

NCCN推荐一线治疗方案为PI(“佐米”类)及/或IMiD(“度胺”类)及/或anti-CD38mAb联合地塞米松和化疗的组合用药,根据患者年龄、身体状况及疾病风险因素选择不同药物。针对复发/难治MM患者,优先推荐与先前治疗作用机制不同的一线组合,并纳入其他治疗方案。

(资料来源:NCCN指南)

(资料来源:NCCN指南)CPT的适应症是既往接受过2种及以上方案治疗的R/R MM患者,作为三线治疗备选方案,“CPT+沙利度胺+地塞米松 ”与“安慰剂+沙利度胺+地塞米松”相比有显著疗效并不意外,mPFS(5.5个月 vs. 3.1个月)。

但是三线方案面对的竞争是“泊马度胺+硼替佐米、地塞米松”(mPFS为13.7个月)、“伊莎妥昔单抗+泊马度胺+地塞米松”(mPFS为17.6个月)、“达雷木单抗+泊马度胺+地塞米松”(mDOR为13.6个月)等竞争差距是比较明显的,且正大天晴的泊马度胺也已进入医保。

此外,潜在竞争对手也是蠢蠢欲动。

靶向小分子除了靶向蛋白酶体“佐米”类药物外,研发所涉及的创新靶点包括HDAC、XPO1、BCL-2、MCL-1等,诺华的帕比司他、德琪的Selinexor、亚盛的APG-2757均在开展临床。

靶向生物药,强生领跑CD38单抗,赛诺菲、天境紧跟其后。除单抗以外,ADC药物Blenrep、肽偶联药物(PDC)melflufen也在去年与今年相继获批末线治疗,双抗等也都进入临床。

面对强手如林的R/R MM领域,留给海特生物的时间不多了。

责任编辑:公司观察