作者 | Grant Gigliotti

编译 | 华尔街大事件

Adobe(NASDAQ:ADBE)凭借在数字体验软件领域的领先地位,保持了强劲的收入增长和盈利能力。强大的数字体验软件套件支持强大的产品组合,使新进入者难以挑战当前的市场份额。除了产品组合的主导地位外,Adobe还继续在全球范围内扩张,创造新的收入来源和增长。

最后,Adobe未来增长的强劲领域仍然是人工智能。虽然这个行业竞争激烈,但潜在的TAM(总可寻址市场)足以为哪怕是很小的市场份额创造增长。Adobe有很大机会通过人工智能继续增长,并且拥有挑战微软和谷歌等其他主要参与者的市场地位。这些是Adobe保持强劲金融投资组合和潜在股票增长的一些原因。

Adobe面临的一些挑战与监管机构对其提前终止条款的担忧有关,这使得客户很难停止使用该软件。如果Adobe被判有罪,这可能会在短期内影响股价。除了直接的诉讼外,随着美国与这些领域相关的法律发生变化,Adobe还面临着许多企业面临的数据隐私和安全挑战。股票增长的另一个担忧是该公司的高估值,这给Adobe带来了巨大的压力,要求它在充满挑战的人工智能行业中获胜。尽管这些挑战对任何投资者都构成风险,但Adobe仍在当前市场中保持强大的品牌。

在考虑这些有关Adobe的当前新闻时,我们需要确定哪些新闻主题将对公司及其股价产生长期和持续的影响。总体而言,Adobe保持强劲的财务业绩,尤其是其数字媒体部门的增长。该公司继续在其产品中融入人工智能并在不断发展的行业中开发新产品,从而实现强劲的创新。该公司确实存在与监管问题和人工智能领域激烈竞争相关的风险。Adobe必须获胜才能实现其高估值目标并为投资者带来回报。

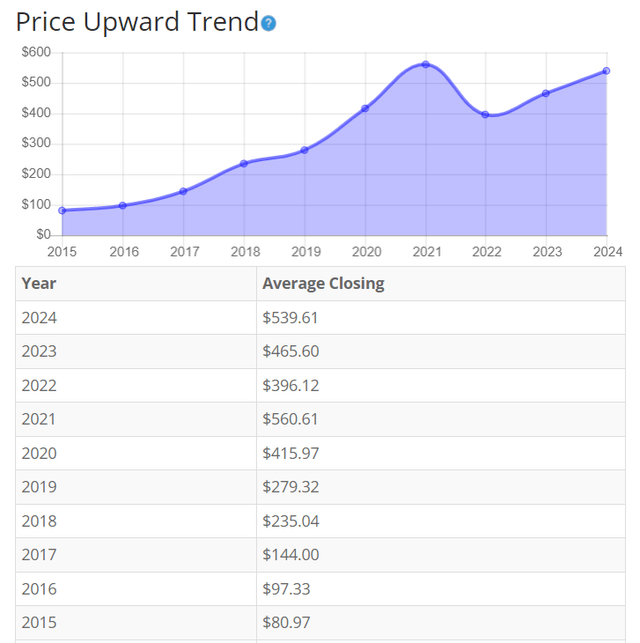

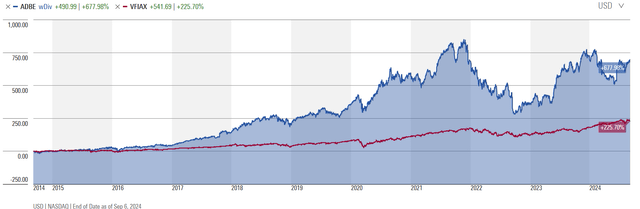

Adobe的股价在最近出现下跌和回升之前大幅上涨。强劲的收入和底线增长帮助提高了这只股票的股价。进一步的人工智能潜力为近期股价的上涨势头提供了长期持续的机会。总体而言,过去10年股价平均增长了约566.432%,复合年增长率为23.46%。这是一次出色的回报!

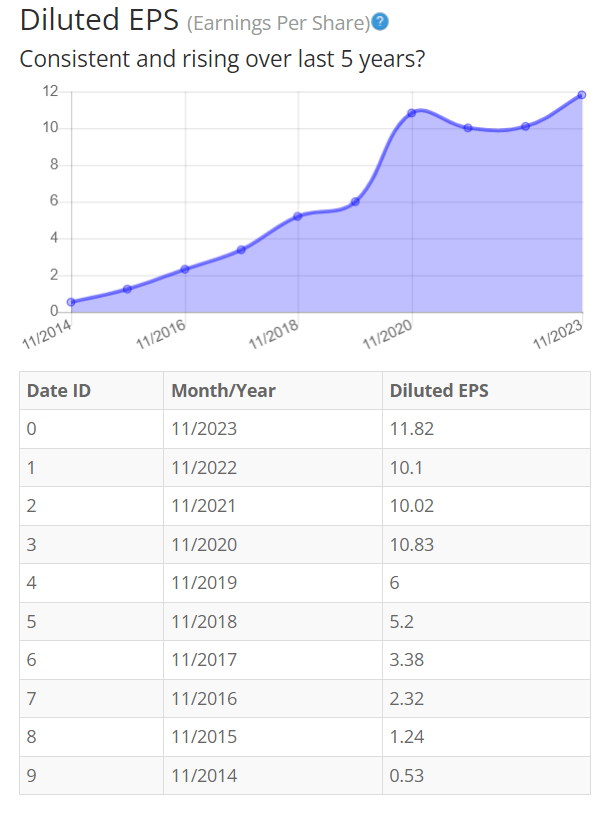

Adobe的盈利一直在持续增长。Adobe的高利润率和通过订阅模式获得的稳定收入有助于提高其盈利。强大的商业模式和持续卓越的增长有助于使Adobe的盈利逐年增长。即使其最近的第二季度盈利显示出强劲增长,我预计每股收益增长的趋势仍将继续。

由于收益和每股价格并不总能反映出全貌,因此最好考虑其他因素,例如毛利率、股本回报率和投资资本回报率。

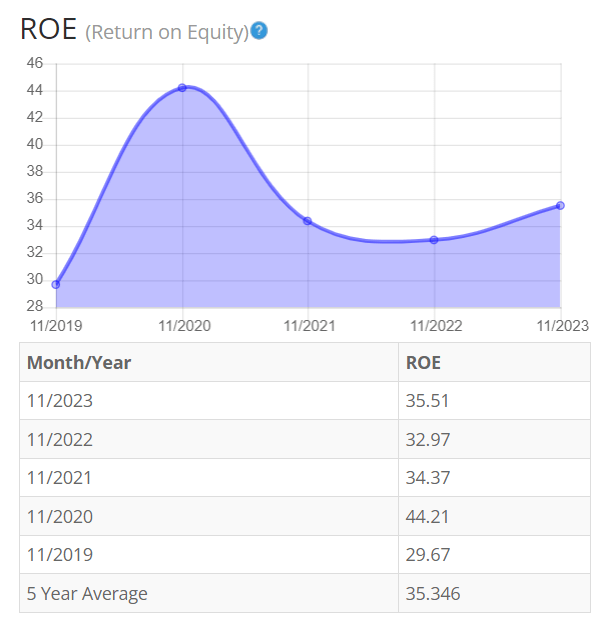

股本回报率在新冠疫情期间达到最高点后,近期有所回落。Adobe对其产品组合的持续投资降低了部分投资者的股本回报率。Adobe的云服务扩张也产生了大量的基础设施和扩展成本,这蚕食了部分投资者的回报。除了这两个直接因素外,美国经济条件对许多科技企业的股本回报率不利,包括Adobe。对于股本回报率(ROE),期望5年平均值为16%或更高。因此,Adobe很容易满足这一要求。

我们来比较一下该公司的ROE与其行业。351家软件(系统和应用程序)公司的平均ROE为24.44%。

因此,Adobe的5年平均值35.346%远高于同行。

投资资本回报率最近出现下降,就像股本回报率一样。过去几年,该公司的资本支出逐年波动。由于扩大其云数字服务的投资是该公司的重点,与其云产品的潜在长期增长相比,其投资资本回报率小幅下降并不奇怪。除了云服务外,Adobe还在人工智能领域展开竞争,该领域仍需要大量研发才能保持竞争优势。如果Adobe能在人工智能行业获胜,那么投资资本回报率将在长期内快速增长。对于投资资本回报率(ROIC),我还预计5年平均值为16%或更高。因此,Adobe超过了这个数字。

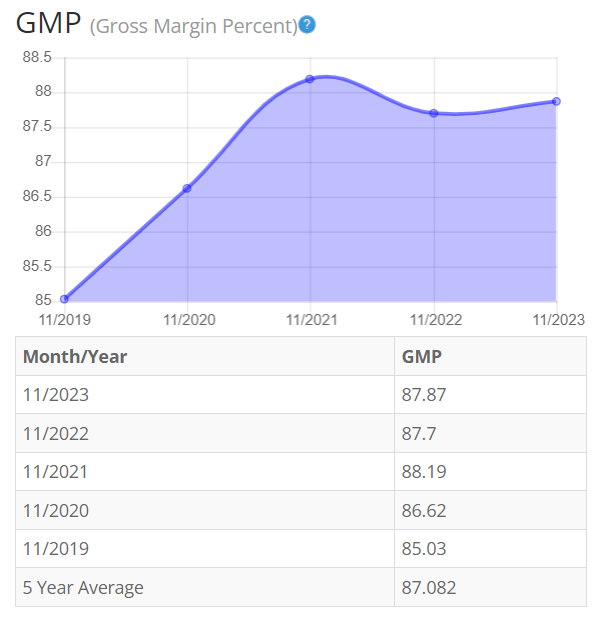

毛利率百分比(GMP)保持稳定,过去5年略有增长。Adobe的毛利率令人印象深刻,因为其产品是软件,收入来自订阅费。Adobe的大部分成本来自开发成本和营销,以保持其在市场上的品牌实力。预计这种强劲的毛利率将持续下去,除非Adobe对其业务计划做出重大改变。分析师通常会寻找毛利率百分比始终高于30%的公司。因此,Adobe高于这个标准。

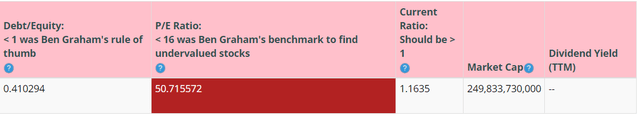

从资产负债表的其他基本面来看,我们可以看到负债权益比小于1。Adobe的资产负债表表现强劲,有能力偿还债务。Adobe的流动比率为1.16,表明它可以偿还短期债务。

理想情况下,我们希望看到流动比率大于1,因此Adobe超过了这个数额。Adobe的负债相对于其资产而言并不大。如果Adobe需要为人工智能领域的持续扩张或全球扩张工作提供资金,它可以凭借较低的负债水平筹集额外资金。

Adobe不支付定期股息。

如果不考虑公司价值与股价,这种分析就不完整。该公司的市盈率为50.71,这表明,与长期市场平均市盈率15相比,Adobe的市盈率非常高。然而,Adobe的10年和5年平均市盈率通常分别为50和48。这表明,与其历史平均市盈率范围相比,Adobe目前的股价可能略高。

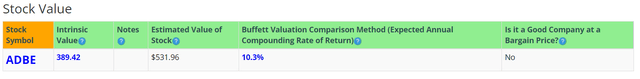

该股票的估值为531.96美元,而当前股价为563.41美元。这表明Adobe目前的售价高于其价值。

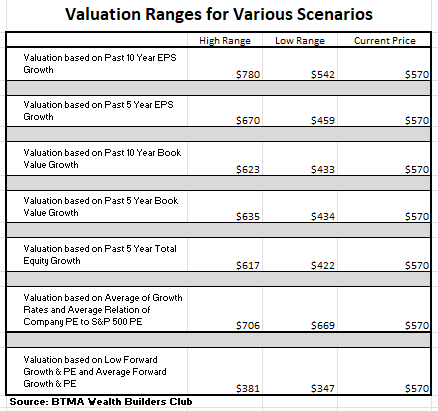

为了更详细地进行估值,分析师将使用保守的稀释每股收益11.82。使用了过去各种增长率和市盈率的平均值来计算从低值到平均值的不同估值范围情景。估值比较了每股收益、账面价值和总权益的增长率。

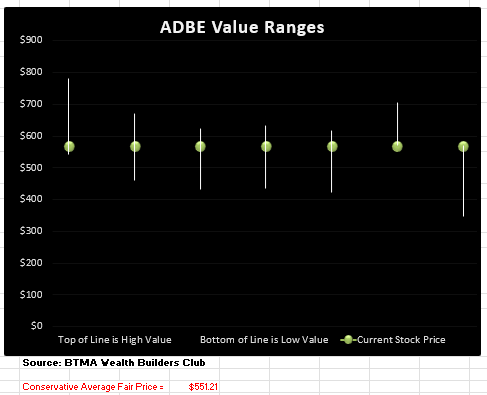

在下表中,您可以看到不同的情况,在图表中,您将看到与表格估值范围相对应的垂直估值线。线上的点代表当前股价。如果点位于估值范围的底部,则表明该股票被低估。如果点位于估值线的顶部附近,则表明股票被高估。

该分析显示,平均估值约为每股551美元,而当前价格约为570美元,这表明Adobe定价过高。

Adobe的ROE、ROIC和毛利率都表现出色。10年期EPS也一直在持续改善。请注意,ROE和ROIC最近有所下降,因为Adobe继续投资于人工智能及其云服务,预计这些投资将在未来带来股息并推动增长。最后,Adobe的毛利率仍然强劲,这要归功于其当前的业务模式以及其大部分成本来自营销或研发。虽然始终需要研发来保持竞争优势,但营销费用始终可以提高效率,从而提高公司财务的基本面。总体而言,随着人工智能行业在未来5年继续增长,该公司展示了强劲的基本面和增长潜力。

从估值方面来看,分析表明该股票被高估了。

现在,让我们看看过去10年Adobe与美国股市基准标准普尔500指数(SP500)的比较情况。从下图可以看出,Adobe的表现一直优于股市。请注意,Adobe的波动性确实高于基准。因此,Adobe提供了更多在回调期间买入的机会,并在之后利用更大的收益。凭借人工智能行业的潜在增长和Adobe坚持全球扩张的决心,该股也处于有利位置,能够在长期内继续跑赢市场。

Adobe继续展示其实力,其盈利强劲,并继续投资于扩大其产品套件。如果Adobe能够占领一些市场份额,那么人工智能的整合将为长期进一步的股票增长带来巨大的机会。即使拥有成熟的品牌,Adobe仍继续吸引新客户购买其内容创作产品。由于其订阅式产品的稳定性,该公司的基本面强劲,即使在艰难的美国经济环境中,股价大幅下跌的风险也很低。