出品|WEMONEY研究室 王彦强

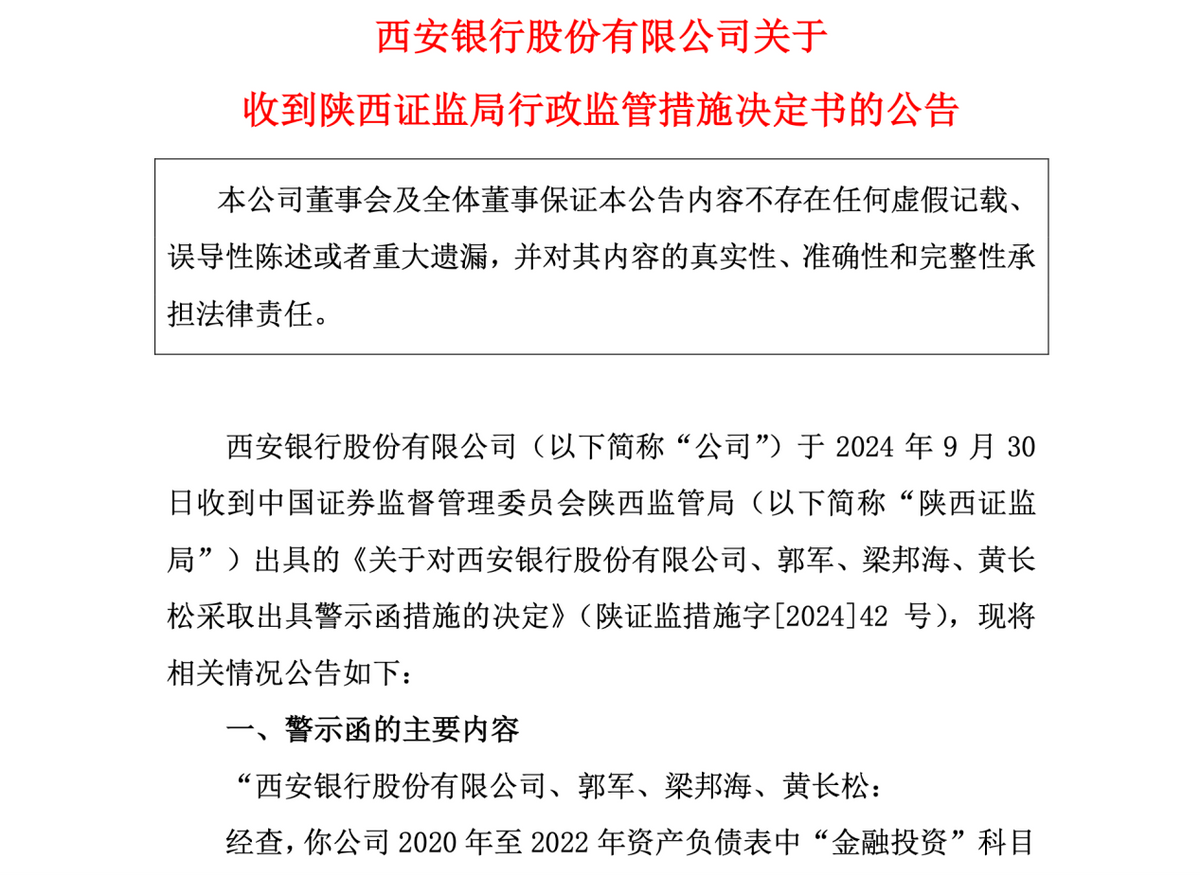

近日,西安银行(600928.SH)发布公告称,收到陕西证监局出具的《关于对西安银行股份有限公司、郭军、梁邦海、黄长松采取出具警示函措施的决定》。

图片来源:西安银行公告

据警示函显示,西安银行在2020年至2022年资产负债表中“金融投资”科目下部分金融资产分类不准确,2023年年报披露已根据合规整改要求完成相关事项整改工作。上述行为违反了《上市公司信息披露管理办法》的相关规定。

证监会对时任董事长郭军、行长梁邦海、负责财务工作的副行长黄长松,采取出具警示函的监管措施。并要求西安银行及相关责任人认真汲取教训,采取有效措施提高财务信息披露质量,杜绝此类违规行为再次发生。

西安银行在公告中称,已经在监管部门的指导下完成了上述警示函中所述问题的整改,未来将更加严格按照监管法规要求,不断提高财务信息披露质量,进一步促进公司健康、可持续发展。

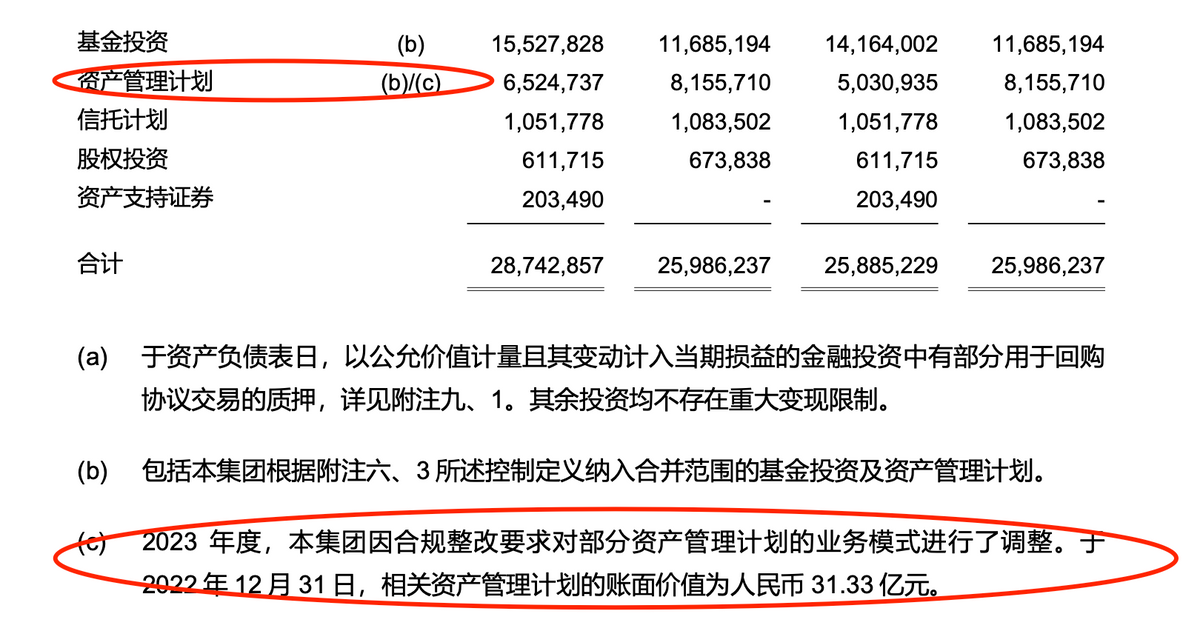

图片来源:西安银行年报

据WEMONEY研究室梳理年报发现,西安银行在2023年年报中,对以公允价值计量且其变动计入当期损益的金融投资下属的资产管理计划注释做了调整,于2022年12月31日,相关资产管理计划的账面价值为31.33亿元。截至2023年末,西安银行金融投资余额为1761.29亿元,同比下降1.98%;其资产管理计划为65.25亿元,同比下降20%。

头顶“西北首家A股上市行”光环,业绩发展现颓势

西安银行成立于1997年,是一家区域性股份制商业银行,实际控制人为西安市人民政府。西安银行于2019年3月在上交所挂牌上市,是西北首家A股上市银行,知名房地产大佬冯仑曾当过该行的独立董事。

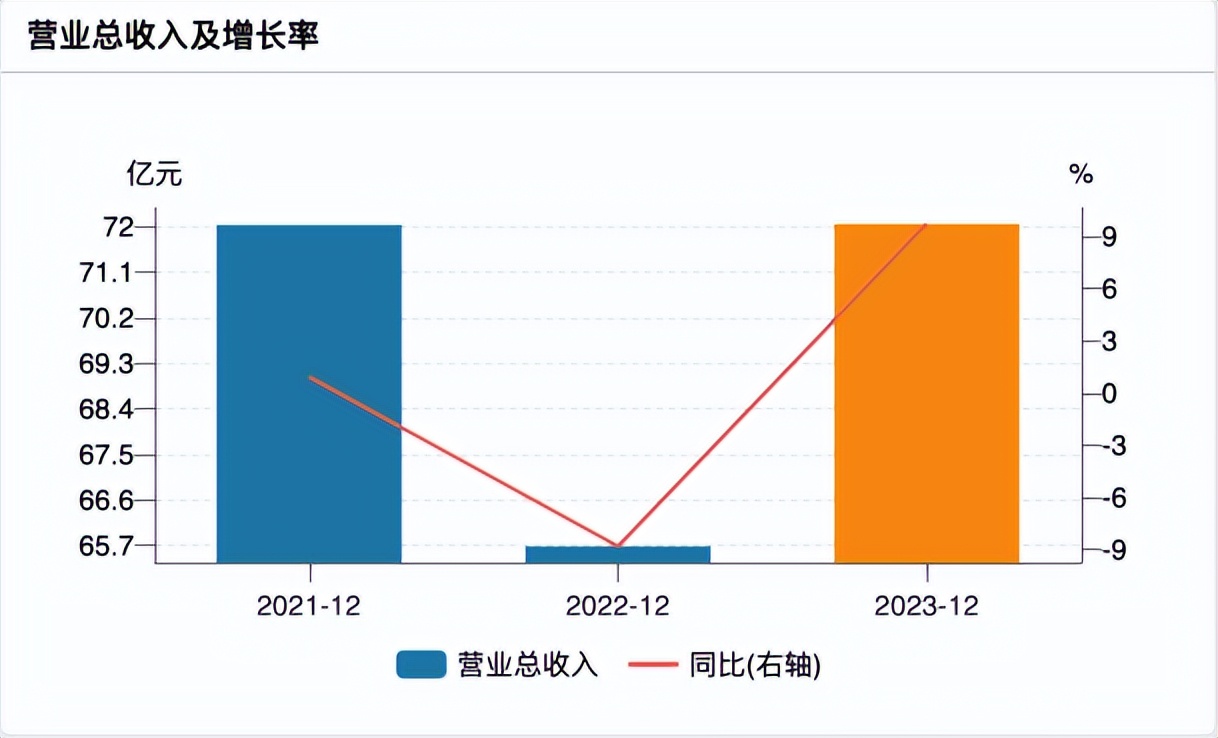

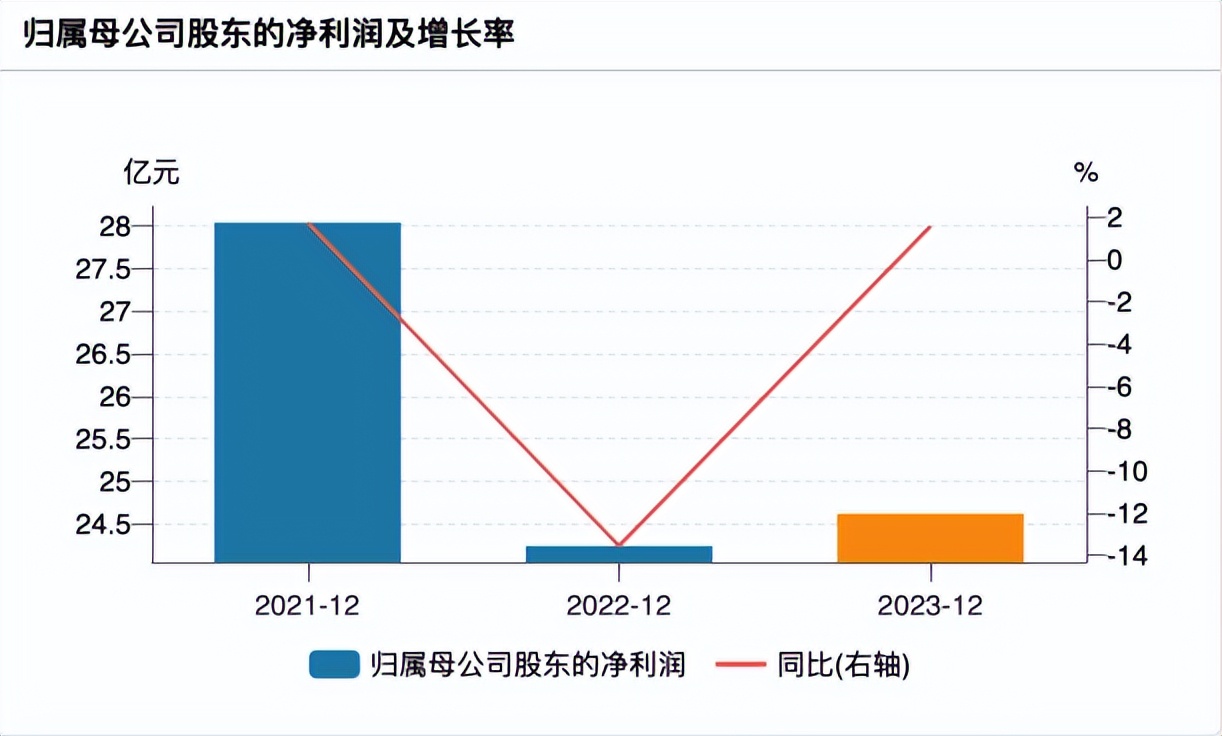

2021年—2023年,西安银行分别实现营收72.03亿元、65.68亿元、72.05亿元,同比增长0.91%、-8.82%、9.70%;实现归母净利润28.04亿元、24.24亿元、24.62亿元,同比增长1.74%、-13.55%、1.56%。

西安银行近三年业绩情况,图片来源:Wind

同期,该行的年化加权净资产收益率(ROE)分别为10.59%、8.57%、8.22%,销售净利率分别为38.97%、36.94%、34.21%,净息差分别为1.91%、1.66%、1.37%,净利差分别为1.76%、1.54%、1.31%。

从以上数据可以看出,西安银行2022年营收和净利润下滑较大,尤其是归母净利润同比下滑了13.55%,在此基础上,西安银行2023年归母净利润微增1.56%。而值得注意的是,西安银行近三年的ROE、销售净利率、净息差和净利差正一路走低。

另外,WEMONEY研究室注意到,在非利息收入中,西安银行近三年的手续费及佣金收入占营收的比重在持续下滑,而投资净收益占营收的比重却在持续攀升。

数据显示,2021年—2023年,西安银行的手续费及佣金收入分别为5.60亿元、4.07亿元、2.77亿元,占营收的比重分别为7.78%、6.20%、3.84%;投资净收益分别为4.19亿元、7.37亿元、11.74亿元,占营收的比重分别为5.81%、11.23%、16.29%。

从房地产贷款来看,2021年—2023年,西安银行的房地产贷款分别为350.88亿元、339.83亿元、362.14亿元,其中,公司贷款(房地产业)分别为96.58亿元、92.19亿元、102.17亿元,个人住房贷款254.30亿元、247.64亿元、259.97亿元。

从以上数据来看,西安银行房地产贷款在2022年下降后,2023年显著回升,且个人住房贷款要显著超过公司房地产业贷款。值得注意的是,西安银行2023年的公司贷款(房地产业)为102.17亿元,同比增长10.83%;而个人住房贷款259.97亿元,同比增长4.98%。公司(房地产业)贷款增速超过个人住房贷款增速。

从房地产贷款占比来看,2021年—2023年,西安银行的房地产贷款占比分别为19.30%、17.92%、17.85%,一直在持续下降。从资产质量来看,2021年—2023年,西安银行的不良贷款率分别为1.32%、1.25%、1.35%,而拨备覆盖率分别为224.21%、201.63%、197.07%,整体不良贷款率略有升高,而拨备覆盖率却持续下滑。

公允价值收益占当期营收11.37%,不良贷款率增长0.47个百分点

2024年上半年,西安银行实现营业收入36.22亿元,同比增长5.77%;实现归母净利润13.37亿元,同比增长0.31%。基本每股收益为0.30元。

同期,该行的净息差为1.21%,同比下降0.22个百分点;净利差为1.12%,同比下降0.25个百分点。值得一提的是,西安银行的净息差在17家上市城商行中,排名倒数第三。

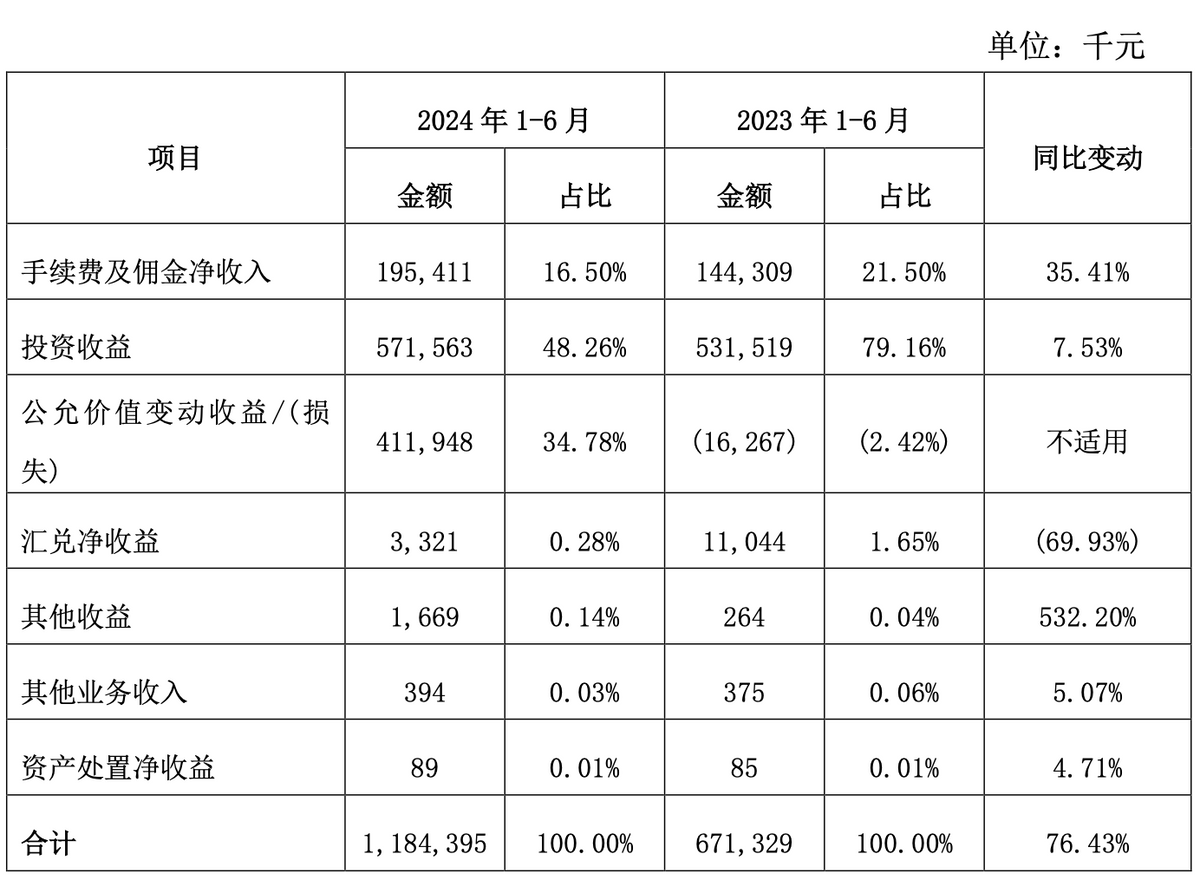

从收入构成来看,西安银行实现利息净收入24.37亿元,同比下滑11.46%;实现非利息净收入11.84亿元,同比增长76.43%。而非利息收入中,手续费及佣金收入为1.95亿元,同比增长35.41%;投资净收益为5.72亿元,同比增长7.53%;公允价值变动收益为4.12亿元,去年同期为-1626.7万元。

西安银行的非利息收入构成,图片来源:年报

从以上数据可以看出,西安银行非息收入的大幅增长,主要得益于手续费及佣金收入、投资净收益和公允价值变动收益的增长,尤其是公允价值变动收益相较去年同期增幅较大,占到当期营收的11.37%;而投资净收益占当期营收的15.79%,二者合计占到当期营收的27.17%。

从房地产贷款来看,2024年上半年,西安银行的房地产贷款为372.81亿元,在17家上市城商行中,排名倒数第二,同比增加22.73亿元。房地产贷款占比为17.36%。其中,公司(房地产业)贷款106.75亿元,同比增加6.3亿元;个人住房贷款1581.59亿元,同比增加16.42亿元。

从资产质量来看,2024年上半年,西安银行不良贷款余额为36.98亿元,同比增加12.77亿元;不良贷款率为1.72%,同比增长0.47个百分点,在A股17家城商行中增幅最大,显著高于上半年商业银行平均1.56%的不良贷款率。而该行上半年的拨备覆盖率为170.06%,同比下降43个百分点,显著低于商业银行平均209.32%的拨备覆盖率。

对此,西安银行在中报里表示,在经济增速放缓,产业结构变化和消费降级的趋势下,受建筑业、房地产业、制造业及批发零售业等行业风险上升因素影响,本公司信贷资产受到一定程度的资产质量下迁和逾期率上升压力。

同时,西安银行强调,针对信贷资产质量情况,已积极采取相应措施,加大减值计提,加强重点领域、重点机构风险管控力度,一户一策制定风险化解方案,确保信贷资产整体风险可控。

而截至2024年上半年末,西安银行的关注类贷款余额为122.28亿元,逾期贷款余额为108.07亿元。关注类贷款占比为5.69%,同比增长2.63个百分点。

从资本充足率来看,西安银行的资本充足率为12.39%,一级资本充足率为10.20%,核心一级资本充足率为10.20%,分别较上年同期下降0.41个百分点、0.41个百分点和0.7个百分点。

截至2024年上半年末,西安银行的资产总额为4452.62亿元,较上年末增长3.02%;贷款和垫款总额为2147.86亿元,较上年末增长5.85%;存款总额为3111.28亿元,较上年末增长5.90%。