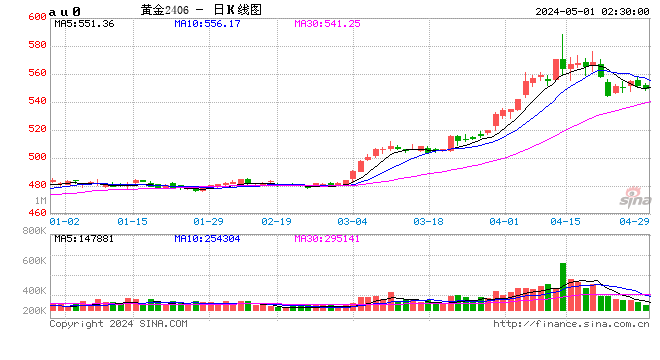

黄金:信仰还坚定吗?

来源:紫金天风期货研究所

-

自美联储在9月份宣布降息50个基点以来,市场情绪逐渐转向乐观。

而9月份强劲的劳动力市场数据进一步巩固了这一积极看法。上周,受到9月零售销售数据意外增长、中东地区地缘政治冲突的升级,以及特朗普胜选概率增加的影响,市场开始更加积极地交易美国再通胀的预期,以及经济实现“不着陆”的叙事。在这种背景下,黄金作为对冲通胀的工具,价格首次突破了每盎司2700美元的重要关口。展望未来,本周即将公布的经济数据相对有限,主要包括9月份的成屋销售和新屋销售数据。在当前的市场情绪推动下,黄金价格仍有可能延续其上涨趋势,继续刷新历史新高。

-

美国财政部最新数据显示,2024财年的财政赤字已高达1.833万亿美元,这一数字仅次于受疫情影响的2020年和2021年,同比增幅达到8.1。尽管美国经济似乎正逐步走向软着陆甚至不着陆,但财政赤字的状况并未得到改善。在财政支出的细分项中,2024财年公共债务的净利息支出已高达8820亿美元,占到了财政赤字的近一半。这一利息支出已超过了国防开支,成为财政支出中的‘三座大山’之一。利息支出的不断攀升主要归因于联邦政府基金利率的上升。截至8月,美国未偿债务的利率已攀升至3.32%,几乎是自2009年9月以来的最高水平。

海外主要利率

11月降息25bps的可能性达到94.6%

-

上周的降息预期变化较小,加息预期曲线小幅上移。货币市场定价2024年11月降息25bps的可能性达到94.6%,12月再次降息25个基点的可能性也达到了81.5%。

-

在美联储的政策预期方面,鹰派与鸽派官员之间的分歧依然显著。美联储理事Waller在分析了最新的经济数据后,认为当前的总体数据提示货币政策在降息问题上应比9月会议时更持谨慎态度,这暗示了货币宽松的步伐可能会有所减缓。与此同时,亚特兰大联储行长Bostic表达了对通胀下行过程中可能遇到的挑战的担忧,他指出:“如果经济数据支持,我对在今年剩余的两次议息会议中的某一次选择按兵不动持开放态度。”另一方面,立场偏向鸽派的旧金山联储行长Daly则强调了通胀下降和劳动力市场降温的趋势,她警告美联储必须保持高度警惕,并表示自己支持在今年剩余时间内再进行1至2次降息。

数据来源:Bloomberg,紫金天风期货研究所

数据来源:Bloomberg,紫金天风期货研究所美债收益率曲线趋平

-

上周10y UST下行1.5bps至4.09%,2y UST上行1bp在3.96%,收益率曲线趋平。

-

上周发布的纽约联储10月份制造业指数显著下降23.4点,至-11.9,触及五个月来的最低点。这一下降主要受到订单和出货量分项指数下滑的拖累,反映出经济增长的动能正在减弱。与此同时,9月份的零售销售对照小组数据表现亮眼,环比增长0.7%,超出了市场的预期,显示出消费者支出的韧性。此外,上周初请失业金人数意外下降至24.1万,这一下降出乎意料,可能表明劳动力市场仍然保持相对强劲的态势。

数据来源:Bloomberg,紫金天风期货研究所

数据来源:Bloomberg,紫金天风期货研究所美联储准备金小幅回升

-

上周ONRRP的使用量降至2599亿美元,较前值回落718亿美元。来自国企的资金在每月17号到18日之间存入回购市场。

-

上周三美联储准备金余额为3.229万亿美元,较前一周回升320亿美元。

数据来源:Wind,紫金天风期货研究所

数据来源:Wind,紫金天风期货研究所长短端美债持仓分化

-

截至10.15的数据,美债利率持仓分化,2年期UST期货非商业净持仓空头增加117224手至1342260手;10年期UST期货非商业净持仓空头减少95064手至865065手。

-

截至10.14当周,JPM国债净多头投资者情绪回升至9。

数据来源:Wind,紫金天风期货

数据来源:Wind,紫金天风期货美国实际利率

-

5年期和10年期TIPS收益率走高,5年期TIPS收益率收于1.65%,较前周上行2bps;10年期TIPS收益率收于1.77%,较前周上行2bps 。

数据来源:Wind,紫金天风期货

数据来源:Wind,紫金天风期货美元指数与流动性

美元指数主要成分

-

上周美元指数与黄金价格同向变动,黄金上涨2.39%,美元指数上行0.52%至103.5,两者滚动相关性走高。

-

上周美元兑日元升值0.2%、美元兑欧元升值0.6%、美元兑英镑升值0.1%。

-

上周欧洲央行进行今年第三次降息,由于通胀加速回落,央行得以采取行动为当地放缓的经济提供支撑。欧央行关键存款利率下调25个基点,至3.25%,符合接受分析师的预期。

数据来源:wind,紫金天风期货研究所

数据来源:wind,紫金天风期货研究所美元指数持仓

-

截至10.15,美元指数总持仓下降,非商业多头持仓环比增加336张至1.53万张,非商业空头持仓环比增加547张至1.75万张,空头力量主导;从持仓占比来看,非商业多头持仓占比为64%,较上周增加,空头持仓占比为72%,较上周增加。

数据来源:Wind,紫金天风期货研究所

数据来源:Wind,紫金天风期货研究所离岸美元流动性

-

上周日元3个月Basis Swap与欧元3个月Basis Swap环比走低,离岸美元流动性融资成本上升。

数据来源:Bloomberg,紫金天风期货研究所

数据来源:Bloomberg,紫金天风期货研究所通胀高频指标

通胀预期

-

上周铜金比降至3.55,铜价下跌、黄金上涨,显示全球总需求动能边际下降。

数据来源:Wind,紫金天风期货研究所

数据来源:Wind,紫金天风期货研究所比价与波动率

黄金各类比价

-

金银比震荡走低,主要因为上周黄金上涨幅度小于白银;金铜比小幅走高,主要因为上周黄金上涨、铜下跌;金油比环比走低,主要因为布油下跌、黄金上涨。

数据来源:Wind,紫金天风期货研究所

数据来源:Wind,紫金天风期货研究所黄金与主要资产相关性

-

从滚动相关性的角度来看,黄金与原油、美元指数的相关性走高、与铜的相关性走低。

数据来源:Wind,紫金天风期货研究所

数据来源:Wind,紫金天风期货研究所价差与比价

-

近期黄金内外价差为负数,意味着国内金价低于国际金价,可能与国内资金平仓流入股市有关。

数据来源:Wind,紫金天风期货研究所

数据来源:Wind,紫金天风期货研究所库存、持仓

黄金白银库存

-

库存方面,上周COMEX黄金库存为1699.3万盎司,环比减少5.53万盎司,COMEX白银库存为30650.1万盎司,环比减少48.7万盎司;上周SHFE黄金库存约为12.2吨,环比增加0.4吨,SHFE白银库存环比增加88.3吨至1201吨。

数据来源:Wind,紫金天风期货研究所

数据来源:Wind,紫金天风期货研究所黄金白银ETF持仓

-

SPDR黄金ETF持仓环比增加10.65吨在888.63吨,目前持仓规模位于10年来中位数偏低附近;

-

SLV白银ETF持仓环比增加146.1吨至14766.7吨,目前处于中位偏高水平。

数据来源:Wind,紫金天风期货研究所

数据来源:Wind,紫金天风期货研究所COMEX黄金持仓(滞后一周)

-

截止10.8,COMEX黄金总持仓增加20916手至54.1万手,其中非商业多头持仓增加8603手至35.7手,空头持仓增加349手至7.1万手,显示黄金配置的多头力量增加;

-

持仓占比方面,非商业多头持仓减少至66%附近,非商业空头持仓减少至13%附近。

数据来源:Wind,紫金天风期货

数据来源:Wind,紫金天风期货责任编辑:赵思远

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.

Most Discussed

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10