核心观点

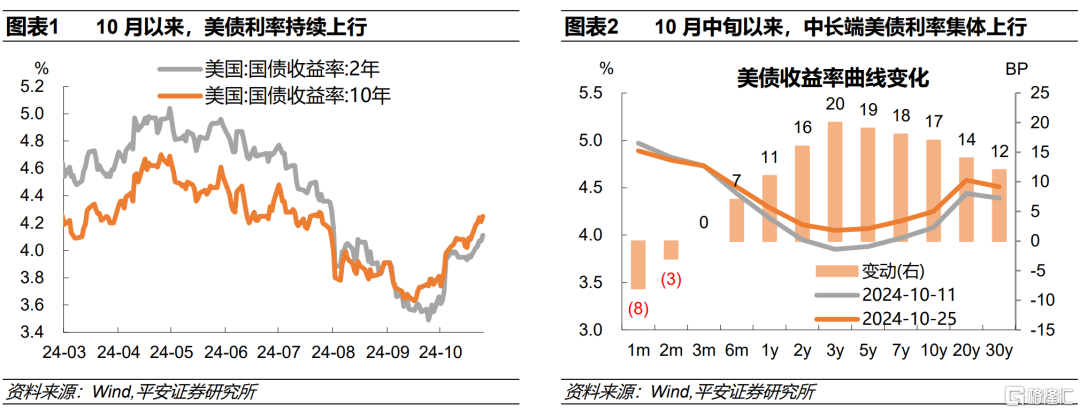

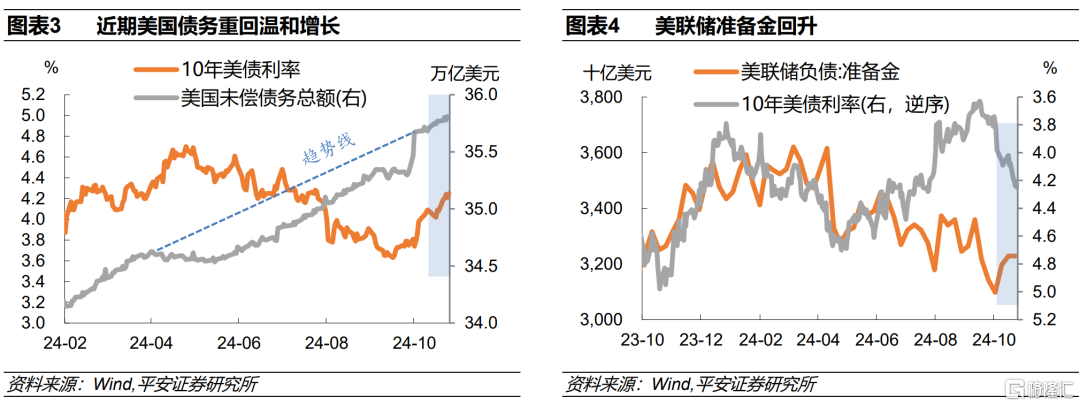

10年美债利率升破4.2%。2024年10月22-25日,10年美债利率升破并企稳于4.2%上方,刷新7月26日以来新高。10年美债利率继续上升并突破4.2%,主要反映未来利率预期的进一步上移。CME FedWatch显示,10月11-25日,期货市场对年内美联储降息的预期基本不变,但对于明年6月以后的利率预期上移了15BP左右。对于利率预期有较强指示意义的2年期美债利率,累计上行16BP至4.11%;10年美债利率累计上行17BP至4.25%,其中实际利率贡献了21BP,通胀预期则拖累4BP。

利率预期上行的四条线索。10月中旬以来,市场利率预期上行背后有四条线索。一是,美国零售销售数据走强,令GDPNow模型预测创新高。截至10月18日,GDPNow模型最新预测三季度美国实际GDP环比折年率为3.4%。二是,美联储官员讲话传递了较强的“鹰派”信号。10月21日,明尼阿波利斯联储主席卡什卡利、达拉斯联储主席洛根,以及堪萨斯城联储主席施密德,三人均表示支持放慢降息。三是,特朗普当选以及共和党横扫的预期继续上升。特朗普在经济政策方面仍然主张“减税+关税”的政策组合,对应更高的经济增长、债务增长和通胀前景,对美债利率有上行支撑。四是,“美元信用”担忧持续发酵(以金价走强为信号),可能加剧美债抛售。据CRFB数据,特朗普上台可能让美国债务在未来十年里增加7.5万亿美元,远超哈里斯当选的3.5万亿美元。

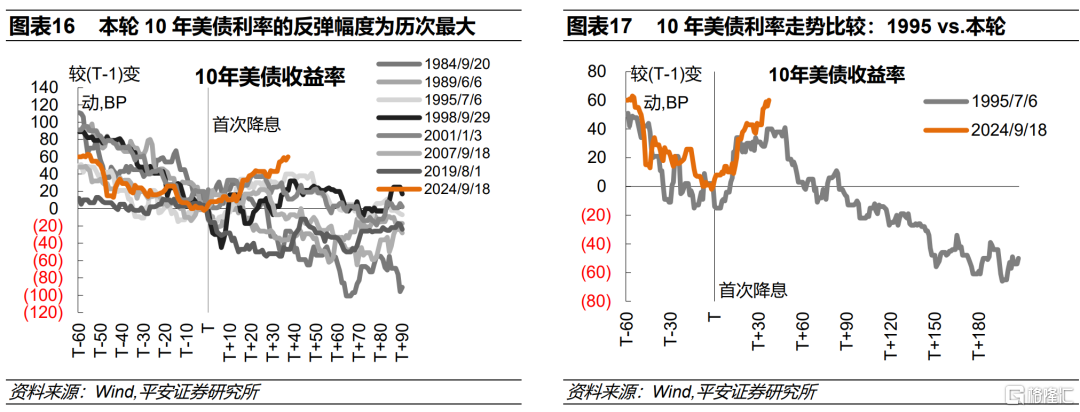

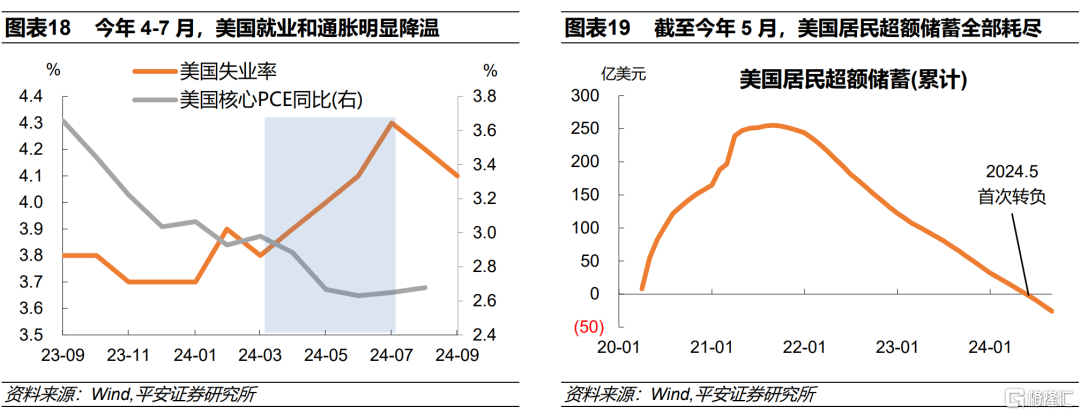

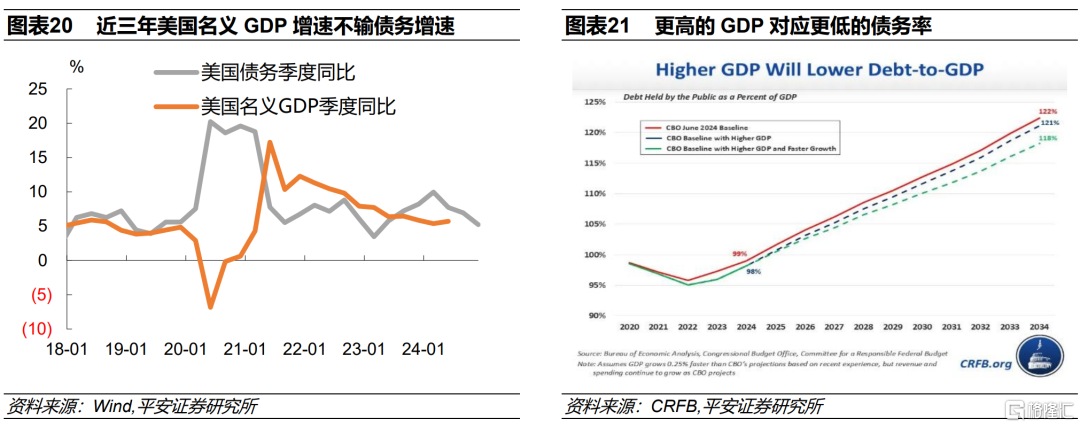

美债利率或已“超调”。平安证券认为,年内10年美债利率合理中枢仍在4%左右,明年或在3.5%左右。首先,当前10年美债利率可能明显超出了中性利率水平。10年美债名义利率在4.2%左右,明显高于美联储9月经济预测的长期政策利率中值的2.9%;10年美债实际利率超过1.9%,明显高于纽约联储LW模型最新预测的“中性实际利率”的1.22%。其次,10年美债利率在首次降息后的反弹幅度远超历次降息周期。本轮10年美债利率自美联储首次降息后回升了60BP,明显高于1995年(一次典型“软着陆”)最高反弹幅度的40BP。本轮降息空间较1995年更广阔,10年美债利率的下行空间理应更加充足。再次,尽管美国9月经济数据反弹,但未必扭转近半年就业和通胀的降温趋势。平安证券测算,美国居民的“超额储蓄”在今年5月首次转负,与就业和通胀的“拐点”基本吻合。最后,有关特朗普上台及美国中长期经济、债务与通胀的交易可能太过超前。美国财政的可持续性压力,可能反向约束新一届政府的财政扩张。而美国保持较强的经济增长,可能增强债务的可持续性。2021年二季度至2024年二季度,美国名义GDP累计增长24.2%,高于同期美国未偿还债务总额累计增长的22.1%。至少在近三年,美国经济增长能够消化债务的增长。

风险提示:美国就业和经济超预期下行,美联储降息节奏不确定,全球地缘风险超预期上升等。

2024年10月22-25日,10年美债利率升破并企稳于4.2%上方,刷新7月26日以来新高。10年美债利率由4%附近进一步升破4.2%,主要反映预期政策路径的上移,背后的线索又包括9月零售数据走强、美联储官员“放鹰”以及“特朗普交易”的极致演绎等。但平安证券认为,年内10年美债利率合理中枢仍在4%左右,明年或在3.5%左右。换言之,美债利率目前或已“超调”。具体来看,当前10年美债利率明显高于中性利率水平,也未充分计入未来1-2年的降息空间以及美国就业和通胀的下行风险,有关美国大选后的经济、债务和通胀走高的交易也可能太过超前。

01、10年美债利率升破4.2%

平安证券在报告《当10年美债利率回升至4%》中指出,9月下旬以来至10月中旬,10年美债利率从3.8%下方快速上升至4%以上,可以归因于两方面原因:一是经济基本面和利率预期,即最新公布的9月美国就业和通胀数据走强,美联储引导市场打消了继续单次降息50BP的预期;二是美债供给与流动性因素,即新财年美债发行暂时跃升,加上美联储准备金水平下降,进一步抬升了美债利率。

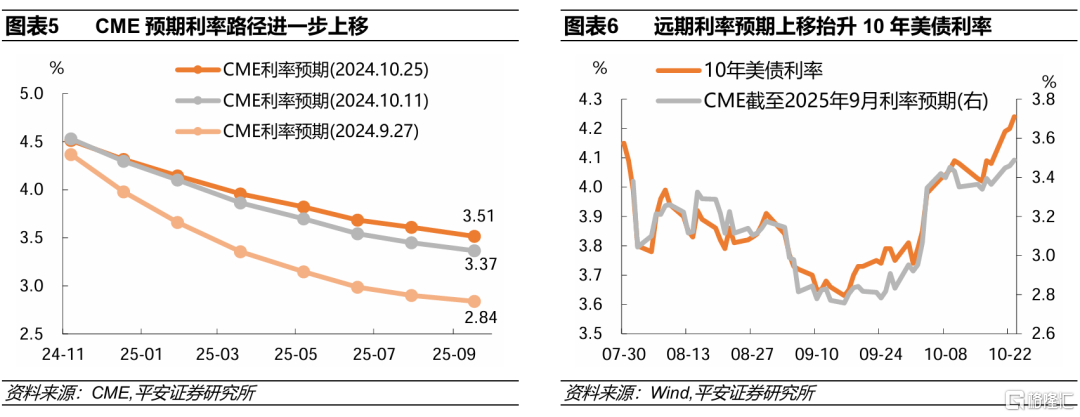

10月中旬以来,后者的影响或已消退。美债供给方面,美国未偿债务总额继10月1日单日大幅增加超2000亿美元后,10月2日以来保持温和增长,日均增长不足100亿美元,基本持平于2024财年水平。美联储准备金方面,准备金余额由截至10月2日当周的3.1万亿美元下方,连续两周回升,截至10月16日和23日当周均回到3.2万亿美元上方,主要得益于逆回购规模的下降。这意味着,美国银行体系流动性的紧张状况暂时缓解,并未构成美债利率上行压力。

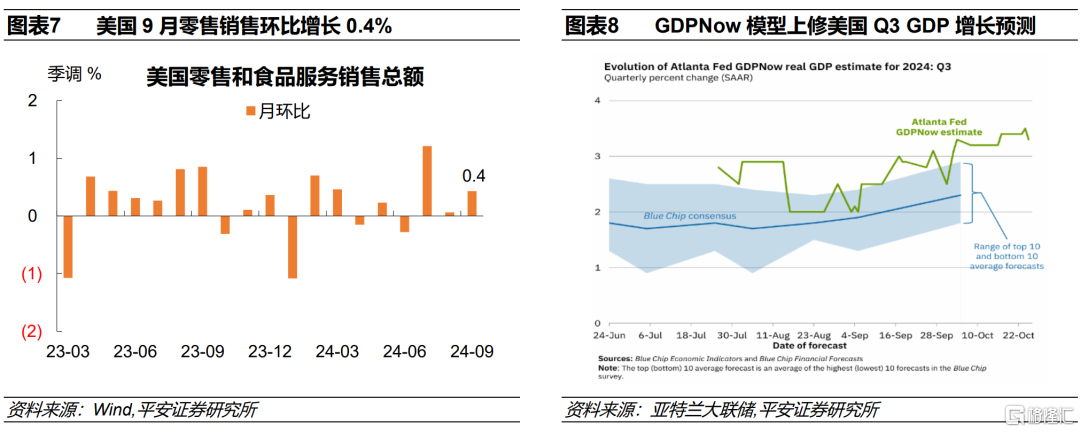

10年美债利率继续上升并突破4.2%,主要反映未来利率预期的进一步上移。CME FedWatch显示,10月11-25日,期货市场对年内美联储降息的预期基本不变,但对于明年6月以后的利率预期上移了15BP左右;到2025年9月,市场加权平均利率预期为3.51%,高于10月11日预测的3.37%。在此期间,对于利率预期有较强指示意义的2年期美债利率,累计上行16BP至4.11%;10年美债利率累计上行17BP至4.25%,其中实际利率贡献了21BP,通胀预期则拖累4BP。

02、利率预期上行的四条线索

10月中旬以来,市场利率预期上行背后又有四条线索。

一是,美国零售销售数据走强,令GDPNow模型预测创新高。10月17日公布数据显示,美国9月零售销售环比增长0.4%,高于预期值0.3%,前值为0.1%。尽管10月17-18日公布的工业产出和新屋开工两大数据基本符合预期,但强劲的零售数据抬升了三季度GDP预期。截至10月18日,GDPNow模型最新预测三季度美国实际GDP环比折年率为3.4%,创8月以来最高;截至10月25日小幅回落至3.3%。要知道,除了10月末即将公布的个人消费数据(PCE)外,三季度重要的经济数据已基本全部公布,GDPNow的指示意义较强。

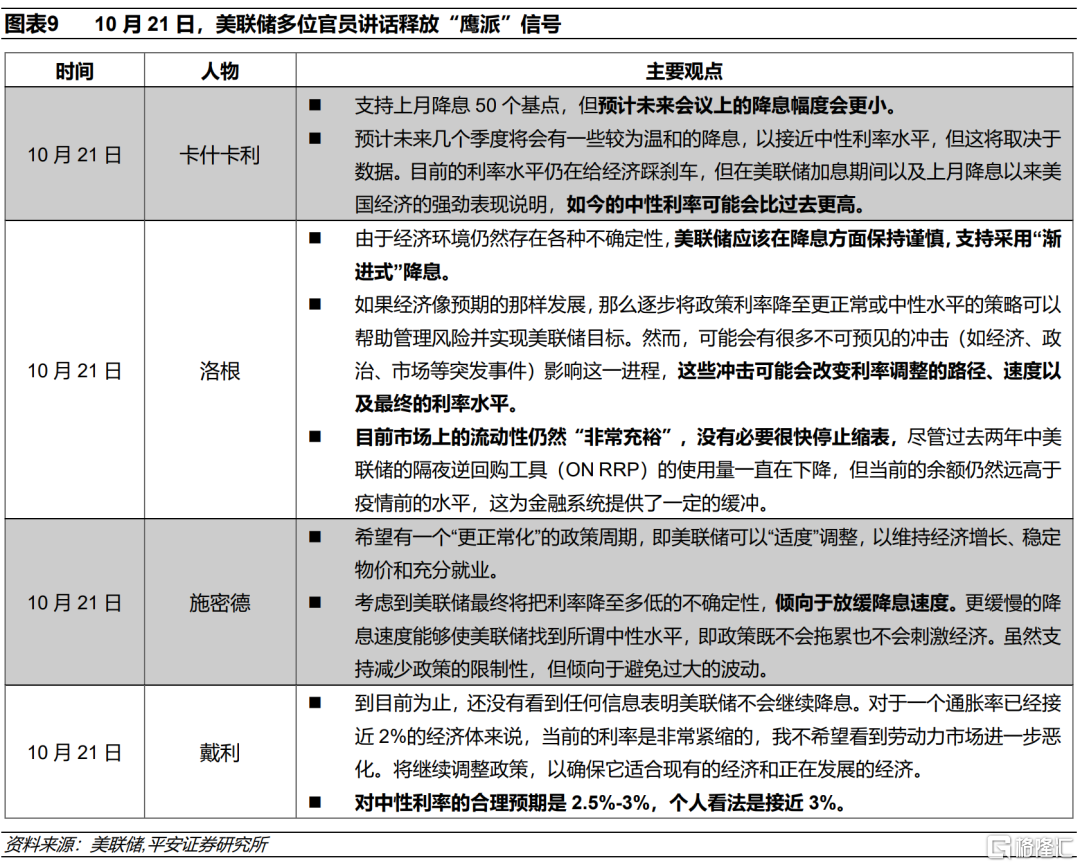

二是,美联储官员讲话传递了较强的“鹰派”信号。10月21日(周一),在没有关键经济数据公布的背景下,10年美债名义和实际利率单日就上升了11BP。市场利率预期的驱动力来自三位美联储官员讲话:明尼阿波利斯联储主席卡什卡利、达拉斯联储主席洛根,以及堪萨斯城联储主席施密德,三人均表示支持放慢降息。只有同日讲话的戴利并未对未来的降息速度发表任何评论。值得注意的是,卡什卡利在讲话时提及“中性利率”上修的可能性,洛根的讲话还表达了对继续缩表的支持,施密德的讲话则是8月以来的首次,这些额外的信息有可能放大了市场的“鹰派”感受。

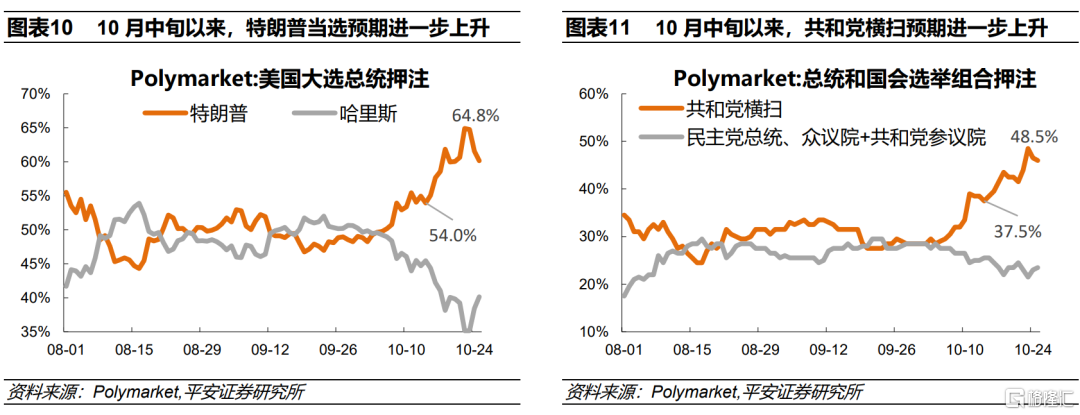

三是,特朗普当选以及共和党横扫的预期继续上升。Polymarket博彩网站显示,特朗普当选的押注,由10月14日的54%上升至10月22-23日的65%;同期,共和党横扫的押注,由38%上升至49%。平安证券在报告《“特朗普交易”重启,有何不同?》指出,特朗普在经济政策方面仍然主张“减税+关税”的政策组合,对应更高的经济增长、债务增长和通胀前景,对美债利率有上行支撑。只不过,10月18日当周油价大幅回调,令美债通胀预期回落,暂时抵消了实际利率上行的压力。本周以来,国际油价止跌企稳,10年美债通胀预期也稳定在2.3%左右,美债实际利率上行更加直观地表现在名义利率的上行。

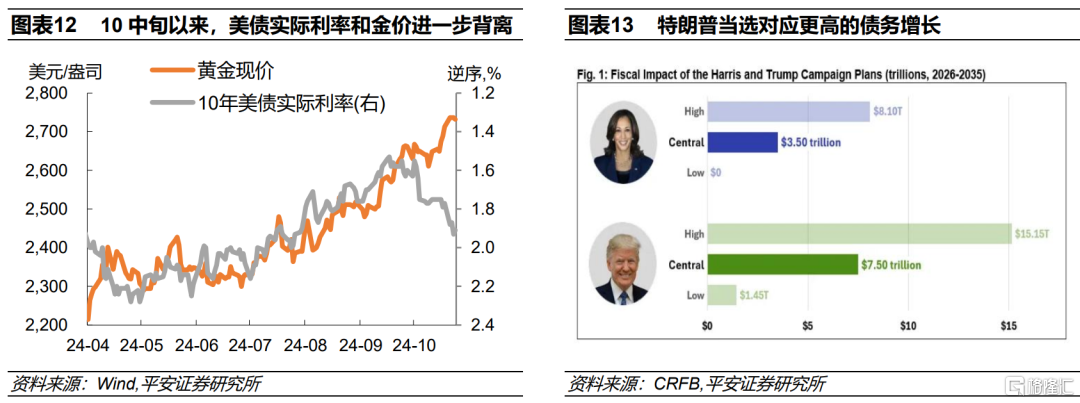

四是,“美元信用”担忧持续发酵(以金价走强为信号),可能加剧美债的抛售。平安证券在报告《黄金为何阶段走强?》中指出,金价持续上涨,折射出投资者对美国财政和美元信用的担忧。近期美债利率上升,而金价也在上涨,更是上述担忧的写照。当前,美债利率与美国政府信用之间形成了某种恶性循环,即美债利率上升、政府付息压力加大、债务可持续性弱化、美债信用担忧加剧、美债进一步遭到抛售、美债利率进一步上升。“特朗普交易”放大了美国政府的信誉担忧,因市场普遍预期,共和党上台更可能引发美国债务“滚雪球”式增长。据联邦预算委员会(CRFB)数据,中性情形下,特朗普上台可能让美国债务在未来十年里增加7.5万亿美元,远超哈里斯当选的3.5万亿美元[1]。

03、美债利率或已“超调”

近期美债利率持续上行,背景既有9月经济数据集体走强,也有“特朗普交易”下中长期经济和通胀预期上升。但是,单月维度和中长期维度(2-10年)的利率方向都偏上行,可能令中短期(1-2年)的利率下行压力被忽略,继而形成美债利率“超调”的风险。平安证券认为,年内10年美债利率合理中枢仍在4%左右,明年或在3.5%左右。

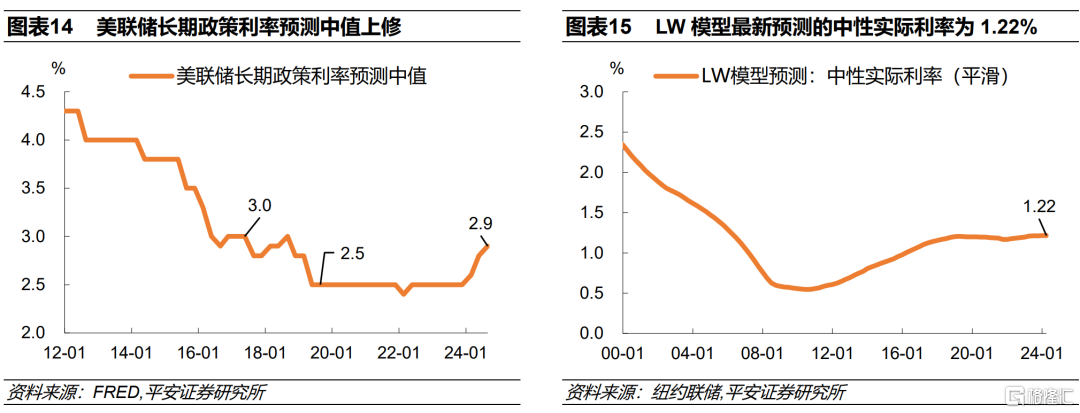

首先,当前10年美债利率可能明显超出了中性利率水平。目前10年美债名义利率在4.2%左右,明显高于美联储9月经济预测的长期政策利率中值的2.9%;10年美债实际利率超过1.9%,明显高于纽约联储LW模型最新预测(截至今年二季度,平滑)的“中性实际利率”的1.22%;10年美债隐含通胀预期在2.3%左右,也高于美联储2%的目标。上述中性利率的参考指标,已经考虑到后疫情时代下中性利率抬升的可能性。美联储预测的长期政策利率在2019年6月至2023年12月基本保持2.5%、2016-2018年大致在3%左右;LW模型的中性实际利率(平滑)在2010-2019年平均为0.88%。

其次,10年美债利率在首次降息后的反弹幅度远超历次降息周期。本轮10年美债利率自美联储首次降息后回升了60BP,是1980年以来7次降息周期之最,明显高于1995年(一次典型“软着陆”)最高反弹幅度的40BP。与1995年情形比较,当时的降息周期仅持续约半年,累计仅降息3次共75BP,政策利率上限由6%下降至5.25%,就结束了降息(参考报告《美联储历次开启降息:经济与资产》)。目前,美联储和市场仍预期,本轮政策利率上限将由峰值的5.5%,逐步下降至明年的3.5%左右,说明本轮降息的空间较1995年更广阔,10年美债利率的下行空间理应更加充足。

再次,尽管美国9月经济数据反弹,但未必扭转近半年就业和通胀的降温趋势。对单月数据过度反应,历来不是明智之举。而且,如果说美国9月经济数据的意外走强,可能得益于金融条件的快速转松。那么,9月下旬以来市场利率已经自发地走高,有可能对10月及以后的经济指标形成压力。更核心的是,平安证券认为,美国就业和通胀仍然保持在降温的轨道上。美联储9月“弥补式”降息50BP并非空穴来风,而是就业和通胀在今年4-7月持续降温的结果(失业率由3.8%上升至4.3%,核心PCE由3.0%下降至2.6%)。补充一个最近的观察:平安证券测算,以2016-2019年持续增长趋势为基准,美国居民的“超额储蓄”在今年5月首次转负,与就业和通胀的“拐点”基本吻合。

最后,有关特朗普上台及美国中长期经济、债务与通胀的交易可能太过超前。特朗普能否当选、共和党能否横扫;即使特朗普上台,其会否完全兑现大规模“减税+关税”政策组合;即使出台了这些政策,美国通胀会否长期抬升、债务是否真的“不可持续”——这些前提和推断都包含较强的假设,任何环节之间都存在不确定性。

其中,平安证券进一步思考两个关键问题:第一,美国财政的可持续性压力,会否反向约束新一届政府的财政扩张。譬如,特朗普希望通过增加关税收入来平衡赤字,但倘若高关税导致美国进口锐减、关税收入不及预期,那么不能排除特朗普政府被迫削减支出。第二,美国保持较强的经济增长,会否增强债务的可持续性。衡量一国的债务是否可持续,其中一个关键条件是经济增长能否高于债务增长。平安证券测算,2021年二季度至2024年二季度,美国季度名义GDP累计增长24.2%(年化复合增长7.5%),高于同期美国未偿还债务总额累计增长的22.1%(年化复合增长6.9%)。这说明,至少在近三年,美国经济增长能够完全消化债务的增长。此外,CRFB最新测算显示,更强的经济增长可以帮助减缓债务率上升的速度,继而有助于财政前景的改善[2]。总之,无论是新一届美国政府在财政路径上被迫自我约束,又或者美国经济增长与债务增长保持基本匹配,都可能限制美国债务风险的激化,美债市场与之相关的抛售行为可能过激。

风险提示:美国就业和经济超预期上行,美国通胀超预期反弹,美国大选结果及政策走向不确定等。

注:本文来自平安证券于2024年10月29日发布的《美债利率“超调”了吗?》,分析师:钟正生 S1060520090001;张璐 S1060522100001;范城恺 S1060523010001