文|新摘商业评论 无垢者

主动调整业务清除隐患后,腾讯音乐还需要找到新增长点。

11月13日,腾讯音乐发布了2024年第三季度财报。财报显示,腾讯音乐在本季度的总收入为70.2亿元,同比增长6.8%,调整后的净利润为19.4亿元,同比增长29.1%。从整体上看,腾讯音乐交出了一份稳健的答卷。虽然云音乐(网易云音乐)还未公布第三季度财报,但从他之前的表现来看,他对腾讯音乐无法形成威胁。因此,腾讯音乐似乎已经高枕无忧了。

然而,如果拆开来看具体的业务,会发现腾讯音乐有内忧。2023年,腾讯音乐主动加强了对社交娱乐业务(主要是直播)的监管,导致相关业务和总收入下降,考虑到行业经验,此举可谓是壮士断腕。与此同时,腾讯音乐在线音乐业务的部分关键数据出现了恶化的趋势。这意味着,腾讯音乐在调整节奏的同时,还要克服新难题。

一、用户正在抛弃腾讯音乐

今天的腾讯音乐并非是一个“原生概念”。众所周知,腾讯基于在社交领域的优势布局了文娱行业,在线音乐就是其中的一个细分领域。

腾讯在这方面经历了两个阶段。第一阶段的特点是以自营为主,代表产品是QQ音乐,QQ音乐在产品功能、定位上和网易云音乐高度相似。在2016年之后,腾讯的在线音乐布局进入了新阶段,腾讯通过资产置换股权的方式,将旗下的QQ音乐和中国音乐集团旗下的酷狗、酷我合并,组成了今天的腾讯音乐集团。

合并后,腾讯音乐集团的业务分为两部分,其一是在线音乐业务,内容包括音乐付费、内容订阅和广告等,其二是社交娱乐业务,主要是直播。

在很长一段时间内,腾讯音乐的最佳变现路径都不是音乐,而是直播。在腾讯音乐上市前,社交娱乐业务在他的总收入中的占比超过了70%。云音乐的情况和腾讯音乐相似,自从推出直播业务后,该业务的分量就越来越重,到2021年,他在云音乐总收入中的占比已达到49.6%。

三季度,腾讯音乐社交娱乐业务的收入为17.4亿元,同比下降了42.8%。云音乐社交娱乐业务上半年的收入为15.11亿元,同比下降19.9%。腾讯音乐的社交娱乐业务收入出现下滑在意料之内,公司在去年的年报中就提到了这点,在三季报中,公司的说法和之前大体相似,这意味着这将是长期的策略。

在这种情况下,如果在线音乐业务不能释放高增长,那腾讯音乐整体的业绩表现就不会好看。而从三季度的数据来看,腾讯音乐没有受到太大的影响,这主要是因为是在线音乐业务的收入,在三季度同比增长了20.4%,规模达到54.8亿元,带动了整体业绩的增长。看起来,腾讯音乐在壮士断腕后,已经找到了业绩的缓冲点。其实,这只是表面现象,腾讯音乐存在隐忧,这个隐忧就来自于在线音乐业务。

具体来说,腾讯音乐的在线音乐业务的主要收入来源是在线音乐订阅服务。三季度,该业务的收入规模为38.4亿元,同比增速为20.3%,比去年同期低21.7个百分点。这已经是腾讯音乐,想办法拯救业绩的前提下取得的成绩。

在过去一段时间,腾讯音乐为了让在线音乐业务能够填补社交娱乐业务坍塌带来的空缺,对会员业务作出了调整。影响会员业务收入的因素有两个,一个是单价,另一个是规模,腾讯音乐对这两方面都动刀了。

以QQ音乐为例,他的会员分为绿钻会员和SVIP超级会员,前者只提供基础服务。去年12月,QQ音乐将绿钻会员的自动续费价格从11.4元/月上调至15元/月。QQ音乐还加大了SVIP的推广力度。三季度,SVIP会员规模已超过1000万。在这两个策略的影响下,腾讯音乐的单个付费用户收入同比增长了4.9%。

在规模方面,由于在线音乐业务是腾讯音乐的收入支柱,所以我们只看这一部分的用户数据。去年三季度,这一部分的月活为5940万,今年三季度降到了5760万,而在2022年三季度则有6200万,在更早的2020年,月活接近6500万。也就是说,腾讯音乐的用户一直在流失,如果继续按照这个趋势发展下去,那在线音乐业务就将面临被釜底抽薪的风险。届时,社交娱乐业务的规模会更小,腾讯音乐的压力会更大。

二、如何留住用户?

逐渐压缩社交娱乐业务的规模后,腾讯音乐的当务之急就是稳住在线音乐业务,让业绩不至于太难看。从今年三季度的财报来看,腾讯音乐总体上做到了这一点,但用户方面还是出了问题,因此现在的当务之急是想办法留住用户,尤其是付费用户。从大盘来看,1亿月活基本是行业的天花板,腾讯音乐今后在用户方面的重点应该是提纯,也就是运营好付费用户。

按照业务划分,腾讯音乐的付费用户可分为在线音乐付费用户和社交娱乐付费用户两类。以今年三季度为例,在线音乐付费用户的规模为1.19亿,同比增长15.5%,社交娱乐业务的付费用户规模为790万,同比增长1.3%。

如果把时间尺度拉长,在线音乐业务的付费用户规模也是呈现上涨趋势的。在2021年,这一数据为7120万。相比之下,社交娱乐业务的付费用户规模出现了下降,当时的规模为1000万,可见腾讯音乐对社交娱乐业务动刀,不只是出于监管的风险,也有业务自身表现的考量。

其中值得注意的一点是,腾讯音乐在线音乐业务的SVIP用户的渗透率还非常低,三季度只有8.4%,仅占总月活跃用户数的1.8%。前面提到,1亿月活是行业的天花板,腾讯音乐今后在用户方面的重点是用户提纯,这正好和SVIP渗透率低对应。

在线音乐平台的根本是内容,如果想让用户多开会员,最直接的办法就是增加内容供给,这可以吸引用户、盘活老用户。腾讯音乐已经采取了这个策略。三季度,腾讯音乐和大象音乐集团续签合作协议,还和权志龙所属的经纪公司Galaxy Corporation建立了合作,腾讯音乐不仅拥有了权志龙的数字专辑版权、实体周边,还拿到了权志龙海外地区巡演的主办权。

此外,腾讯音乐还在通过技术升级音质吸引用户。QQ音乐的最新版本上线了多种全新定制的DTS音效,酷狗音乐则上线了“蝰蛇全景声”。

可以看出,腾讯音乐当前的重点正是运营好付费用户,他的策略是从内容的数量、质量和多元需求入手,尽管策略的效果还不是很明显,但方向符合用户的需求,这将是值得长期观察的焦点。

三、广告、演出,腾讯音乐需要新增长

腾讯音乐当前的重点除了稳住在线音乐业务,还有一点就是寻找可以替代社交娱乐业务的新业务。如果不能找到,腾讯音乐的收入来源就过于单一,抗风险能力较差。

目前来看,腾讯音乐布局了多个方向。QQ音乐在VIP内容上加了广告,用户看30s广告就能获得30分钟会员权益,时长可叠加,非会员用户看完广告后,就可以听会员歌曲。这一模式可以说是双赢,不愿意花钱的用户也能实现听歌自由,QQ音乐也能得到更多的收入。与此同时,还能提高用户的活跃度,吸引新用户。

同在内容行业,爱奇艺可以作为腾讯音乐的参考。在爱奇艺的体系内,广告业务已经是第二大收入来源。理论上腾讯音乐也可以将广告打造成重点业务,无论是规模还是潜力,广告业务都可以替代社交娱乐业务。

另一个可以尝试的方向是线下演出。对于在线音乐市场的用户来说,一直对演唱会、音乐节有需求,而腾讯音乐也具备为用户提供线下演出服务的基础。更重要的一点是,中国演出行业近两年都在高速增长,这是一块不可忽视的蛋糕。根据中国演出行业协会数据,2023年全国演出市场票房总收入约为502.32亿元,增速高达150.65%。

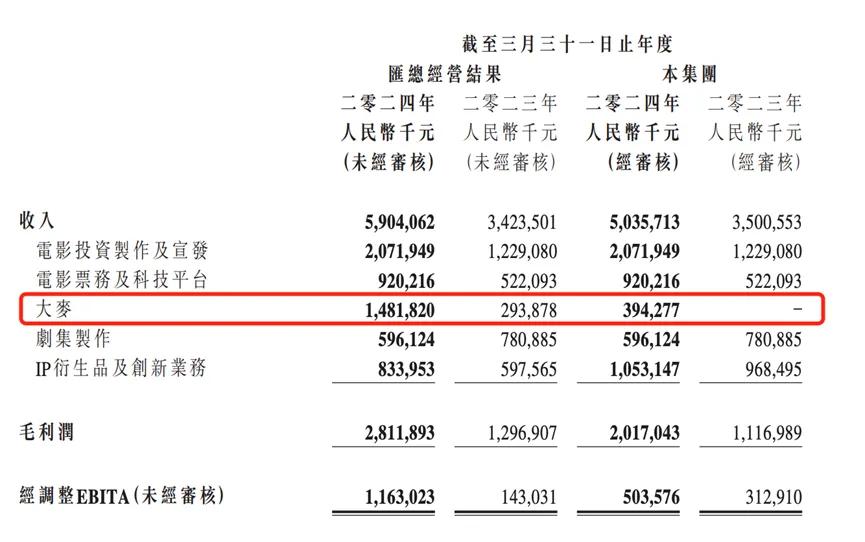

目前行业内已经存在头部公司,那就是阿里影业,他旗下的大麦网几乎覆盖了所有头部项目。据阿里影业年报显示,大麦业务的GMV还在高速增长,年增幅超过500%,年收入为14.81亿元。可见,理论上,演出业务同样具备替代社交娱乐业务的可能。

对于和大麦网的竞争,腾讯音乐并非没有牌打。首先,腾讯音乐的用户规模更大,这对演出主办方来说有很大的吸引力。其次,腾讯音乐可以从一些细分领域切入,比如热门剧集的线下巡演,这涉及整个腾讯文娱生态的联动。目前,腾讯音乐已经参与了腾讯视频、阅文集团推出的,一些热门影视内容的音乐制作工作,今年热度较高的《玫瑰的故事》《庆余年2》《与凤行》《花间令》等都有他的身影,而这些内容都拥有庞大的粉丝基础。

对腾讯音乐来说,主动控制社交娱乐业务是明智之举,会有短期的阵痛在所难免,市场不必过于关心。市场更应该关心的是用户提纯策略是否得当,何时能有新增长点,从三季报来看,腾讯音乐在这两方面都还有很长的路要走。