鱼入大海,鸟上青霄:京东物流牵手淘天集团落地

作者:刘彪,中国政法大学资本研究中心研究员

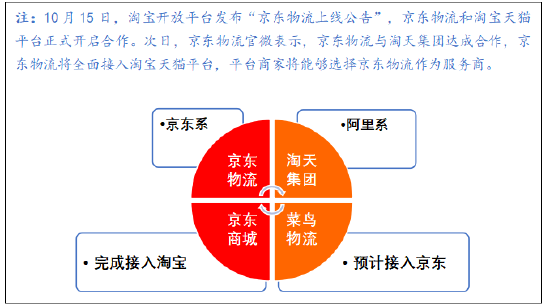

这两天在淘宝的一次购物,意外发现已是京东物流送货上门,猜想或许是合作初期有补贴活动,个别淘宝天猫商家在淘天接入京东物流后,已经开始选择京东物流作为服务商,消费者也可以在APP内查询京东物流轨迹,这也证实了“京淘”合作快速落地,双方在系统上的对接并无阻碍,没有出现前期许多不看好的担忧。

本报告认为,四季度京东物流市值的快速上涨,与其释放出与淘宝开放合作的消息相关性极强,对投资者信心提振有很强的牵引性;京东物流接入淘天集团,业务量增加预期带来了京东物流和京东集团在资本市场上的“耦合放大”实现双重估值提升;在2023年大幅进行基础性仓储建设的前提下,京东物流业务扩张或进入收获阶段,因规模经济和协同效应带来边际效益;在当前京东、顺丰为主要顶部快递服务商的情况下,这一接口的开放会进一步有利于京东的竞争格局;基于上述情况,京东集团商城+物流的双轮战略顺利确立,京东物流摆脱京东商城的附庸角色,走向独立发展之路,或在增值服务上进一步发力,这一新变化也会反向促进京东商城与其他快递的合作,整个电商和物流行业的数据整合将迎来新高度。

一、淘天向京东物流抛出橄榄枝是阿里子集团战略延续

2023年,阿里启动了其历史以来最重大的组织变革——设立六大业务集团(阿里云智能、淘宝天猫商业、本地生活、菜鸟、国际数字商业、大文娱),并开启全面独立经营的“1+6+N”战略。虽然阿里巴巴集团在过去曾面临过反垄断调查,但这次组织变革业界更多认为是从阿里自身的发展需要出发,面对激烈的国内市场竞争和国际政治环境,阿里需要面对发展后劲不足,股价登上泰山之巅又归于平地的尴尬境地(阿里美股上市发行价68美元,最高达到319美元,截至2024年12月6日回到86美元)。

阿里子集团的设立不是平稳的王侯分封,反而是要重新把阿里各业务部门引入激烈的战场,意图通过重新定义和构造阿里巴巴集团与各业务的治理关系,来激发创新活力和市场竞争力。2023年底,蔡崇信、吴泳铭配搭完成阿里的交接之后,市场也多次怀疑和观望这一子集团战略是否还会推行,今年看来,显然阿里的发展保持了决策的延续性,更加聚焦核心业务及市场化运行的机制。蔡崇信仍是坚定的市场经济信奉者,并于2024年率先完成了微信支付接入淘宝的破冰动作,获得多方好评。如今,京东物流与淘宝天猫的对接,是阿里巴巴市场化机制又一次突破和尝试,同时对京东物流而言相当于获取了一张弥足珍贵的“入场券”,意义重大且价值不可估量。

图1:阿里巴巴股价变化图(截至2024年12月6日)

图1:阿里巴巴股价变化图(截至2024年12月6日)二、受业务增加影响京东物流和京东集团实现估值“耦合放大”

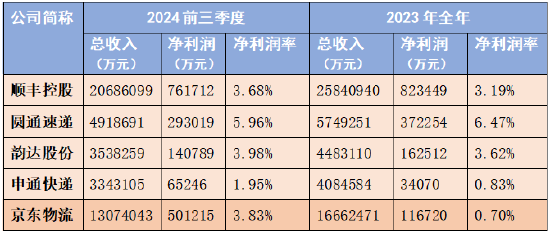

当前快递行业(提供文件、包裹和物品的快速递送服务行业)中选择在A股上市的共四家,即顺丰、圆通、韵达、申通,相关数据显示快递行业竞争已处于相对白热化的阶段,市盈率处于基本稳定的情况。

表1:A股快递行业上市公司财务指标数据(统计日为12月4日,来源wind)

过去一年里,除了净利润率相对较高的圆通速递在股价上略有表现,整个行业可以说是波澜不惊,受市场整体提升带动,本年度整体涨幅仅为10.3%,而最近一个季度跌幅更达到了8.78%。

表2:A股快递行业整体财务指标数据(统计日为12月4日,来源wind)

反观京东物流却一枝独秀,本年度涨幅达到51.48%(统计区间:1月5日至12月6日),而主要贡献就在四季度,本季度涨幅达到了51.16%(统计区间:9月5日至12月6日)。淘宝作为中国最大的电商平台之一,其业务量庞大且持续增长,京东物流顺利接入首先就给了市场极大的想象空间。

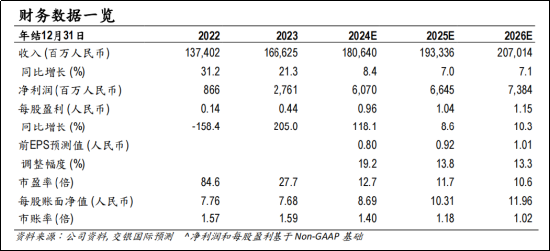

受益于这一影响,许多金融机构直接调高了京东物流(如交银国际直接将京东物流目标价从11.3港元上调至16.3港元,之后又再次提高至18.0港元。详见其10月14日研报《京东物流3季度预览:收入符合预期,利润有望再超市场预期》11月15日研报《京东物流3季度利润超预期,预计 2024 年利润率 4%+,进入相对稳定阶段》)。

不过也需要明确的是,淘宝平台上的物流选择多样,京东物流需要与其他物流公司竞争以获取更多订单。华兴证券的一份研报中披露,尽管京东物流管理层不认为短期内公司收入会有明显提升,但也认为京东物流将能够通过长期加大销

售和营销投入从这些平台获取一部分高质量顾客(详见华兴证券11月19日研报《京东物流3Q24 回顾:利润率持续提升》)。

虽然股价上已经有较好的表现,截至12月6日,京东物流的市盈(TTM)也仅达到了15.58,不及A股上市快递公司的市盈(TTM)18.08,略高于同样在香港上市的中通快递的市盈(TTM)12.35。

图2:京东物流股价变化图(截至2024年12月6日)

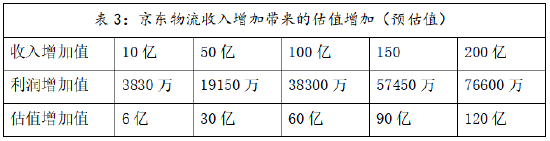

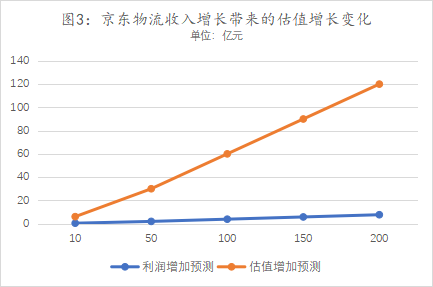

图2:京东物流股价变化图(截至2024年12月6日)以京东物流2024年前三季度的平均净利润率3.83%进行预测,在估值市盈(TTM) 15.58不变的情况下,以非常简单的数字进行预估,淘天接口及订单每带来10亿的收入增加,都会给京东物流带来约6亿的估值增加。如果毛利率进一步提升,则效果会更加显著。受经营杠杆驱动,公司固定销货成本(包括租金、折旧及其他)大体保持不变,有效的降本举措则让可变销货成本(人工和外包费用)增速维持在收入增速以下。华兴证券预测京东物流的毛利率将从 3Q23 的7.9%提升至3Q24 的10.0%(详见其10月16日研报《京东物流3Q24 预览:利润率有望持续超预期》)。

更值得一提的是,京东物流的控股股东京东集团同样在美股上市,这就涉及了资本市场上的一个高端操作,即母子公司双重上市带来的估值耦合效应。

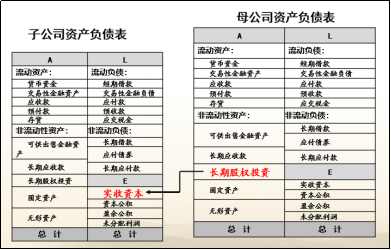

母子公司双重上市的耦合效应是指在资本市场上母公司和子公司都是上市公司。如果子公司利润增长或有好的题材,子公司股价上涨,子公司市值自然随之增长,同时归属母公司的利润也会增长并带动母公司股价上涨,实现同一个业绩或题材多重放大的效果。

耦合效应的原理是由于母公司的长期股权投资计入了子公司的实收资本,通过控股关系成为母子公司,子公司的利润和价值都可以反映在母公司的资产负债表中。

图4:母子公司资产负债表的链接关系

图4:母子公司资产负债表的链接关系耦合效应的效果是母子公司如果能够整合资源,发挥各自优势,就可以利用资本市场的耦合效应,特别是重点做强子公司的业绩和紧抓时代题材,最终实现母子上市公司的总市值倍增,助推企业的价值重塑。2022年11月6日,紫金矿业收购招金矿业股权,就实现了母子双重上市目的。收购完成后,配合海域金矿的题材,半年内就实现了紫金矿业与招金矿业股价的快速成长。

表4:紫金系上市公司股价变动及涨幅情况

招金矿业因业务发展带来估值涨幅85.87%的同时,母公司紫金矿业A股获得了估值53.36%的提升。同理,在这一轮京东物流的快速估值提升中,京东集团也成功上车,在四季度股价获得了39%的增幅。京东的股价从2021年的历史最高点开始下滑,市值大幅蒸发,这对持有京东股票的股东来说,意味着他们的投资回报大大减少,给股东和创始人带来了巨大的压力,此轮由京东物流带来的表现,无疑缓解了压力。

图5:京东集团股价变化图(截至2024年12月6日,来源百度股市通)

图5:京东集团股价变化图(截至2024年12月6日,来源百度股市通)当然,如同硬币有两面,如果同样上市的子公司情况不佳时,耦合效应也会放大负面效果,在下行区间就更需要子公司在业绩上能够止跌甚至反弹,否则就会影响母公司的上市表现。

三、从与顺丰的收支结构对比看京东物流此轮获益

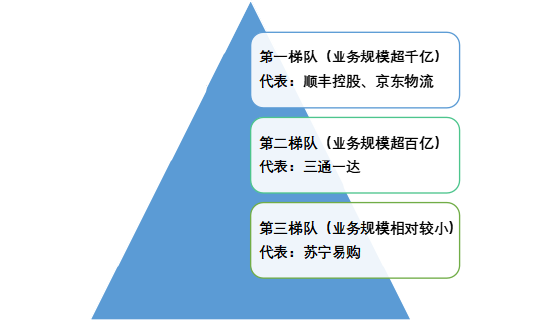

当前我国快递公司的竞争格局相当激烈,形成了多层次、多梯队的竞争态势。从2023年快递行业的数据看,从市场份额来看,顺丰控股和京东物流在行业中占据领先地位。根据相关数据,2023年顺丰控股的市场份额约为20.8%,京东物流的市场份额约为13.8%,两者远超行业内其他竞争者。中通快递、韵达股份、申通快递、德邦股份和圆通速递等公司则紧随其后,各自占据了一定的市场份额。

图6:当前我国快递行业竞争格局

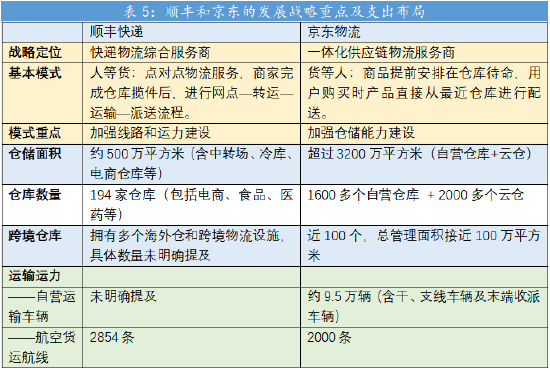

图6:当前我国快递行业竞争格局京东快递和顺丰快递均将自己定位为高品质快递服务商。这体现在它们对快递服务的严格要求上,包括配送速度、货物安全、客户体验等方面。顺丰和京东两种业务模式,归根结底在于稳住其与其他快递的差异化服务,也就是提供快速配送服务这一基本盘。具体而言,顺丰以其高效的航空物流网络和“端到端分拣中转”模式,实现了快速配送。京东则通过其完善的仓储网络和“区域仓-前置仓-末端配送”的仓配模式,缩短了配送时间,提高了配送效率。

图7:物流行业盈利能力对比(来源于网络)

图7:物流行业盈利能力对比(来源于网络)2023年,面对快递物流行业的竞争日益激烈,京东物流进一步采取了扩张策略,由于增加仓储设施、提升物流网络覆盖密度、拓展新业务领域,带来巨大的成本压力和运营风险,一度使得其净利润率行业垫底(详见表1)。

国内众多快递公司中,京东物流、顺丰快递用户体验和市场规模总体长期排在行业前两位,京淘合作落地,在竞争格局上也会给京东更多的发展空间,这就不得不从两家公司的核心战略、支出结构和收入结构谈起。

根据京东物流的财报显示,其开支主要来源于薪酬福利开支增加和在智能仓储与智慧物流园区中投入的大量的技术和研发资源。从支出结构看,京东与顺丰的差距很大一部分体现在人力成本,京东物流2023年员工数45.7万,比2022年增加了6.7万人。顺丰2023正式员工是15.3万人,比2022年减员9000人。因此京东物流的人力成本同比行业其他头部企业基数更大,成本更高。再分解看具体的人员构成,京东物流一线的自有配送员工已在进行控制(2023年近35万,至2024年中期变为近34万,缩编约1万人)。相对于其他支出,末端配送的员工薪酬成本较为刚性,京东物流也多次通过鼓励末端配送人员增加揽收业务对收入做出贡献,因此目的显然还是为了节省公司成本,但该项工作很难快速取得效果。刘强东及管理团队个人多次表示重视京东物流员工,“给一线物流员工发放五险一金”,建立了不轻易裁员的社会形象,这从《劳动法》角度讲,实则给一旦业务下行时的减员动作带来非常大的难度和资金成本。

从收入结构看,京东一直在重点打造一体化供应链物流服务客户,但一体化供应链客户的收入占比过去五年里一直呈现下降态势,且数量增长十分缓慢,2023年甚至出现客户数量下降的情况。根据京东物流的三季度报告看,在整体营收443.96亿同比增长6.56%的基础数据下,外部营收为316.08亿元,其中外部一体化供应链物流客户仅贡献营业收入78.75亿元,同比增长1.23%,而主要以快递快运服务为主的业务则贡献营业收入237.33亿元,同比增长7.6%。再看客户数,2023年出现了外部一体化供应链物流服务客户数量的增长拐点,同比2022年的79,928家下降至74,714家,2024年能否止跌尚未可知。如果一体化供应链物流的客户量短时间内已看到天花板,京东物流就更需要转型重心到快递快运业务上以保住收入规模。

也正是因为京东物流积极投入一体化供应链服务市场拓展的策略和“先栽树后乘凉”的财务模式,导致其净利润率呈现出较大的波动。相比之下,其他快递公司在业务增加的情况下,利润通常呈现线性增长关系。然而,京东由于前期成本已经大幅投入,虽未能在一体化供应链客户数量上有所突破,但如果持续在快递、快运板块运营发力,寻求到良好的业务增长空间,其表现将会更加出色。从京东2023年与2024前三季度的财务指标数据看,2023年京东成本投入偏高导致利润率低,但伴随基础建设投入的完成,边际成本逐步递减,规模效应起来了,迎来2024前三季度的财务指标数据向好,当前大量金融机构均评价京东物流进入“降本增效”阶段。

京东物流的这种模式虽然具有更大的后劲,但也相当依赖于前期的股东信任和强大的融资能力,以及后期业务的不断拓展。京东创始人刘强东在打造京东时,正是得益于高瓴资本张磊的资金支持,并采纳了其以物流为落脚点切入市场的建议,最终成功起家。后续在京东物流连续不盈利的情况下,京东系的股东也给予了坚定支持(2018年至2020年京东物流分别亏损27.65亿元、22.34亿元和41.34亿元,亏损金额占收入的比重虽然2019年有所收窄,但2020年又再次扩大)。然而,资本的耐心总是有限的,京东物流对于新的业务增长点同样充满渴望。因此,京东物流接入淘天,如果说自身业务上不过锦上添花,在面对股东的融资结构中则是雪中送炭。这也是我们猜想京东物流和淘天接入落地非常迅捷,而京东商城接入菜鸟却仍没有给出最终落地时间的原因。

四、京东物流后续在战略、业务、区位上的发展预测

(一)京东物流与京东商城之间的关系或迎来根本性的转变

京东物流起源于京东零售,从财务数据上来看,过去它高度依赖于京东集团及其关联方。具体而言,2018年至2020年间,京东集团分别为京东物流贡献了268.47亿元、310.09亿元和395.17亿元的收入,这些收入在京东物流总收入中的占比分别为70.1%、61.6%和53.4%。然而,如果京东物流继续局限于这一模式,将对其未来的多元化发展构成重大阻碍。因为若强行将京东电商的增长作为推动京东物流发展的动力,可能会面临电商增量有限、难以开拓新收入来源最终“开不了源”的问题,同时,京东电商后续若开放与其他物流公司的合作(如申通、极兔),又可能导致京东物流在成本控制上陷入困境导致“节不了流”。

为了配合京东商城的发展,京东物流在切入其他第三方平台时可能会引发竞争隐患,集团内部一直就有不同的声音。2022年京东物流开始接入抖音,2023年春节接入快手,都取得了不错的业务增长,京东物流才确立了这一方向,因而对淘宝天猫的接入效果必然充满期待。另一方面,即使京东物流致力于为京东商城提供优质的配合服务,其特有的自营一体化(仓配)重成本模式,包括仓库、网点和末端物流员工等,也对京东物流的财务结构持续形成压力。

京东自营发展起来的供应链使京东在竞争激烈的电商市场中占据了一席之地,也为京东物流构建了更为坚实的行业壁垒。在快递环节,京东物流能够为消费者提供更好的体验,过去,这种体验被期望能够反过来促进电商业务的增长,从而提升京东集团的整体价值。当初拼多多以极兔的低价快递配合而崛起,坊间就大量传闻两家公司背后存在千丝万缕的关系,牺牲极兔的国内利润帮助拼多多抢占市场。如今,随着京东物流成功接入全国最大的电商平台淘天,它已可以真正摆脱优先服务京东商城的模式,走上独立发展之路,并给集团带来更多利润。既然可以实现双赢,又何必非要牺牲一方来保全另一方呢?

(二)京东物流在业务上向增量市场靠拢未来发展仍有空间

从物流产业经济环境的角度看,当前竞争愈发激烈,呈现几个主要的特点:一是随着电商市场的逐渐饱和,网络实物零售的增速开始放缓,这导致物流快递行业面临业务量增长乏力的挑战,但由于小件、退件的增多,会出现包裹增量和电商业务增量的剪刀差。二是近年来,物流快递市场吸引了大量新进入者,导致市场竞争异常激烈。为了争夺市场份额,不少企业采取了低价策略,进一步压缩了行业的利润空间。三是电商平台为了掌控物流环节,提高服务质量,纷纷自建或青睐特定的物流服务商,这使得传统的物流快递企业在拓展上游客户时面临更大的难度。四是物流快递行业是劳动密集型产业,对用工者的权益保障和义务履行要求越来越高。企业需要投入更多的资源来保障员工的福利待遇和工作环境,这进一步增加了企业的运营成本。

过去,京东和顺丰主要面向中高端市场,提供高品质的快递服务,因此在市场上具有一定的竞争力和品牌影响力。然而,为了拓展市场份额,顺丰也开始涉足低价物流服务市场,这必然对传统的中低端物流服务商造成冲击。从数据来看,实物网零的增速放缓确实对物流增量产生了直接影响,但快递业务量的增长速度明显高于实物网零增速。这一增长主要得益于低价电商、电商直播和小件物流的蓬勃发展。京东在获取这些增量方面,由于其此前的市场定位和基础投入,显然不具备明显的优势。比如以低价电商为代表的拼多多已经与物流服务企业极兔形成了紧密的合作关系。因此,如果京东物流想要在增量市场中分得一杯羹,就必须进入淘宝、抖音、快手等市场。近年来,京东物流一直想通过强化开放的社会化物流形象,在个人件和电商件等市场需求更多增长点,但京东物流主要服务京东平台的大众印象根深蒂固,接入淘宝也给了京东一张多元化发展车票。

(三)京东物流利用一体化供应链优势开展增值服务

京东与淘宝的合作,一方面能够充分发挥末端快递员在取件与寄件业务上的效能优势,进而降低边际成本;另一方面,通过效能管理以及与末端驿站的深入合作,京东物流得以进一步优化其价格体系,显著增强市场竞争力。最终京东还能实现更多业务、更广站点、更准数据的效果。

业内常问,速度之外,未来物流还能拼什么?京东物流在其一体化供应链上的建设投入巨大,从沉没成本变现或提高资产利用率的角度,其完全可以进一步拓展服务环节,为平台商家提供涵盖仓储、快递、快运等在内的供应链全流程服务。以淘宝天猫的王牌服饰行业为例,京东物流能够为其提供正逆向配送中的增值服务,比如在行业仓内协助商家完成印花、二次包装,也可为一些更关注良品率的行业如母婴产品等完成分拣、质检等轻度定制服务,并实现一键发货,助力商家加速库存周转,有效减轻库存压力并降低成本。当然,这也取决于天猫淘宝平台对京东物流的信任和支持,以及京东物流脱离京东电商下的自主独立运行,毕竟阿里和京东在电商市场中依然是直接的竞争对手。

另外上述拓展京东物流的解决方案场景,囿于其基因长期建立在大家电等京东平台优势品类的物流建设上,因此也需要业务场景和物流仓库的双向互动,才能最终提升这部分的业务体量和规模。京东的优势产品以大电、3C等为主,退货率较低,但电商逆向退货却成为新趋势,尤其是短视频和直播电商的高退货率带来了大量的逆向退货件寄递需求。据统计,2023年逆向物流的边际增量达到了约28亿件,而京东物流目前并未规模化地涉足这类服务,但仓储、车辆以及员工薪酬的费用花出去了,逆向物流件的增加可以有助于减少京东物流条线的闲置率,正如前面提到的“京东物流也多次通过鼓励末端配送人员增加揽收业务对收入作出贡献”。考虑到拓展供应链一体化客户目前已经进入了瓶颈期,京东物流必须更加积极地朝向增量市场靠拢,抓住与淘宝合作的机会,拓展逆向退货、小件快递等业务合作,一方面进一步提升在快递、快运服务的业务规模,另一方面也为进一步挖掘外部一体化供应链服务客户的拓客增加渠道机会。

顺丰与京东过去均高度重视一二线城市的市场布局,并逐步向更低级别的城市拓展。这些区域不仅是快递业务的主要市场,也是竞争最为激烈的区域。过去,京东可能因某些地区业务量不足而难以建立配送中心。但随着与淘宝的合作,其业务量显著提升,使得在这些地区建立配送中心成为可能。更多的配送中心意味着京东能够覆盖更广泛的地区,满足更多消费者的需求。

因为部分消费者可能同时使用京东和淘宝,过去京东物流在数据获取上存在一定局限性,然而,随着双方系统的对接和数据共享机制的完善,京东物流对顾客画像的描绘将更加全面,对顾客需求的认知也将更加精准。这将直接提升平台在线推荐算法的针对性,进而提升客户满意度。

图8:交银国际对京东物流未来盈利情况的预测

图8:交银国际对京东物流未来盈利情况的预测总而言之,淘天集团与京东物流的握手,对于京东物流而言弥足珍贵,在当下电商市场以挖掘存量为主,物流快递市场竞争激烈的近况下,京东物流若把握好契机,将换取更大的发展和增长机遇。

(刘彪,中国政法大学资本研究中心研究员;陈泓任、王永朝对本文亦有贡献)

责任编辑:韦子蓉

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.

Most Discussed

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10