登录新浪财经APP 搜索【信披】查看更多考评等级

财联社12月19日讯(记者 夏淑媛) 距沪深交易所同意首批5家保险资管公司试点开展资产证券化(ABS)及不动产投资信托基金(REITs)业务已经一年有余,国寿资产、平安资管、泰康资产、人保资产、太保资产5家公司是否用好业务资格,如何通过盘活保险投资存量资产,服务实体经济成为市场关切的焦点。

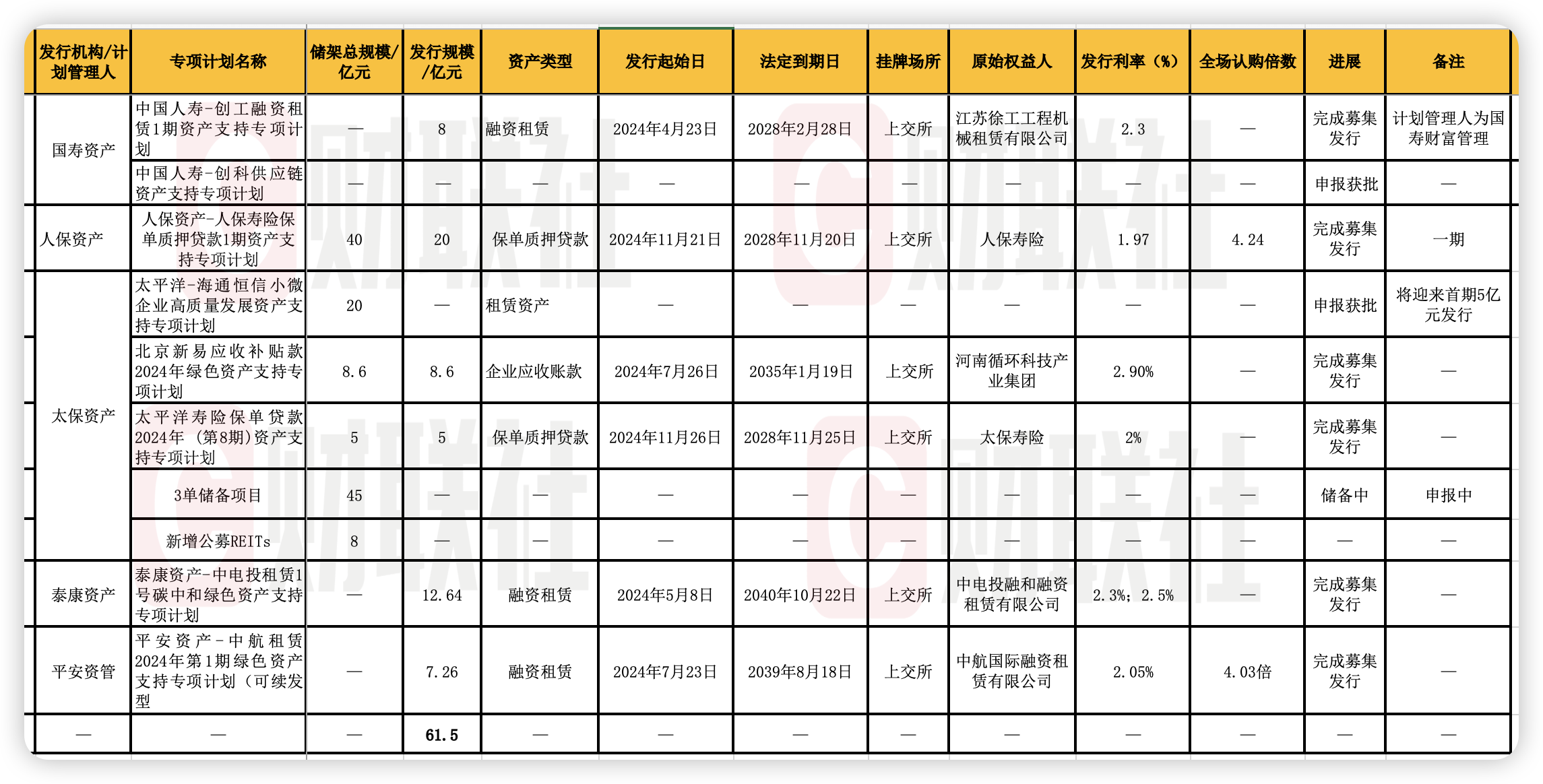

据财联社记者不完全统计,截至目前,5家公司仅有6只交易所ABS落地,规模61.5亿元。公募REITs投资方面,据太保资产数据披露,该公司投资规模近8亿元。

业内人士表示,从实践来看,5家保险资管公司作为管理人身份开展REITs业务较为谨慎,目前发行落地的交易所ABS产品数量少、规模小,但仍有部分项目在申报和储备中,预计主要来自两个方面,一是保险资管所投资和持有的不动产和基础设施资产;二是Pre-REITs和其他非标业务投资所形成的资产。

5家保险资管公司业务试点一年多:仅6单交易所ABS落地,规模61.5亿元

去年10月,沪深交易所同意首批5家保险资管公司试点开展ABS及REITs业务。截至目前,以上业务试水已经一年有余。

据财联社记者观察,与拿到“入场券” 之初公司表态,险资与ABS、公募REITs将双向奔赴,储备项目紧锣密鼓筹备不同的是,一年多以来,5家公司落地的交易所ABS产品总体表现为数量少、规模小。

据财联社记者不完全统计,截至2024年12月17日,国寿资产、人保资产、泰康资产、平安资产、太保资产5家公司仅6只交易所ABS产品落地,发行规模61.5亿元。

从国寿资产来看,该公司首批申报并获得沪深交易所通过的两单ABS产品,分别是“中国人寿-创工融资租赁资产支持专项计划”和“中国人寿-创科供应链资产支持专项计划”。

2024年4月,“中国人寿-创工融资租赁资产支持专项计划”发行,标志着保险资管首单交易所ABS产品落地,其8亿元募集资金用于支持徐工集团各大主机厂制造的工程机械设备。

2024年5月,泰康资产作为计划管理人的泰康资产-中电投租赁1号碳中和绿色资产支持专项计划发行,募资12.64亿元,其原始权益人为中电投融和融资租赁有限公司。

2024年7月,平安资产-中航租赁2024年第1期绿色资产支持专项计划(可续发型)在上交所发行,募资7.26亿元,这也是平安资管在拿到ABS及REITs业务入场券后,首次以计划管理人角色开展的资产证券化业务。

从太保资产来看,一年以来该公司2单企业ABS项目落地,发行规模13.6亿元。其中,2024年7月,河南投资-北京新易应收补贴款2024年绿色资产支持专项计划发行,该产品期限7.5年,发行规模8.6亿元。

2024年11月,太平洋寿险保单贷款2024年(第8期)资产支持专项计划发行,该产品发行规模5亿元,以保单现金价值为基础资产。

同月,人保资产-人保寿险保单质押贷款1期资产支持专项计划设立发行。据悉,该保单贷款ABS储架规模40亿元,首期发行20亿元,发行利率1.97%,创交易所ABS同类资产历史最低发行利率,募集资金用于受让人保寿险保单质押贷款债权,这也是人保资产首次以管理人身份参与交易所ABS业务。

从基础资产来看,5家保险资管公司作为ABS的计划管理人参与的6只资产证券化业务,主要涉及应收账款、租赁和保单贷款债权等领域,发行利率处于低位。

缘何产品落地数量少、规模小?ABS市场供给收缩、经验欠缺是主因

在业内人士看来,5家保险资管ABS及REITs业务试点一年以来,落地产品数量少、规模小背后,主要面临三大挑战。

一是经济弱修复背景下,ABS总供给呈现下跌态势。在华泰证券研究所副所长张继强看来,受宏观经济影响,居民消费和实体融资需求偏弱、监管收紧等因素叠加导致ABS市场总供给呈现下跌态势。

数据显示,截至2024年11月30日,ABS年内累计净融资-1650.82亿元,去年同期净融资为-8197.19亿元。

此外,目前ABS市场处于存量竞争,已发行产品严重同质化,很多机构都在“卷低价”。天职国际保险精算业务合伙人顾谦对财联社记者表示,国债利率持续下行,各类资产的平均收益率跟随下探,导致整个投资市场处于低利率状态。叠加房地产低谷期,优质资产稀缺,企业不愿意给出更高的风险报酬,投资人也不愿承担更高的投资风险,也导致发行利率处于低位。”

二是保险资管获得入场券后,作为管理人申报项目的相关经验相对欠缺。

据悉,在政策开闸之前,保险资管公司主要通过中保登开展资产支持计划业务。2023年3月,证监会指导交易所制定《保险资产管理公司开展资产证券化业务指引》,保险资管公司获准以管理人身份开展交易所ABS和REITs业务。

有资管人士对财联社记者表示:“中保登和交易所整体的申报流程差异较大,监管、披露等各方面要求也不尽相同。相较于中保登,交易所在监管环境上更为严格,差异主要体现在两个方面:一是基础资产的筛选过程更为严谨;二是信息披露的更为透明。”

具体来看,监管方面,其业务受国家金管总局、证监会及交易所三重监管,在不同监管体系中,机构部门设置、机制建设、风险管理及信息披露机制方面均需要进一步审慎评估设计,确保健全规范。

内部管理方面,诸如从债权到权益投资思维的转型、对复杂交易结构风险的把控,以及资产的定价估值、配套制度及运营人才体系的搭建等均面临不小的挑战。

三是保险资管起步较晚、触角有限、不够下沉。有保险资管人士在接受财联社记者采访时表示,按照公司一贯的投资标准,区域范围通常集中在一二线城市,主要选择信用等级较高的强主体作为合作伙伴,其存量业务范围有限。相比之下,券商和基金等机构的业务覆盖范围更广,城市级别更为下沉,可以服务的资产范围也更广。

未来如何用好交易所ABS资格:推动多层次证券化产品线建设与资金配置协同发展

保险资金作为市场的耐心资本,具有长期性、稳定性的特点。

业内人士认为,在长期利率中枢下行,资产配置、风险管理难度增大的背景下,保险资管应用好交易所ABS和公募REITS的业务资格,充分发挥资产证券化产品的优势,助力保险资金优化资产负债匹配管理,提高投资收益。

太保资产表示,经过一年的历练,公司认识到保险资管开展资产证券化业务,必须把促进保险资金配置协同发展,放在重要位置才能取得市场竞争优势。

在浙商证券研究所宏观联席首席分析师廖博看来,5家保险资管公司直接或间接持有公募基金牌照,保险系公募基金可以成为基础设施公募REITs基金管理人,参与到公募REITs的申报发行和运营。

廖博表示,保险资管公司作为管理人参与ABS及REITs业务,本质上打造了“投资+投行”的创新模式,可以畅通优质基础设施资产入市渠道,丰富公募REITs产品供给,促进形成存量资产和新增投资的良性循环。此外,发挥保险资管理在基础设施领域丰富的投资、管理、运营经验,促进资本市场与保险资金形成良性互动。

值得注意的是,当下保险资管、公募FOF正在成为公募REITs产品越来越重要的投资力量,保险机构已多次出现在公募REITs战略配售中。

在业内人士看来,虽然业务试点首年发行产品数量及规模遇冷,但保险资管交易所ABS仍具有较大的发展空间。

联合资信结构融资部施泽宇表示:“保险资管公司在过去的业务中积累了大量的存量基础设施类资产,当前保交所ABS存在一部分可以直接转化成标准化债券资产的产品。鉴于保险资金作为长期资金,与部分基础设施类ABS产品,如CMBS等产品期限相匹配,存在产品上进行配置的需求。”

责任编辑:王馨茹