财联社12月25日讯(记者 夏淑媛) 险资调仓节奏加快。12月25日,瑞众人寿披露举牌龙源电力(00916.HK)H股公告显示,该公司于2024年12月20日买入龙源电力H股426.2万股,涉资2909.312万港元。

据悉,参与上述举牌后,瑞众人寿持有龙源电力H股5.01589亿股,占该上市公司H股股本的15.12%,又一次触及举牌线。据财联社记者不完全统计,截至12月25日,年内至少8家保险机构举牌20家上市公司,举牌次数和举牌的上市公司数量均创下近4年新高。

业内人士表示,保险公司通过举牌上市公司能够实现一定的会计利润平滑,降低权益工具投资的投资收益波动,但举牌也要求险企具有战略性产业眼光,一级市场和二级市场视角相结合。同时,虽然长期股权投资具备中长期稳健投资价值,但需警惕减值风险。据国信证券非银金融行业负责人孔祥预计,未来险企将进一步增持具有高分红、高资本增值潜力、高ROE属性上市企业,匹配保险行业资产端长期、稳定的需求。

瑞众人寿举牌龙源电力H股,持股比例升至15.12%

作为资本市场一只不可或缺的重要投资力量,险资的调仓动态备受投资者关注。

12月25日,瑞众人寿发布关于举牌龙源电力H股股票的公告,2024年12月20日,该公司买入龙源电力H股426.2万股,共计持有龙源电力H股5.01589亿股,占该上市公司H股股本的15.12%。

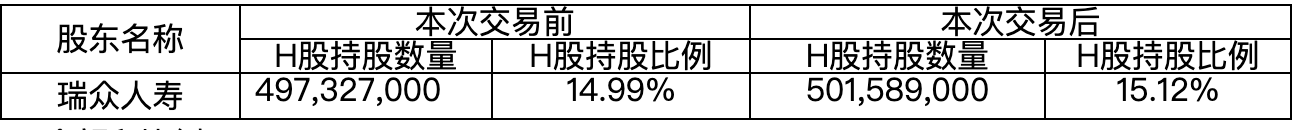

据悉,瑞众人寿本次举牌龙源电力H股纳入权益类投资管理。在参与本次举牌交易前,瑞众人寿持有龙源电力H股股票4.97327亿股,占其H股股本比例为14.99%。

以2024年12月20日龙源电力 H股收盘价6.77元港币/股,和同日日终港元兑人民币汇率为基准,瑞众人寿持有龙源电力H股的账面余额为31.43亿元。

从资金来源看,瑞众人寿本次买入龙源电力H股,资金来源为自有资金账户,以及万能和分红账户保险责任准备金,其万能账户投资该股票的余额为2.95亿元,分红账户投资该股票的余额为6854.23万元,两者平均持有期均为5个月。

据悉,早在今年7月22日,瑞众人寿增持龙源电力526万股,每股作价7.45港元,总金额3918.7万港元,增持后持股比例达5%,首次触及举牌线。

公开资料显示,龙源电力成立于1993年,是一家以开发运营新能源为主的大型综合性发电集团,现隶属于国家能源集团。

2009年,龙源电力在香港主板成功上市,并于2022年在A股上市,成为国内首单H股新能源发电央企回归A股、首单五大发电集团新能源企业登陆A股资本市场、首单同步实施换股吸收合并、资产出售和资产购买项目。

目前,龙源电力拥有风电、光伏、生物质、潮汐、地热和火电等电源项目,其业务分布于国内32个省区市以及加拿大、南非、乌克兰等国家。截至2023年底,龙源电力控股装机容量为35593.67兆瓦。

2024年前三季度,龙源电力实现营业收入263.5亿元,同比降低6.39%;归母净利润54.75亿元,同比下降10.61%。

资产收益承压,险资掀新一轮“举牌潮”

事实上,瑞众人寿举牌龙源电力只是险资举牌热情回升的缩影。

具体来看,今年以来,举牌上市公司的险企还包括平安资管、长城人寿、利安人寿、中邮保险、紫金财险、新华保险以及中国太保旗下子公司形成的一致行动人。

以平安资管为例,该公司近期分别举牌工商银行H股及建设银行H股。孔祥分析,港股配置性价比逐步受到保险资金重视。

“2020年以来,保险负债端因增额寿险高增得以迅速扩张,为满足资负匹配及投资收益要求,保险资金对红利类权益资产需求提升,低估值、高分红的港股资产受到险资举牌次数显著增加。此外,保险资金利用港股折价优势和企业所得税免征政策,进一步增加权益投资收益。”孔祥表示。

从举牌主力来看,长城人寿年内共举牌了6家上市公司,分别为无锡银行、城发环境、秦港股份、江南水务、赣粤高速以及绿色动力环保。

同时,紫金财险举牌华光环能,中国太保旗下子公司举牌华电国际电力股份、华能国际电力股份、中远海能H股等;瑞众人寿举牌龙源电力和中国中免。据财联社记者不完全统计,截至12月25日,年内至少8家保险机构举牌20家上市公司,举牌次数和举牌的上市公司数量均创下近4年新高。

从举牌公司行业分布来看,险资已从2015年的地产、消费往2023年的公用事业、环保等切换,朝着选择低波动、高股息的风险偏好方向转变。有保险资管人士表示:“2024年三季度以来,从举牌个股的行业上看,险资从前期的公用事业、环保、交运等扩展到了医药流通领域,背后或反映了布局高股息的范围也有所扩张。”

在孔祥看来,在瑞众人寿等为代表的公司纷纷加大对优质上市公司举牌的背后,一方面,新准则下险企资产分类更为透明,但权益投资或直接加大利润表波动。

另一方面,长债利率中枢持续下移,险资投资收益压力进一步加大。截至12月20日,10年期及30年期国债收益率分别为1.71%及1.96%,较年初下降0.85bp及0.87bp。在存量负债成本相对固定背景下,长债利率的持续走低进一步加大险企资产负债匹配压力。作为绝对收益型机构,险资较少进行信用下沉,因此进一步加大资产荒压力。

在他看来,虽然长期股权投资具备中长期稳健投资价值,但需警惕减值风险。

“从会计准则的角度看,险企需要在资产负债表日判断资产是否存在可能发生减值的可能,若资产的市价当期大幅度下跌是表明资产可能发生减值,而对于存在减值迹象的资产且其可收回金额低于账面价值的,需要计提资产减值损失,从而可能对险资投资收益带来一定负面影响。”孔祥表示。

责任编辑:张文