1.本周车市概述

初步统计:12月1-31日,乘用车市场零售262.2万辆,同比去年12月同期增长11%,较上月同期增长9%,今年以来累计零售2,288万辆,同比增长5%;12月1-31日,全国乘用车厂商批发306.4万辆,同比去年12月同期增长13%,较上月同期增长5%,今年以来累计批发2,718万辆,同比增长6%。

初步统计:12月1-31日,乘用车新能源市场零售137.9万辆,同比去年12月同期增长46%,较上月同期增长10%,今年以来累计零售1,097.5万辆,同比增长42%;12月1-31日,全国乘用车厂商新能源批发150万辆,同比去年12月同期增长35%,较上月同期增长5%,今年以来累计批发1,221.8万辆,同比增长38%。

2.2024年12月全国乘用车市场走势较强

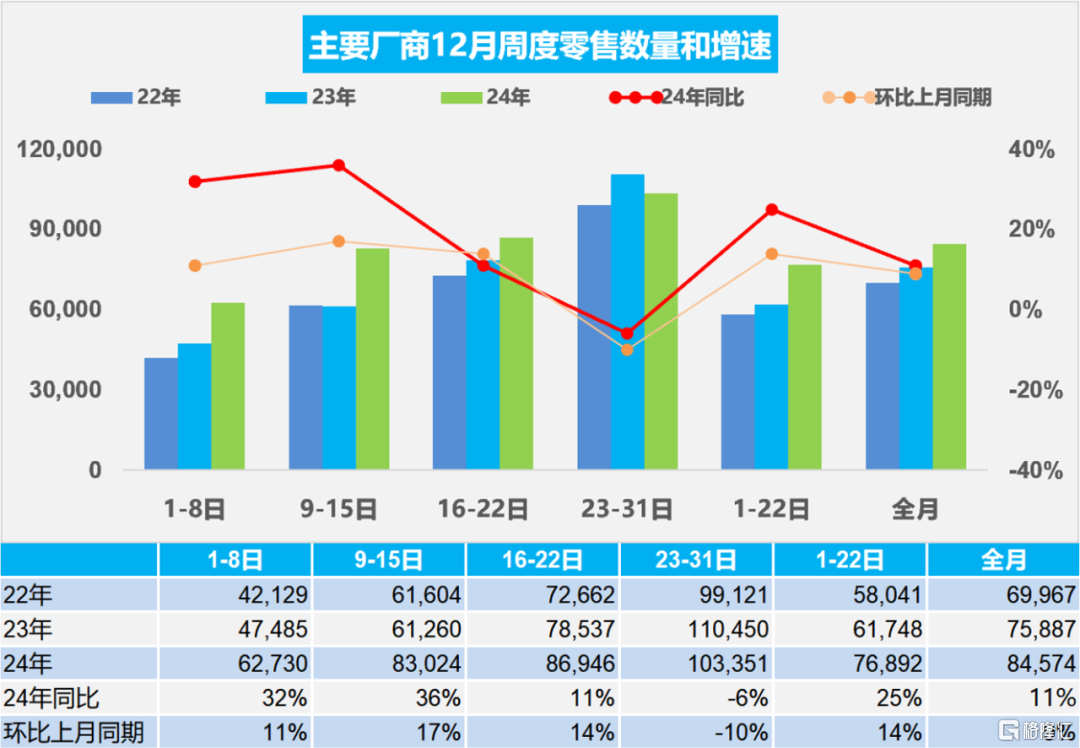

12月第一周乘用车市场日均零售6.3万辆,同比去年12月同期增长32%,较上月同期增长11%。

12月第二周乘用车市场日均零售8.3万辆,同比去年12月同期增长36%,较上月同期增长17%。

12月第三周乘用车市场日均零售8.7万辆,同比去年12月同期增长11%,较上月同期增长14%。

12月第四周乘用车市场日均零售10.3万辆,同比去年12月同期下降6%,较上月同期下降10%。

初步统计:12月1-31日乘用车市场零售262.2万辆,同比去年12月同期增长11%,较上月同期增长9%;今年以来累计零售2,288万辆,同比增长5%。

在国家报废更新和各地以旧换新政策的补贴鼓励下,近期的购车消费实现强势增长的良好局面。尤其是各地以旧换新政策对电动车的补贴比油车高出1000-5000元,很多地方的补贴差距较小,实现了公平竞争的油电同权趋势,这是地方政策的巨大亮点。国家报废更新政策对新能源车照顾力度超强,地方的政策均衡后,对经销商的生存压力改善是有促进的。12月的国家报废更新和各地以中央资金支持为主的以旧换新工作都将截止,加之部分地区因补贴资金紧缺而暂停的消息,共同促进年底购车,因此会带来12月前两周的市场火爆。近两周暂停补贴的地方增多,有利于转移2024年的消费到2025年1月,实现更好的平衡。

目前以旧换新政策旨在对2015-2020年期间燃油车巅峰期保有量的更新消耗,只靠这半年时间不足以消耗这上亿辆规模的基盘,政策额外产生的价格落差容易引发市场强烈的观望情绪;我们也期待国家能够提早明确接续补贴政策,及早稳定消费心态,实现消费的平稳可持续。考虑到2025年年初的小年压力,期待1月就开始实施针对首购群体的燃油车车购税减半政策,平衡换购群体和首购群体购车的政策受益,让中低收入的首购群体买车也能享受到政策优惠。

3.2024年12月全国乘用车厂商销量走势较好

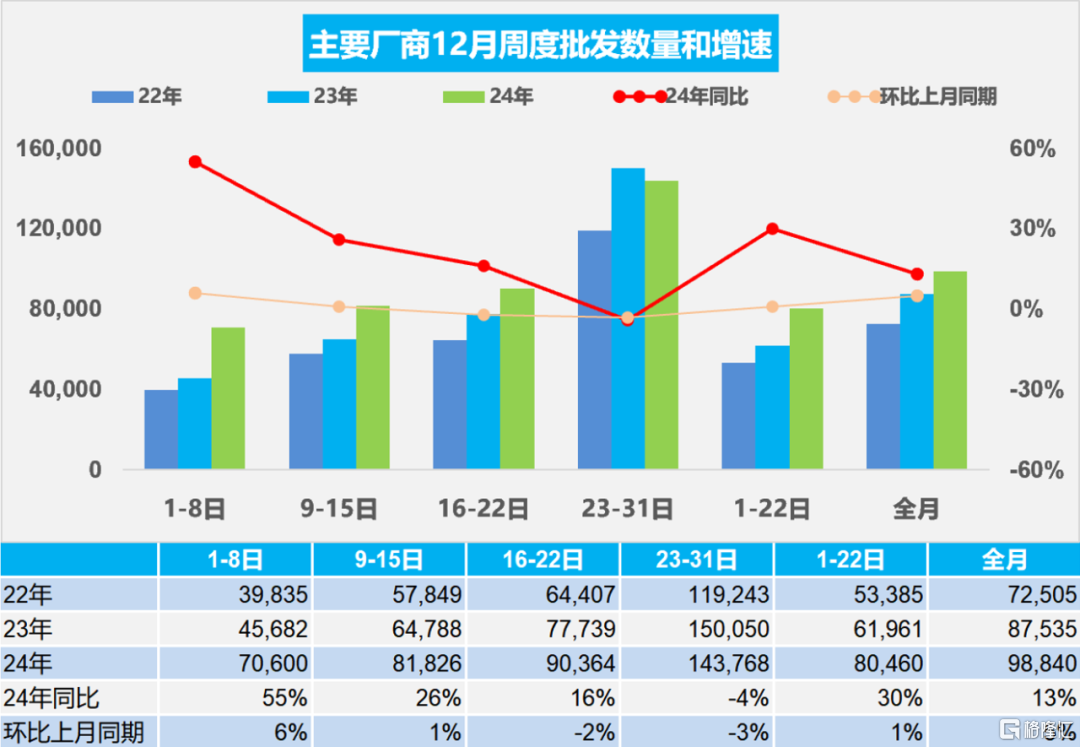

12月第一周乘用车厂商批发日均7.1万辆,同比去年12月同期增长55%,环比上月同期增长6%。

12月第二周乘用车厂商批发日均8.2万辆,同比去年12月同期增长26%,环比上月同期增长1%。

12月第三周乘用车厂商批发日均9.0万辆,同比去年12月同期增长16%,环比上月同期下降2%。

12月第四周乘用车厂商批发日均14.4万辆,同比去年12月同期下降4%,环比上月同期下降3%。

12月1-31日,全国乘用车厂商批发306.4万辆,同比去年12月同期增长13%,较上月同期增长5%;今年以来累计批发2,718万辆,同比增长6%。

12月厂商销量走势持续较强。置换政策开始接力报废补贴政策,引爆市场;报废政策更利好新能源,且后面效果会逐步衰减。但置换政策刺激效果大于报废,并且燃油车刺激效果显著。

2024年是车市消费的特大年,2025年属于车市消费的特小年,具体来讲:2025年春节在1月28日,较2024年早13天,叠加企业、税务、车管所等的设备维护和假期安排,导致部分春节前购车在2024年底完成。因为今年头部企业的销量完成率较好,预计12月部分厂商销量转移至明年1月的规模很大,对岁末年初的销量有很好的平衡效果。

今年乘用车行业的去库存力度超强,由于合资车企持续在去库存,叠加近期总体的生产谨慎,导致今年1-11月总体乘用车国内厂商与渠道库存总体仍呈强力去库存特征,1-11月厂商库存下降21万辆(去年同期增长5万辆)。总体乘用车国内渠道库存下降52万辆(去年同期增长3万辆),去库存成为主流。但11-12月应处于乘用车市场的季节性加库存期,由于冬季到春节前购车需求较旺,因此历年此时都是加库存力度较大的时段。因此12月有合理的加库存的需求,12月的经销商进货节奏较快,这体现了渠道信心的改善。

4.2024年降价车型227款,平均降价1.6万,降幅8.3%

2024年全年降价规模227款,已经超过2023年全年148款的规模较多,也大幅超越了2022年95款的降价总规模。其中常规燃油车降价88款,混合动力车型降价17款,插混车型降价34款,增程式降价14款,纯电动车型降价82款。2024年全国乘用车市场价格战持续激烈,2024年1-12月份,新能源车新车降价车型的降价力度算术平均达到1.8万元,降价力度达到9.2%;常规燃油车新车降价车型的降价力度算术平均达到1.3万元,降价力度达到6.8%;总体乘用车市场新车降价车型的降价力度算术平均达到1.6万元,降价幅度达到8.3%。

新能源车多子多福,持续大量推出新车,实现新车的价格重新定位,因此促销不多,降价激进。2024年12月新能源车的促销逐步达到8.9%的高位,较同期增加0.3个百分点,总体保持平稳。

燃油车面临老龄化趋势,少子化问题严重,缺少新车调整定价和提升产品力的机会,只能靠促销失血。2024年12月传统燃油车的促销逐步达到21.8%的高位,较同期增加3个百分点。其中12月豪华车的促销逐步达到25.8%的高位,较同期增加4.4个百分点。12月合资燃油车的促销逐步达到21.6%的高位,较同期增加1.1个百分点。12月自主燃油车的促销逐步达到16.4%的高位,较同期增加2.7个百分点。

5.2024年11月中国占世界汽车份额41%

2024年11月的世界汽车销量达到818万辆,同比增长3%,环比增长2%。2024年11月较2017年11月峰值基本持平,处历年的高位水平。2024年1-11月销量8,201万辆,同比增长2%。2020年以来中国的世界份额持续提升,到2023年达到33.8%,2024年在34.1%。8月以来的车市持续强增长,11月的中国车市销量份额41%,达到世界份额的历史高位。

从世界范围角度来看, 2024年中国汽车市场恢复较强,比亚迪、奇瑞汽车、吉利汽车、长安汽车等中国车企回升效果最为突出,带来世界车企份额较大变化。今年世界前10车企中只有三家中国车企是份额上升的,比亚迪四季度达到世界第4位,吉利汽车第8位,奇瑞汽车第10位,以丰田和起亚为代表的亚洲集团表现仍较差。近两年的国际芯片短缺对中国车市的影响较小,反而推动中国汽车出口表现很强,抢占巨大的国际市场供需缺口,获得难得发展机遇。作为汽车芯片这样的高垄断行业,此次的供给端紧缩将对中国供应链崛起带来重大机会,近期的新能源发展迅速,中国自主车企走势较强。

6.2024年1-11月中国占世界新能源车份额70%

2023年世界汽车销量8,901万辆,其中新能源汽车销量1,429万辆,燃油车销量总比占比相对下降。2024年1-11月份世界汽车销量达到8,201万辆,新能源汽车达到1,607万辆。2024年1-11月的新能源车份额达到19.6%,其中纯电动车的占比达到12.6%,而插电混动达到7%的汽车比例,而混合动力占到6.4%,油电混动的占比提升。

2024年11月世界新能源乘用车销量191万辆,同比增长34%,环比增长5%。1-11月世界新能源乘用车达到1,539万辆,同比增长24%。因为欧美新能源走势放缓,世界新能源1-11月相对前几年的走势放缓较大。

在燃油车供给增大的背景下,欧美的新能源表现一般。因为欧美新能源走势放缓,世界新能源1-11月相对前几年的走势放缓较大。欧美新能源的销量增速放缓值得关注,目前的早期尝试者和环保主义者都已经购买了电动汽车,主流消费者对充电基础设施、电池寿命、保险成本的担忧仍较大,在较高利率下即使放开自动驾驶的使用,但销量渗透率提升没有达到预期。

近期中国新能源乘用车的增速强于世界平均增长速度,2020年中国新能源乘用车世界份额较大反转。2021年中国全年保持52%的较强水平;2022年的中国新能源乘用车世界份额超过63%;2023年的中国占世界份额64%;2024年1-11月的继续保持69.6%的份额,其中10-11月的中国新能源乘用车世界份额达到76%。

11月份的世界新能源的增减量贡献度,中国占了96%,美国占了4%,英国占了3%。巴西、韩国各占1%,其他国家实际上增量贡献度都出现了相对下降的情况,尤其是德国、法国等都出现了负贡献度的特征。2024年中国新能源乘车世界的增量贡献度是93%,英国、巴西、美国都是2%,俄罗斯1%,所以整个世界新能源车总体的增量贡献基本就是在中国。目前中国贡献了世界95%左右的增量,中国车市是世界新能源车竞争的核心的焦点。

7.2024年1-12月全国汽车市场召回状态跟踪

2024年1-12月累计召回160批879万辆,累计召回数量同比增长21%。2024年3月召回较多,随后相对平稳。目前外资企业召回次数较多,自主召回次数逐步提升。新能源车的召回数量逐步增大,除了特斯拉能量回收的软件召回规模较大之外,总体召回数量不大。2023年累计召回181批728万辆,召回数量同比增长142%,总体相对回归稳定。2024年传统车召回没有出现新的趋势性事件,消费政策环境对促消费是很支持的。

8.2024年11月汽车行业收入增长9%、成本增长11%、利润下降35%;锂电池利润增长35%

2024年1-11月的汽车行业收入94,561亿元,同比增长3%;成本82,950亿元,增长4%;利润4,132亿元,同比下降7.3%;汽车行业利润率4.4%,相对于下游工业企业利润率6.1%的平均水平,汽车行业仍偏低。其中11月的汽车行业收入11,241亿元,同比增长9%;成本9,837亿元,增长11%;利润374亿元,同比下降35%;汽车行业利润率3.3%。11月锂离子电池制造行业利润分别增长35.3%。汽车行业需要有效的降本增效,加大成本控制水平。

2024年1-11月汽车行业的产销改善,但利润剧烈下滑35%,但由于竞争压力大,利润主要靠出口和上游产业链利润,新动能持续培育壮大,电池企业利润丰厚,其它大部分企业盈利下滑剧烈,部分企业生存压力加大。

虽然规模以上工业企业利润仍处下降区间,但随着政策组合效应持续显现,工业企业利润降幅继续收窄,效益状况有所改善。下阶段需要更有效的降本增效。但国内有效需求不足制约企业效益持续改善,国际环境严峻复杂加大企业经营压力,工业企业效益恢复基础仍需巩固。由于燃油车前期仍有微薄盈利,但萎缩较快,部分企业严重亏损;新能源车高增长,但亏损较大,电池高利润与整车亏损的矛盾压力较大。因此中央及各级政府积极稳定燃油车消费,推动报废更新的更强力实施,期待油电同权推动油电同强,未来汽车行业总体形势必能持续稳中向好。