智通财经APP获悉,随着人工智能(AI)热潮推动电力需求激增,美国最大的核电生产商Constellation Energy(CEG.US)已同意以270亿美元(包括债务)收购天然气发电商Calpine,成为美国电力行业史上规模最大的收购案之一。

根据声明,Constellation将以164 亿美元的股票和现金收购Calpine,并承担127亿美元的净债务。考虑到从现在至交易完成日所产生的现金,总价将达到266亿美元。

电力需求一向难以预测。在世纪之交,Calpine利用借款过度建设燃气发电厂,并因安然的价格操纵和破产而措手不及。Calpine在2008年摆脱了破产的困境,但近十年后,它被Energy Capital Partners牵头的私募股权财团以170亿美元的价格收购。

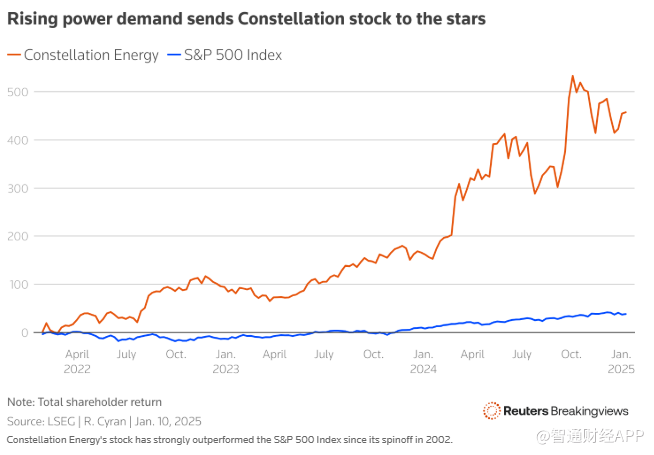

Constellation和Calpine都受益于不断增长的电力需求。Constellation的核电站基本上无论需求如何都会发电,而Calpine 的发电厂可以低价购买天然气并高价出售电力。自2022年从爱克斯龙电力(EXC.US)分拆出来后,Constellation的股价已经上涨了超过450%。

电力需求激增提振Constellation股价

与Calpine合并有几个好处。Calpine的业务集中在西部各州,提供了地理上的多样化,并有助于利用德克萨斯州等地日益增长的需求。收购也有助于扩大规模,全球对电力的争夺意味着建设同等项目需要大量的时间和金钱。然而,最大的吸引力还是价格。

Constellation的出价约为Calpine 2026年预期EBITDA的8倍。相比之下,竞争对手Vistra Energy(VST.US)的估值倍数为11倍。

尽管如此,路透社专栏作家Robert Cyran认为,这笔交易还是受到了一些人工智能炒作的影响。在Constellation于上周五公布收购计划后,公司市值增加了190亿美元,超过了收购中160亿美元的股权部分。虽然人工智能的电力需求似乎永无止境,但乐观的前景很容易落空。