1月23日,国新办举行新闻发布会。证监会主席吴清介绍了大力推动中长期资金入市,促进资本市场高质量发展有关情况。

资本市场应声而动,三大指数一度涨超1%。其中,保险板块作为日内龙头,板块涨幅一度超过5%,领跑市场。

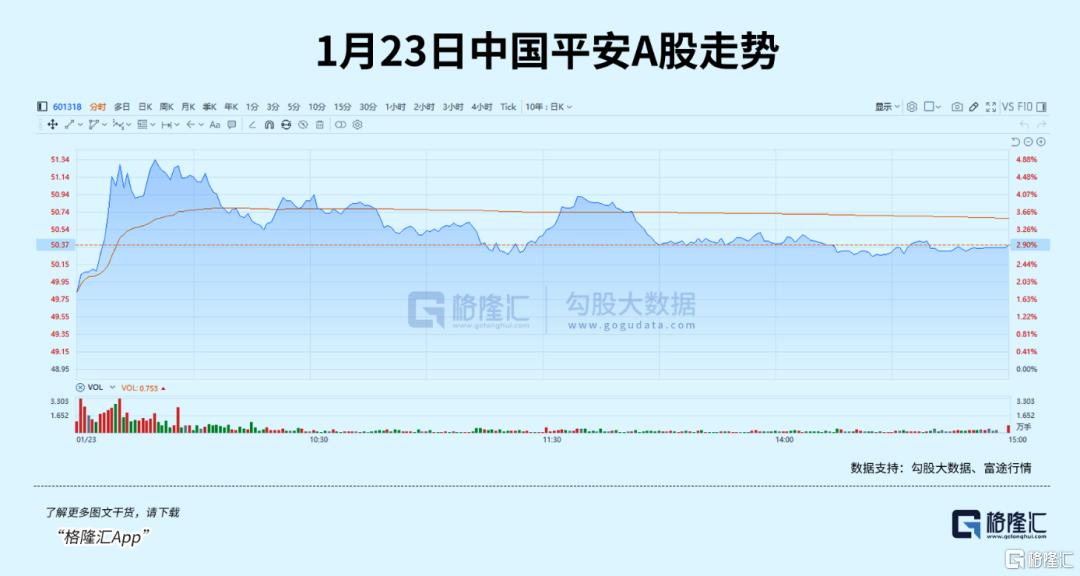

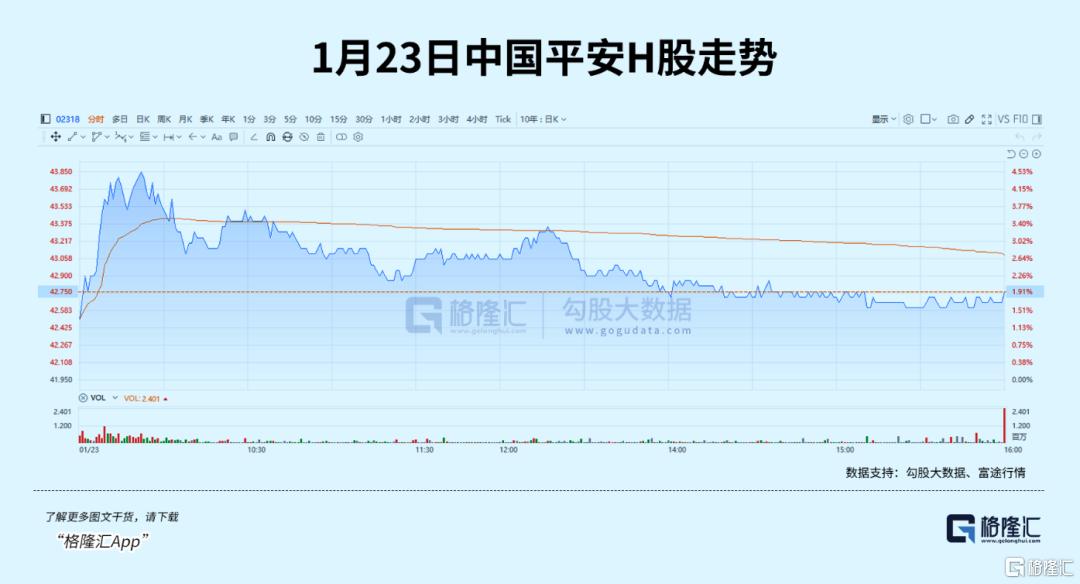

个股方面,中国平安A股一度涨近5%,最终收涨约3%。H股则一度大涨4.5%,最终收涨约2%。

尽管保险板块在冲高后整体有所回调,但如若从更长时间维度来看,此次新闻发布会的含金量仍不可小觑,特别是保险板块做为构筑资本市场长期健康发展的核心作用同样不容忽视。

01“增量资金”来袭,保险股迎最强“信号灯”

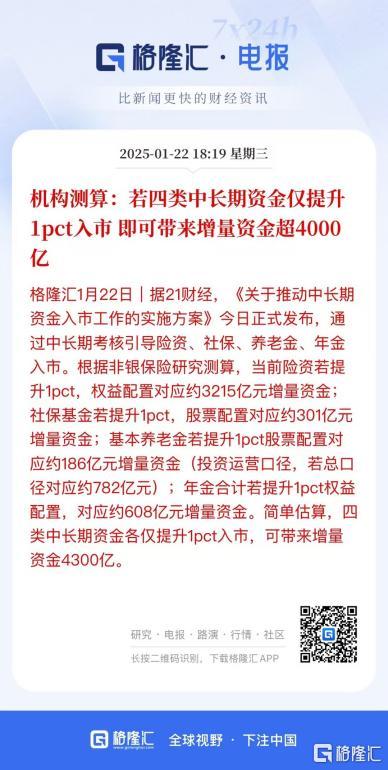

本次新闻发布会的核心就是四个字,增量资金。

《关于推动中长期资金入市工作的实施方案》指出,在现有基础上,引导大型国有保险公司增加A股投资规模和实际比例,从2025年起每年新增保费的30%用于投资A股。对此,业内认为这至少每年将为A股带来几干亿元长期资金的增量。

2025年第二批保险资金长期股票投资试点规模不低于1000亿元,春节前批复500亿元投资股市。

对于资本市场而言,保险资金作为长期资金,具有规模大、稳定性高的特点。其大量流入A股市场,不仅能为市场提供稳定的资金支持,还能降低市场的短期波动,增强资本市场的韧性。

对于保险公司来说,资本市场的发展为保险资金提供了更多的投资机会和更高的投资收益。随着A股市场的稳定和增长,保险公司的投资收益有望进一步提升,从而增强其盈利能力。

此外,保险公司通过长期股权投资,可以将资金投入到与自身业务相关的产业中,从而完善自身的战略布局。比如投资资医院、健康管理机构等,保险公司可以完善健康险的产业链布局,为客户提供一站式健康管理服务;投资养老社区或养老服务机构,可以与自身的养老保险业务形成协同效应,打造“保险+养老”的新模式,进而强化自身市场竞争力。

由此观之,险资入市是一个双赢的过程。

为了使正循环更加通畅,政策上还要求未来三年公募基金持有A股流通市值每年至少增长10%。随着公募基金持有A股流通市值的持续增长,资本市场的生态将更加健康。

同时,加强引导基金公司将每年利润的一定比例来购买自己旗下的权益类基金,这为保险资金提供更好的投资环境,且保险公司作为大蓝筹的代表,也会优先享受增量资金的青睐。

此外,为了鼓励相关从业人员按照这一路线推进中长期资金入市计划,政策上还将拉长考核周期,鼓励公募基金、国有商业保险公司、基本养老保险基金、年金基金全面建立实施三年以上长周期考核,大幅降低国有保险公司当年度营指标考核权重,细化明确全国社保基金五年以上长周期考核,避免“风格漂移”等短视行为,让业绩考核指标要求与中长期资金入市计划更加协调统一。

同时,进一步健全激励约束机制和薪酬管理的制度,着力强化基金公司高管、基金经理与投资者的利益绑定,提升投资者信心。

由此观之,政策上考虑到了资金来源、考核周期、薪酬制度等各个方面协调统一,核心目的就是要解决长期以来A股中“耐心资本”匮乏的问题,而从海外经验来看,大比例的中长期机构资金是一个成熟资本市场长期繁荣稳定的基础。

此前,华泰证券研报指出,目前A股长线资金存在体量不足(截至2024年第三季度末,A股长线资金持股比重仅27%,远低于美股的45%)以及持仓时间短(2024年我国公募基金平均换手率高于200%)这两大问题。

此次政策端释放出来的信号就是要从根源上解决这两个核心问题,进而强化A股自身的稳定性。从这个角度来看,暴涨、疯牛绝对不是顶层设计层面想看到的结果,慢牛、长牛才是理想健康的状态。

这个过程中,保险公司不仅是中长期资金的重要来源,更是资本市场长期走牛的核心受益者。

02行业开启强Beta时刻,龙头放大基本面优势

站在当下来看,整个保险行业正开启强Beta时刻。

这一判断的核心逻辑在保险业与宏观经济和权益市场的强关联性。

一方面,保险公司的投资收益高度依赖于权益市场表现,当市场上涨时,保险公司的投资收益预期抬升,带动保险股估值提振,特别是近年来上市险企业绩和股价表现的弹性均有所提升有望进一步放大这一效应。

根据东吴证券的报告,2024Q3在股市上涨16%的情况下,上市险企归母净利润合计同比大增565%。可见,其中权益市场的好转是业绩提振的主要驱动力,从而也进一步带动了保险股表现亮眼。

另一方面,宏观经济的稳步复苏带动了居民收入增长和消费能力提升,保险作为重要的金融产品,其需求也随之增加,特别是在健康险和寿险等险种方面,这一需求的提振效应显著。

可以看到自924新政出台以来,宏观经济政策持续发力,经济复苏预期不断增强。这一系列政策的实施为经济的持续回升向好提供了有力支撑,也为保险行业的发展带来了新的机遇。

从资产端来看,权益市场在政策刺激下表现强劲,保险公司的投资收益显著提升。展望新的一年,经济复苏背景下长端利率企稳带来的资产端催化有望延续,尤其是权益市场也还将继续为保险资产端的表现提供有力支持。

负债端来看,伴随我国保险行业进入新的增长周期,在政策驱动高质量发展的新阶段下,行业有望继续推进负债端变革,同时政策支持养老、健康、普惠保险发展,不断为行业注入了新的增长动力。

可以说,宏观经济与保险行业的共振效应,正使得保险板块在市场回暖时表现出较高的贝塔属性。而中国平安作为保险行业的领军企业,其贝塔属性也将更为突出,这一判断的核心则在于其在资产端和负债端均展现出更强大的竞争力。

首先在资产端,平安通过多元化的投资组合和灵活的投资策略,能够更好地捕捉市场机会。以去年来看,在权益市场回暖的背景下,平安的投资收益就呈现明显提升,有力推动了公司整体业绩增长。

此前数据显示,截至2024年9月末,平安集团保险资金投资组合规模超5.32万亿元,较年初增长12.7%。前三季度,保险资金投资组合实现年化综合投资收益率5.0%,同比上升1.3个百分点。反映到业绩层面,前三季度,中国平安归属于母公司股东的营运利润达1138.18亿元,同比增长5.5%;归属于母公司股东的净利润1191.82亿元,同比增长36.1%。

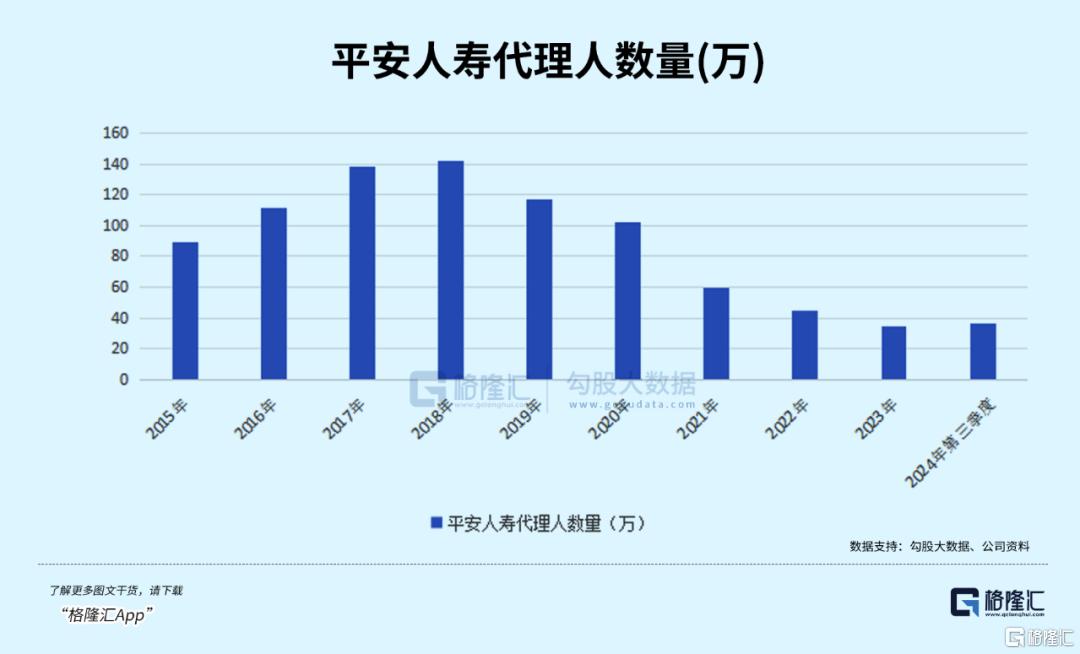

其次,在负债端,平安通过代理人渠道改革和产品创新,不断提升新业务价值和内含价值。而凭借其强大的品牌和渠道优势,亦有望持续推动业绩增长。

作为行业率先改革的险企,平安改革呈现持续显现。其中,在代理人渠道改革方面,平安聚焦于建设高素质、高绩效、高品质的“三高”队伍,显著提升了代理人队伍的素质和产能。2024年前三季度,平安寿险个人寿险销售代理人数量达到36.2万人,连续两个季度实现企稳回升,人均新业务价值同比增长54.7%,队伍产能有效提升。

在产品创新方面,平安依托集团医疗养老生态圈,不断完善“保险+服务”产品。通过多元化的保险产品和服务,满足客户在储蓄、养老及保障方面的多样化需求,得到了市场的积极反馈。

此外,平安围绕保险+医疗养老生态的布局也为其贝塔属性提供了额外支撑。

通过整合保险产品与医疗、养老服务,平安形成了独特的竞争优势。这一模式不仅为客户提供了一站式的综合解决方案,还通过差异化服务提升了产品的吸引力和附加值,并显著推动了新业务价值的增长。

例如,平安在“保险+居家养老”模式下,精准对接我国养老“9073”格局的痛点,创新性地推出了中国版“管理式医疗模式”,将线上、线下医疗养老生态圈与金融业务无缝衔接。数据显示,2024年前三季度,平安寿险健康管理已服务超1950万客户。而截至9月末,平安居家养老服务已覆盖全国75个城市,累计超15万名客户获得居家养老服务资格。

值得注意的是,2024年前三季度,在使用医疗养老生态圈服务的平安寿险客户中,新契约客户使用健康服务占比约76%,而享有该服务权益的客户对寿险新业务价值的贡献占比超69.6%。此外,截至9月末,接近63%的平安个人客户同时使用了医疗养老生态圈提供的服务,其客均合同数约3.35个、客均AUM达5.78万元,分别是不使用医疗养老生态圈服务的个人客户的1.6倍、3.9倍。

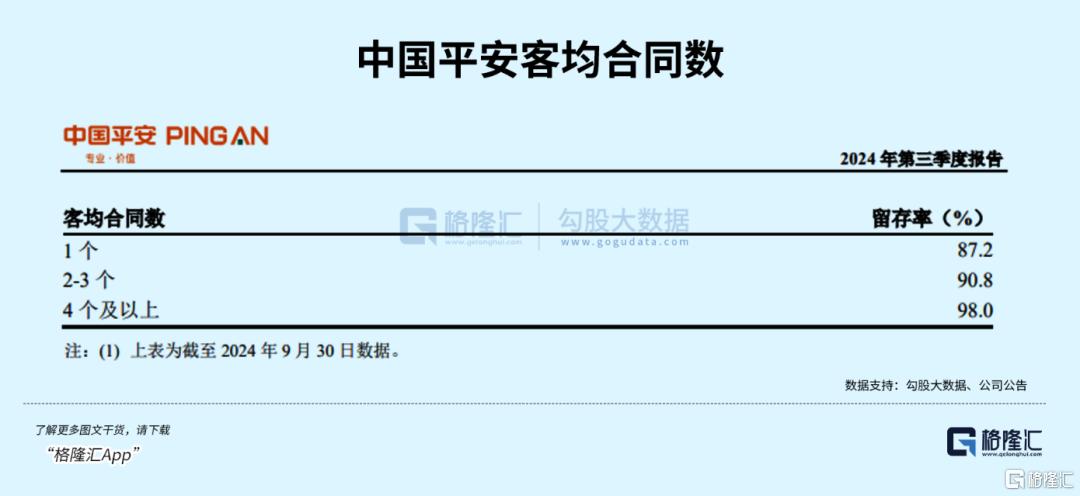

值得一提的是,随着平安综合金融战略的深化,其个人客户交叉渗透程度不断提升。2024年前三季度,集团客户交叉迁徙总人次为1688万;截至9月末,集团内有超8826万个人客户同时持有多家子公司的合同,同时已有25.1%的客户持有集团内4个及以上合同,持有4个及以上合同客户的留存率达98.0%,较仅有1个合同客户的留存率高10.7个百分点。

可见,依托平安在医疗健康养老和综合金融领域的显著优势,使其能够更好地适应市场变化,进一步放大贝塔效应,获得溢价机会。

03结尾

当下,保险行业风起浪涌,正迎来一场新的价值成长周期。

宏观经济政策的持续发力,特别是财政政策的“更加积极”和货币政策的“适度宽松”,为资本市场营造了更加有利的流动性环境。同时中国资产走牛预期下,行业龙头的价值属性也正不断凸显。

此前,包括贝莱德、富达、高盛、摩根大通、摩根士丹利等全球资管巨头均对2025年的经济和股市表现持乐观态度,并以实际行动增持中国资产,显示出对中国市场的长期看好。这一趋势不仅反映了中国资产的吸引力,也预示着全球资金对中国市场的信心正在不断增强。

不难预期,随着国内政策的持续发力,在估值优势、外资流入和经济基本面改善的多重利好下,中国资产有望继续保持向上的趋势。这一趋势也将为保险行业带来前所未有的机遇,而中国平安作为行业龙头,凭借其多元化的业务布局、强大的投资能力和稳健的财务表现,长期以来一直是资本市场最为关注的险企之一。

如今,在政策支持和市场环境利好的背景下,平安不仅能够充分受益于保险资金入市带来的投资机会,还将通过其创新战略和综合金融模式,进一步巩固其在行业中的领先地位。

此同时,从行业视角来看,随着人口老龄化加剧和“银发经济”的崛起,养老金融产品、健康管理服务和适老化改造等领域迎来了巨大的市场空间。平安在这些领域的前瞻布局,使其能够更好地适应市场变化,抓住新的增长机遇。不难预见,在未来的市场波动中平安有望展现出更强的韧性和更高的贝塔效应,收获更多的惊喜。