特斯拉公司(NASDAQ:TSLA)是当今市场上最具争议和最受关注的股票之一,是近年来引领美国股市创下新高的“七巨头”之一。就像首席执行官埃隆·马斯克本人一样,该公司在投资者中培养了一群狂热的追随者,这随着时间的推移推高了其估值倍数。从这个角度来看,马斯克的营销天才和强劲的市场份额增长使股价一飞冲天,帮助马斯克成为世界上最富有的人。

该公司近年来的出色表现使其成为市场上最引人注目的公司之一。

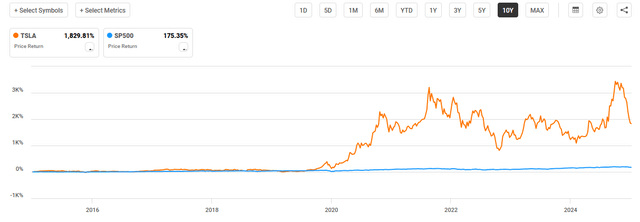

事实上,在过去十年中,特斯拉股票让股东赚得盆满钵满,压倒了大盘的表现。但它的估值似乎与传统汽车制造商甚至许多高增长科技股完全脱节。后者是人们最怀疑的地方,因为特斯拉多头经常指出,能源、机器人和自动驾驶出租车业务是乐观的理由。然而,该公司的增长和利润率状况不如其 Mag 7 同行,而估值却高于其他同类公司。

人们经常吹捧特斯拉不仅仅是一家汽车公司。看涨者认为,特斯拉是一家科技公司、人工智能 (AI) 先驱、机器人创新者和能源颠覆者。马斯克本人经常宣传特斯拉彻底改变整个行业的潜力,而且他在各项事业中创造价值的记录确实值得尊敬。虽然这些雄心勃勃的叙述令人兴奋,但特斯拉现在仍然是一家汽车制造商。作为投资者,我们有责任尊重这些叙述及其推动价格的能力,但不能过分依赖这些叙述而忽视合理的分析。

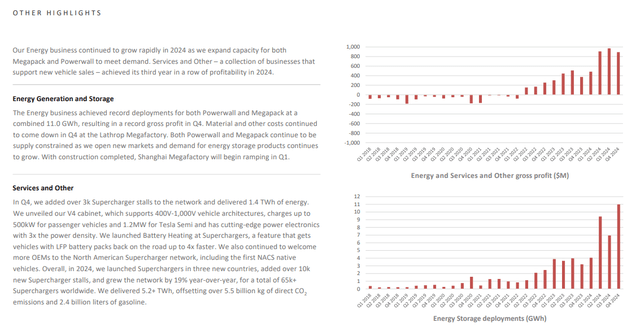

尽管特斯拉在人工智能和能源领域雄心勃勃,但其 77% 的收入仍然来自汽车销售。该股的捍卫者指出,其潜在的未来业务是其高估值的合理理由,但现实情况是,该公司的交易远远超出了其基本面,“其他”业务部门的毛利率状况也没有什么值得兴奋的。

虽然其他业务部门正在快速增长,但绝大多数销售额仍然来自汽车,而较新的业务线的利润率并没有明显提高。

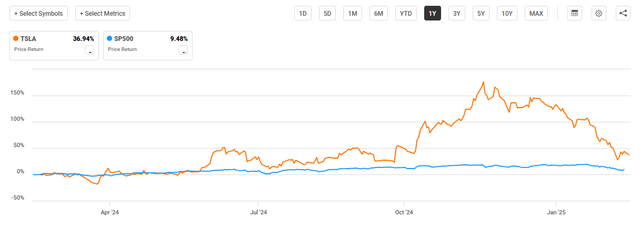

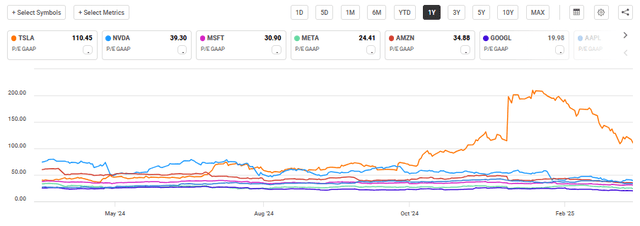

特斯拉股价的主要驱动因素是投机性市场情绪,而不是财务表现,这给新投资者带来了巨大的波动。最近的一个例子是短暂的特朗普热潮 2.0,在选举后的几周内,特斯拉的股价从 251 美元飙升至近 480 美元,但随后不久又暴跌了 50% 以上。

该股在 3 个月内上涨了 100%,对于这样一家大公司来说,波动性极高。

这种极端波动表明,特斯拉的交易并非基于基本面,而是基于投资者的炒作和政治叙事。考虑到这一点,该股未来可能会表现良好,但鉴于对短期催化剂的悲观看法,优异的表现将引发更多由狂热引发的投机。并不是说人们不能通过押注市场中的因素叙事来赚钱,事实上,这是游戏的很大一部分,但目前的风险主要偏向下行。

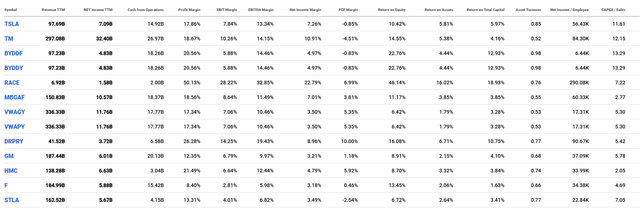

该论点最重要且最简单的要素是,该股不仅与其他汽车制造商相比被高估,而且是七大汽车制造商中基础业务最不值得称赞且估值最高的股票。

最直言不讳的特斯拉多头喜欢指出该公司除了汽车制造之外的所有潜在增长动力。然而,重要的是要根据该公司当前的商业模式来评估它,因为该模式严重依赖汽车。特斯拉目前的市值接近 8000 亿美元,是市值第二大汽车制造商丰田 (TM) 的三倍多。这令人费解,因为该公司自己的报告显示,它在全球几个最大的市场中只占有个位数的市场份额。虽然 Model Y 现在是全球最畅销的汽车,但在最新数据中,它仅略微超过了丰田卡罗拉,而卡罗拉已经占据了这一头衔二十年。

从几个估值指标来看,特斯拉的交易价格为:

市盈率为 117 倍,而丰田的市盈率为 8 倍

销售额增长 8 倍,而丰田的销售额还不到 1 倍

EBITDA 为 57 倍,而传统汽车制造商的 EBITDA 倍数仅为个位数。

特斯拉与其他汽车制造商股票之间的估值差距完全是荒谬的,大多数公司的市盈率都低于 10 倍。只有法拉利 (RACE) 在溢价估值指标上可与之相比,而特斯拉在大多数指标上仍然遥遥领先。

这种溢价在汽车行业是闻所未闻的。从历史上看,汽车制造商的市盈率较低,因为它们是资本密集型、周期性行业,利润率较低,且对利率敏感。

与其他汽车制造商相比,特斯拉在利润率或资本回报率方面并没有任何显著的财务优势,不足以表明其溢价估值是合理的。

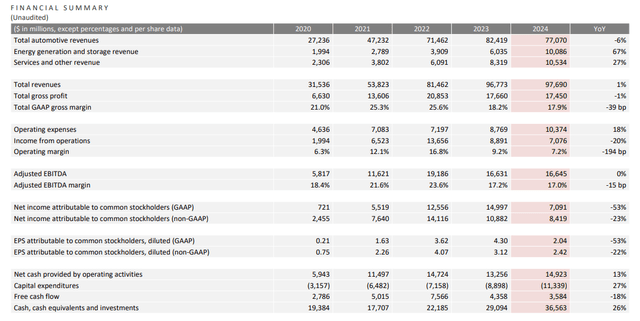

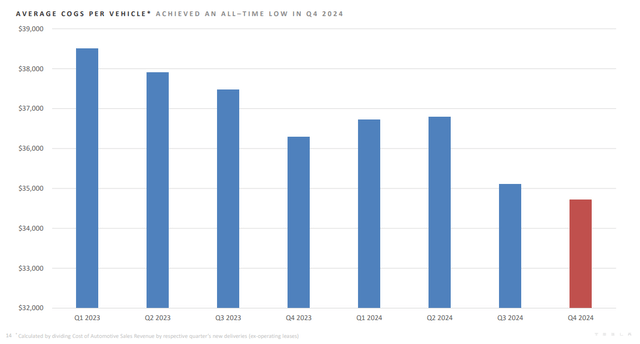

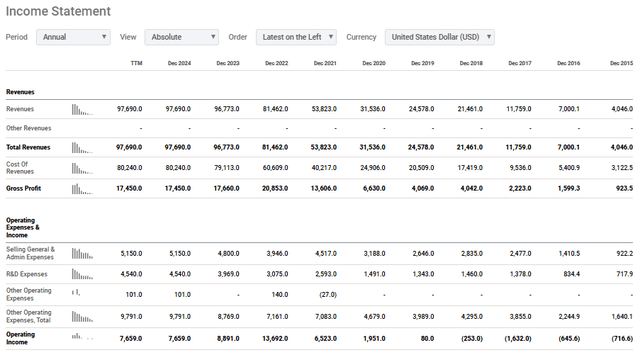

过去十年,特斯拉实现了令人印象深刻的增长,这为其强劲的业绩做出了贡献。然而,过去几年特斯拉的毛利率大幅下降,目前为 16.3%,而最近几个季度的营业利润率已降至仅 6.2%。预计一家估值如此乐观的公司至少会看到适度的利润率增长。相反,这些数字并不比其他汽车制造商好多少,也远低于 Mag 7 中的高利润率科技公司(亚马逊除外,但零售商的利润率通常较低)。该公司在过去几年中能够降低每辆汽车的 COGS,但他们在这样做的同时却没有保持毛利率,这证明了目前汽车销售环境有多么疲软。事实上,汽车业务最大的缺点之一是它具有周期性,受美国经济疲软的影响,而该公司并没有证明自己能够摆脱这种动态。

毛利率总体波动且呈下降趋势,而净利润率近期也有所下降。

近几个季度每辆车的销售成本大幅下降,但毛利率较低表明汽车市场疲软以及来自其他汽车制造商的竞争。

虽然过去 10 年收入增长了约 20 倍(令人惊叹),但毛利润仅增长了 17 倍,这在真空中仍然很棒,但表明他们缺乏定价权。他们的财务状况讲述了传统汽车市场份额的增长和电动汽车市场的主导地位,但这种增长不可能也不会永远持续下去,因为电动汽车市场正在迅速成熟。

尽管分析师持悲观态度,但资产负债表无疑是一个亮点,该公司持有 360 亿美元现金和现金等价物,而长期债务仅为 55 亿美元。该公司不会有任何变化,而且肯定不会在短期内破产。财务风险不是业务陷入困境,而是未来增长的太多因素已经通过炒作融入股价,如果这些举措缓慢实现或根本不实现,可能会对股价造成巨大下行压力。

该公司 10 年来的增长令人震惊。然而,尽管 2024 年的销售额增长了 20%,但毛利润在 2022 年达到顶峰。

尽管特斯拉努力将业务多元化,进军人工智能、能源存储和软件领域,但其估值仍与其核心业务表现脱节。如果我们谈论的是一家小型初创公司,那么这还算可以,但我们现在讨论的是全球市值最大的公司之一。当其核心业务增长乏力、定价能力较弱时,该股以如此高的估值交易是站不住脚的。

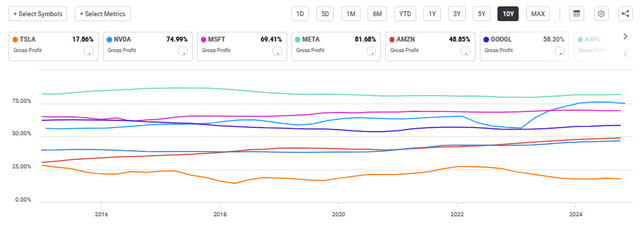

尽管财务和产品特征截然不同,但特斯拉经常与七大科技股(苹果 (AAPL)、微软 (MSFT)、英伟达 (NVDA)、亚马逊 (AMZN)、Meta (META) 和谷歌 (GOOGL))归为一类。当我们将特斯拉与这些高增长技术领导者进行比较时,其基本面似乎更加薄弱。

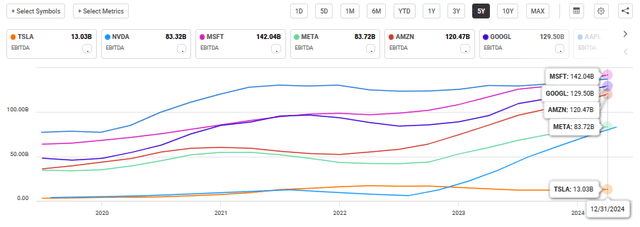

目前,特斯拉的利润率最低,盈利增长最弱,估值倍数在七大科技公司中最高。虽然英伟达和微软的盈利和自由现金流增长强劲,但特斯拉的盈利在最近几个季度实际上有所下降。事实上,特斯拉是该集团中唯一一只在过去几年中利润没有显著增长的股票。如果这还不能引起专注于该股的指数投资者的警惕,我不确定还有什么能引起他们的警惕。

特斯拉的毛利率是这 7 家公司中最小的,同时也是过去 10 年中唯一一家出现明显下滑的公司。

特斯拉是过去几年中唯一一家 EBITDA 没有增长的 mag 7 公司。

与毛利率约为 80% 的英伟达和 Meta 不同,特斯拉 16.3% 的利润率更符合传统汽车制造商的水平。此外,其自由现金流产生并不稳定,而其他 Magnificent 7 股票在过去几年中实现了强劲、持续的现金流增长。

最后,特斯拉目前的市盈率远远超过了同行,这使其成为该集团中最昂贵的股票,尽管最近的财务业绩和增长最薄弱。

特斯拉的许多乐观估值是基于这样的想法,即它会同时统治AI,自动驾驶和储能,但特斯拉的能源部门虽然成长,但仍代表了总收入的一小部分,其毛利率与公司的其余业务有意义不同。何时以及如何在将来发生利润率,以及在当然可以实现稳定性的情况下,发现很难以良好的良心为估值。

尽管“其他”业务部门增长迅速,但近期其毛利润并未显著高于整体业务。

毋庸置疑,特斯拉存在重大风险,投资者在进一步投资之前应该考虑这一点。

分析师最大的担忧很简单:估值。特斯拉的市盈率超过 87 倍,自由现金流接近 100 倍,不仅定价完美,而且其执行力也体现在价格中,这很难令人接受。持续的盈利放缓或市场疲软可能会引发大规模的重新定价,正如我们在特斯拉股价之前 50-75% 的下跌中所看到的那样。近几个月来,特斯拉的估值已经大幅下降,但不幸的是,这并没有让分析师对这只股票更感兴趣。

竞争也愈演愈烈。比亚迪、丰田和其他汽车制造商正在积极扩大其电动汽车市场份额,尤其是在华市场,而特斯拉面临着定价压力和需求放缓。

正如所有汽车制造商所面临的一样,利率也是一个威胁。汽车是利率敏感型可自由支配的消费品,借贷成本上升可能会损害汽车销售,尤其是在电动汽车市场竞争日益激烈的情况下。

最后,特斯拉的股价仍然比整个市场波动更大。这甚至还没有考虑到埃隆·马斯克在公司之外的行为和政治因素(而不是实际的商业基本面)越来越重要的作用。从营销的角度来看,埃隆·马斯克是公司的一笔巨大财富,创造了巨大的股东价值,但他显然把精力都花在了许多投资上。

图表看起来很难看。自 2022 年以来,该股一直处于楔形形态,创下较低的高点和较高的低点,直到 2024 年底突破上行。唐纳德·特朗普的当选为股价提供了额外的催化剂,将股价推向新的 ATH。然而,这波涨势是短暂的,因为该股现在已经跌破我能识别的任何可辨别的趋势支撑位。我并不是真正从事预测短期价格走势的业务,但图表上没有任何迹象表明当前水平是一个强劲的支撑区域。下一个模糊可识别的支撑区域看起来是在 200 美元,在形成当前形态之前,该股曾有过支撑和阻力。如果说有什么不同的话,图表除了提醒那些想要入市的人谨慎之外,没有留下任何强有力的线索。

近几周来,该股已跌破所有支撑位。长期趋势仍未改变,但即使在近期下跌后,股价仍远高于趋势线支撑位。

不可否认,特斯拉多年来取得了令人瞩目的成就,但其目前的估值很难用任何合理的指标来衡量。由于利润率下降、收入增长乏力以及环境充满挑战,目前的价格看起来在未来几年里,最坏的情况下会存在相当大的下行风险,最好的情况下会低于指数。当前环境下的一线希望是,鉴于其强大的国内制造业足迹,该公司比大多数公司更有能力抵御美国政府征收关税带来的风暴。然而,这并不能使该公司免受目前面临的几个弱点的影响。

特斯拉最好是那些深入了解其基础技术并相信其长期潜力的现有投资者的持有对象。然而,对于新投资者来说,目前的风险回报状况并不吸引人。尽管特斯拉股价目前大幅下跌,但其下行风险远远超过了其近期升值潜力。

虽然炒作和投机可能继续推动短期价格走势和上行惊喜,但长期基本面表明投资者应从当前估值谨慎行事。