【文/观察者网专栏作者 郭杰振】

特朗普上任后,随着其经济方案的实施,美国境内的一些主流媒体开始炒作“特朗普衰退”(Trump Recession 或 Trumpcession)。在美国历史上,以总统命名“衰退”,特朗普是开天辟地的第一人。与拜登自创Bidenomics(拜登经济学)的经历相比,特朗普的开局显得特别衰。

早在特朗普上任之前,一些投资评论家就提出了“特朗普衰退”,只不过那时候“特朗普衰退”应该归责于谁还是一笔糊涂账。特朗普上任后,美国媒体指导大众理清了这笔糊涂账——特朗普就是“罪魁祸首”,理由是他敌友不分、四面出击,比如针对欧盟和北美自由贸易协定另外两个成员加征关税、强硬的移民政策可能会推高用工成本等。

在炒作“特朗普衰退”的媒体中,华尔街可以说是首屈一指,其给出的报道极具煽动性,比如“如何保护北约及其他联盟免受特朗普影响”(How to Protect NATO and Other Alliances From Trump)、“会出现‘特朗普衰退’吗”(Will There Be a Trump Recession)。其中,最具戏谑性的标题是“特朗普推销经济愿景:不劳,无获”(Trump Sells Economic Vision as No Pains, No Gains)——这个标题恰如其分地描述了美国的三个故事版本:特朗普兜售的“No Pains, No Gains”,华尔街和上流社会的回应“No Pains”,以及美国底层民众的“No Gains”。

《华尔街日报》报道截图

《华尔街日报》报道截图特朗普的故事:“No Pains, No Gains!”

特朗普宣誓就职后,接连出台了一系列内政外交政策:

对内,他支持马斯克带领政府效率部(DOGE)追查政府支出数据,并以此为据先后关停了美国国际开发署、消费者金融保护局、美国之音、教育部等政府机构或政府支持机构,导致这些机构的雇员被解雇;

对外,他宣布对进口钢铝征收25%关税、对北美自由贸易协定的两个贸易伙伴加征关税、在两院演讲中预告称“将于4月2日启动对等关税政策”,尽力调停俄乌冲突、巴以冲突,并迫切地要求与中国达成交易等等。

相对第一任期,特朗普第二任期急着缩减政府开支、征收关税、促成和平。这是为什么呢?

不论特朗普是务实主义者,还是“挂羊头卖狗肉”的务虚主义者,两重身份都绕不开“让美国再次伟大”(MAGA)的竞选纲领。如果他是务实主义者,竞选纲领要落地;如果他是务虚主义者,竞选纲领要有一份漂亮的书面报告。

从目前的走势看,特朗普实现竞选纲领的步骤是明朗的,即:

如果特朗普的“三步走”计划能够最终落地,美国确实会再次伟大。退一步讲,即使第三步走了个半途而废、他也能够靠编故事留名青史,自封为“美国最伟大的总统”——毕竟,讲故事也算是特朗普的强项。

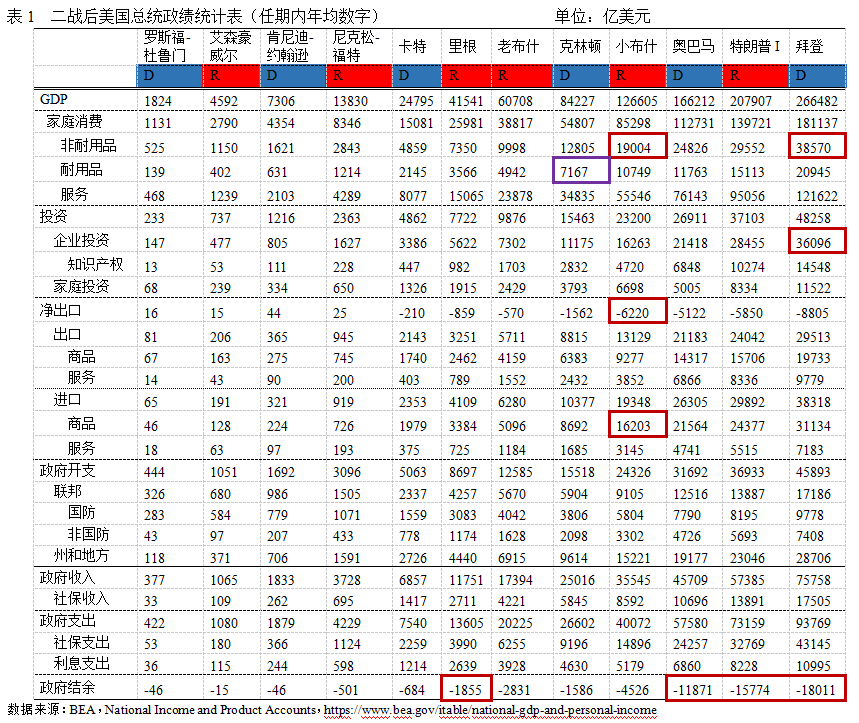

二战后的美国总统政绩表上,特朗普第一任期的政绩乏善可陈。如果特朗普执着于留名青史,那么他必定会想尽办法在第二个任期内留下亮眼的政绩,或许“纸面上的政绩”也算。

特朗普的第一步:砍预算、裁人。

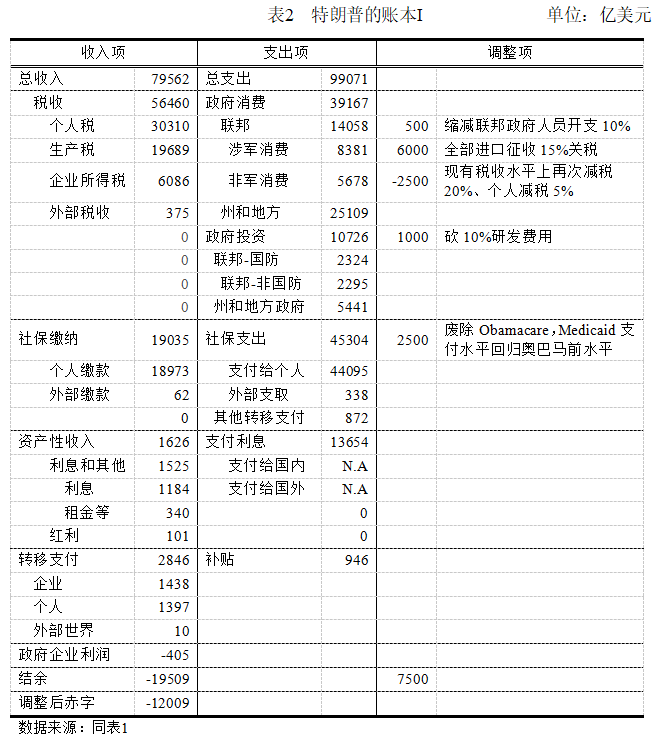

让美国再次伟大不应该是普惠制的吗?为什么要大规模裁撤政府雇员呢?我想,特朗普心里应该有一本账,而且他盘算得非常清楚。他的第一步是单纯地服务于第二步的,即以再次大规模减税为最终目标的砍预算、裁人。拿到账本的那一刻,他应该就清楚自己是没有办法在任期内解决美国政府赤字问题的。事实也证明他从来没有想过最终解决政府赤字问题,第一任期内不断攀升的政府赤字就是最好的例证。

试想,如果特朗普能够通过拆东墙补西墙的方式,砍掉1万亿美元以上的预算,那么他的减税空间就会特别充足。所以,他才派出了马斯克这个“孤臣”去冲锋陷阵,让财政部对马斯克领导的政府效率部开放访问政府支出的权限。在马斯克发现国际开发署、消费者金融保护局等政府部门的惊天大秘密后,特朗普果断地关停了这些政府机构,并裁撤了相应的雇员。

未来,特朗普的账本可能会更加精细,但他能够施展的减税空间非常有限。接下来,在存在缩减开支的领域,特朗普可能会做得非常过激,比如他或许会再次废除“奥巴马医改”(Obamacare),大幅缩减“医疗补助”(Medicaid,美国政府向贫困者提供医疗保险)支出。在国防预算方面,特朗普派了一个外行去领导国防部,在国防部内缩减开支,幅度可能会比较温和。

但对于军事盟友,特朗普就没那么温和了,一再喊话其他北约成员国增加国防开支。如果其他成员国不照办,他会怎么办?大家期待的国会演讲“大瓜”最终没有如期来临,而特朗普促成俄乌、巴以两场局部冲突和解的初衷里,大概也离不开缩减对外军事援助的考虑。在州和地方政府方面,特朗普会不会大幅缩减预算,我们可以抱着期待去观望,如果他这么做了,我们或许会看到各个州政府排队向最高法起诉联邦政府的局面,那时候我们就真的可以当吃瓜群众了。

第一步的实施会带来什么样的后果,特朗普应该是非常清楚的,或许这就是他所说的“付出”。特朗普迫切地需要来自外部的“短期盟友”帮他摆平这个问题,缩短第一步实施带来的镇痛。因此,他对中国加征关税问题上预留了空间。在这点上,他的头脑是清醒的,因为中国有钱。

如果可以跟中国达成交易,促成中国再次发出大规模采购美国农产品、波音飞机、能源等大额贸易订单,2025年缩减贸易赤字就有着落了。虽然不能够从根本上解决贸易赤字的问题,但至少在数字上可以抹平一些窟窿。一旦中国无法满足他伸手要钱的诉求,他可能会马上翻脸。

我们面临的问题是:美国的窟窿太大,欲壑难填。不要因为特朗普没有像第一任期一样疾风骤雨般地打压中国,就心存侥幸。我们或许要做好拒绝特朗普伸手要钱的诉求后,应对他大举报复的各项准备。

特朗普的第二步:减税、迫使美联储降息,营造有利于投资和企业估值的环境。

作为一名地产商人,特朗普深谙美国融资之道,没有低税率和低息的融资便利,拉投资的计划举步维艰,更何况他自己的家族企业也需要低息和低税率的环境。特朗普第一个任期内,他通过大幅降低税率,修复了美国企业的估值基础,推动主要股指持续走高,如道琼斯、纳斯达克、标普500等指数分别上涨了107%、98%、200%,指数亮眼。特朗普第一任期结束,美国政府的企业所得税收入减少了661亿美元,这应该是他最显眼的政绩之一了。

有第一任期减税的经历在,对特朗普第二任期的股票市场政绩持有乐观预期态度的大有人在。在特朗普胜选后,华尔街的对冲基金借助“特朗普交易”做多金融股、做空新能源股票,日进斗金。2024年11月6日,摩根大通(JPM)收涨11.61%、氢燃料电池企业普拉格能源(PLUG)收跌21.83%。

不过,特朗普交易是对冲基金创造出来的短期交易策略,它存在的意义也就在宣布竞选结果的一刹那。等结果公布后,“特朗普交易”也就成了一种历史概念。把“特朗普衰退”与“特朗普交易”放到一起,没有实际意义。

相比第一步,特朗普的第二步难度更大,只不过这种难度不在两院的立法议程上,而在于时间窗口。一旦特朗普无法在2025年按期完成减税与就业法案续期和更大规模减税的立法议程,对冲基金做空美股的势力可能会压过做多的力量,提前迎来美国股票指数的大调整。

届时,调整规模还要取决于有没有触发崩盘的“黑天鹅事件”,比如2000年互联网企业业绩不及预期、2007年末的次贷危机等。如果新的“黑天鹅”事件出现,美股2026年的调整幅度可能会创造历史。如果没有出现,美股崩盘的概率会大大降低,指数可能会在巨幅震荡中走低调整。

当前,美国及全球还没有出现触发指数崩盘或超过30%以上调整的历史性事件,近期的指数调整大概率会在某一个区间内出现箱体震荡,孕育新的多空力量。

特朗普的第三步:效仿中国,以大规模的投资拉动经济增长。

特朗普在接受福克斯采访时称“中国关注百年目标”,而美国只看一个季度。这里面既有他以投资拉动经济增长的美好愿望,又有对华尔街不买账、推动指数调整的失落情绪。

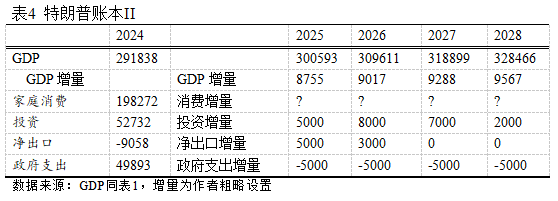

特朗普的投资计划能不能实现呢?从孙正义等人的表态看,特朗普任期内大概率会有万亿级美元规模的投资落地。特朗普在国会演讲中称有1.7万亿美元投资计划在落实。这就引出了特朗普的终极账本,即“美国再次伟大”账本。

如果特朗普要烧好第二任期的第一把火,他需要至少解决5000亿美元规模的非政府开支增量,这部分增量只能从投资、净出口两个科目找补,至于消费增量则是完全不可控因素。投资增量的问题可能能解决,但净出口增量问题,他只能从最大的贸易伙伴身上想办法,所以他总归绕不开找中国交易这一项,这也难怪他一直强调跟中国关系很好、又着急忙慌地在媒体面前释放很快将与中国领导人会晤的烟雾弹。

如果单从美国的真实情况看,特朗普不可能意识不到他的第二本账是无论如何都做不平的。只要中国不帮忙,他的账本马上就会出现大面积的坏账,“特朗普衰退”就会成为真实发生的事件,而不再是停留在媒体层面的概率推测。中国会不会帮忙,特朗普心里或许是没底的,所以在应对美国金融界抛出的“特朗普衰退”攻击时,他显得力不从心。

退一步讲,就算他最终解决了贸易赤字的问题,短期内稳住了GDP的阵脚。他又该怎么实现大规模投资计划的落子呢?如果投资都落到加州和西海岸,最终是为民主党做嫁衣。落到五大湖区,电力供应是个问题。最终的解决方案只能是密苏里、堪萨斯、内布拉斯加、俄克拉何马、得克萨斯、阿拉巴马、佐治亚等中南部区域。

如果真的要在这些区域落子,他又要解决中南部区域到全美的交通网络,修铁路、修建密西西比河内河码头、扩建20号/40号/55号等州际公路,这些投资都需要大量的资金,考虑到美国现有的全国公路网维护的融资困境,上述基建计划基本上不可能实现。但是,如果他在任期内抛出一份纸面规划,交给两院讨论,也算是一份能吸引眼球的政绩了。

不论大规模基建计划能不能最终落实到纸面上,企业的投资计划需要钢铁是不争的事实。所以,特朗普上台后就对钢铝进口加征了关税。在对待钢铁的问题上,特朗普或许会破例夸一夸拜登否决新日本制铁株式会社并购美国钢铁公司(X)的决定。

美国主流媒体的回应:“No Pains!”

特朗普兴致勃勃地画了张大饼,轻描淡写地讲需要付出些代价。特朗普一出招儿,2000年互联网泡沫破灭、2008年次贷危机带来的收入下降阴影马上被唤醒,所以华尔街坐不住了,疾呼“No Pains!”

在华尔街的概念里,指数崩盘致命、调整致残。在美国,上市公司股东的概念已经不复存在,取而代之的是股民。股民持股时代,管理层成为公司真正的主人,他们通过商学院MBA网络钩织了大公司高管团队交叉任职董事会的制度架构,高管团队的薪酬体系也随之调整,基本工资和现金分红减少、股权激励等其他资产性补偿调增。

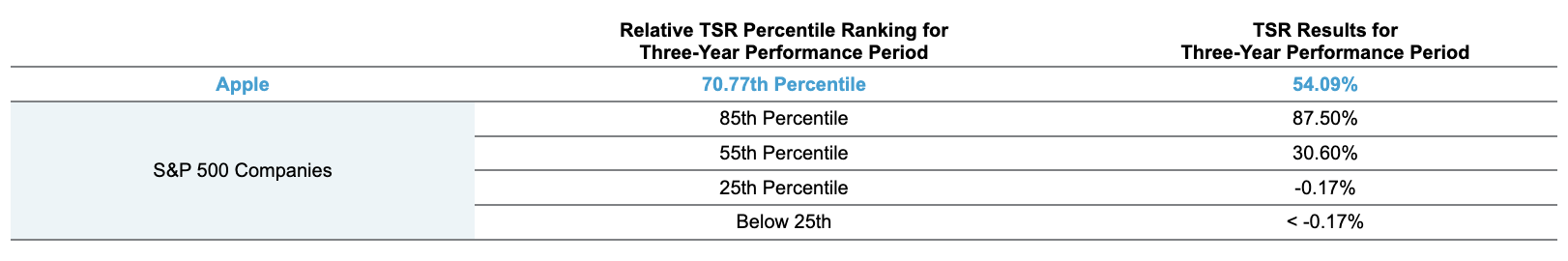

美国公司的股权架构和治理理念变革等内容庞杂,本文不做详细介绍,仅以苹果公司管理层的薪酬构成举例。管理层的主要收入来源是股票激励计划(RSUs),考核指标是股东总回报(TSR),即以期末股票价格和股息之和减去期初股票价格,再以差额与期初股票价格对比形成考核指标。

大公司的TSR参照体系一般是在标普500成分股中的排名,一般情况下,股票激励计划实际授予标准的上限是初始拟定额的200%,具体授予情况取决于股价和股息情况。

图1 苹果公司管理层薪酬体系(Executive Compensation)

图2 苹果公司管理层考评指标

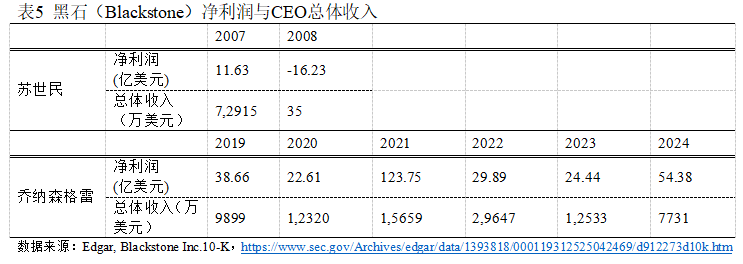

图2 苹果公司管理层考评指标相比普通大公司,金融公司高管团队的薪酬体系调整幅度更大。以黑石(Blackstone)CEO的薪酬为例,2021年黑石取得了123亿美元的净利润,CEO乔纳森格雷2022年的实际收入接近翻倍。2022年黑石业绩恢复常态后,格雷的收入就又回到了起点,这么一次过山车,差别就是上亿美元。相比格雷,苏世民在2008年金融危机间的经历更具戏剧性,其2007年总收入累计约7亿美元、2008年仅剩下基本工资35万美元。

多数美国上市公司高管团队的薪酬体系与公司股价高度相关,如果股价出现过山车式的调整,使得考核期的TSR大幅下调,高管们的薪酬就会大幅缩水。特朗普轻描淡写的代价,到了华尔街就成了上百亿美元的收入打水漂,这种痛确实是华尔街不愿意接受的。如果重复2000年、2008年的股灾,高管团队们的收入就不再是过山车,而是跳楼机。特朗普造梦,华尔街和上市公司高管们买单,这笔买卖,华尔街的多数人不会做。

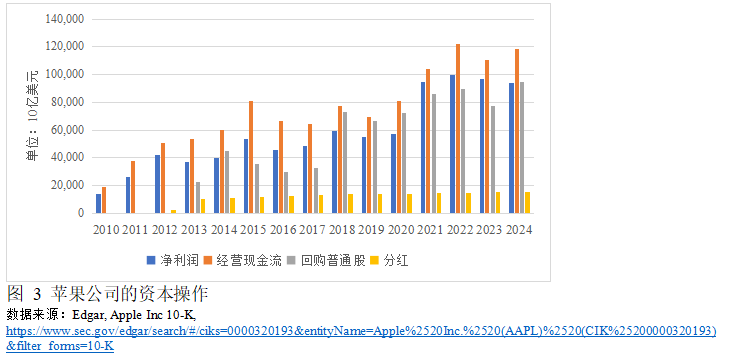

华尔街和上市公司的高管们清楚地知道,美国上市公司的资产结构经不住大的冲击。在美国股市,上市公司掏空资产负债表,把全部经营现金流用于回购、分红的事情不是个案,这些公司使用大量的现金流回购普通股、以支撑股价,苹果公司2024年回购金额接近1000亿美元。

在一年又一年的回购中,美国上市公司的资产负债率在不断提高,苹果公司2024年资产负债率80.6%、市净率48倍,它赖以支撑3万亿市值的只有未来盈利的预期和充裕的现金流保障,如果利润预期和经营现金流出现波动,估值就会相应调整。未来利润预期需要按照季度修正,这也是特朗普吐槽美国只看一个季度的出处。

苹果公司是玩得比较漂亮的,当然也有玩砸的,比如波音公司,它现在的资产负债表状态是资不抵债。目前,波音经营现金流为负、净利润为负、所有者权益为负,应该怎么对这家“三负”公司进行估值呢?这也是现有企业估值理论需要解决的问题。

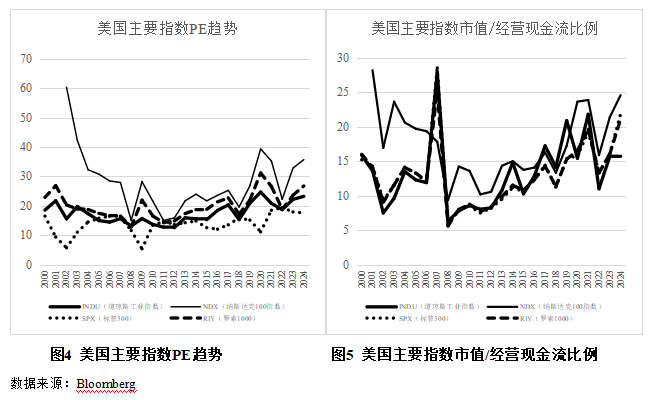

单看波音公司和苹果公司两家企业,美国股市确实是坐在火山上,存在巨大的调整空间。从标普500的整体结构来看,美国企业估值确实处于历史高位,但还不到惊弓之鸟的地步。从美国主要指数的趋势来看,市值与经营现金流量的比例关系更具敏感性,这与美国股票市场特殊的回购制度相关。

上市公司用于回购普通股的现金支出,与美国家庭定向投向二级市场的补充社保金(Pension)是美国股市的稳定买入力量,也是美股估值的重要基础。当美元回流规模加速或美联储开闸放水时,美股的估值会出现明显的向上调整倾向,但这些外部力量是美股估值的非常规辅助力量。当美国上市公司的经营现金流遭遇重大困境时,企业用于回购的现金流会明显收窄,而捕捉到这一信号的卖空力量会迅速做空指数成分股和指数。

当前,美国跨国公司通过分布在全球的子公司或分支机构创造海外利润的机制尚未崩塌,美股短期内不大可能面临毁灭性打击。如果特朗普侥幸打通美国跨国公司海外利润回归本土的通道,美股或许会在明后年调整后再次冲高。

总体来看,美国公司大规模的业绩暴雷尚未发生、系统性金融风险还没有显露迹象,短期内缺乏触发崩盘的历史性事件,支撑空头大规模做空的小概率事件不充分。但美国各界对2025年GDP增长率的下调在酝酿市场情绪,空头力量或许会逐渐蓄力、多头力量暂时被削弱,美股或将进入多空博弈的震荡阶段。

在绝大多数金融、管理精英对特朗普说“不”的时候,一些对冲基金却依靠特朗普创造的一个又一个新闻事件大赚特赚。在特朗普与华尔街拉锯的过程中,马斯克或许已经感受到疼痛了,现实世界里焚烧特斯拉的案例频发、资本市场做空特斯拉的力量在持续累积。

财长贝森特是对冲基金经理出身,他深谙对冲之道。或许他将扮演调和华尔街与特朗普冲突的重要角色。解决两者之间的冲突,首要在解决美国经济调整的镇痛应该由谁来承担的问题?按照特朗普的三步走战略,马斯克加特斯拉显然是不够的。

美国底层民众:“No Gains!”

按照美国惯例,最终买单的无外乎还是底层民众或外国投资者。当前,美国面临的主要问题是:怎么创造性地完成美国经济调整成本的转嫁?在解决底层民众承担调整成本之前,华尔街需要先解决“麻药”的问题,在给底层民众喂饱了麻药之后,再研究从哪儿下刀子。

留给特朗普和华尔街的时间不多了。为了解决上述问题,美国或许真的会经历一个“伟大的时代”,类似次级贷之类的产品、“华尔街之狼”之类的金融骗子都会在特朗普第二个任期里悉数登场。

等特朗普任期结束,清算“特朗普坏账”的时候,美国可能会经历一次史诗级的“大崩盘”。让我们拭目以待!

本文系观察者网独家稿件,文章内容纯属作者个人观点,不代表平台观点,未经授权,不得转载,否则将追究法律责任。关注观察者网微信guanchacn,每日阅读趣味文章。