摘要

海外债市走势与贸易摩擦的进程相关:第一轮贸易摩擦,关税落地前后,短期风险发酵但并未对实体经济造成较大影响,利率震荡小幅上行;随着贸易摩擦步入中后期,摩擦逐步加剧风险释放,关税对经济和贸易的影响开始显现,利率开始快速走低。短期来看,出于对大范围贸易摩擦和经济衰退的担忧,市场避险需求攀升,本轮关税政策落地后美国股市和债市均大幅下跌。中长期来看,与第一轮贸易摩擦相似,本轮“对等关税”后,美、欧、日债市中长期维度或将走强。不同的是,美元和美债不再是无风险资产的代名词,欧洲、日本国债或得到避险资金的青睐。

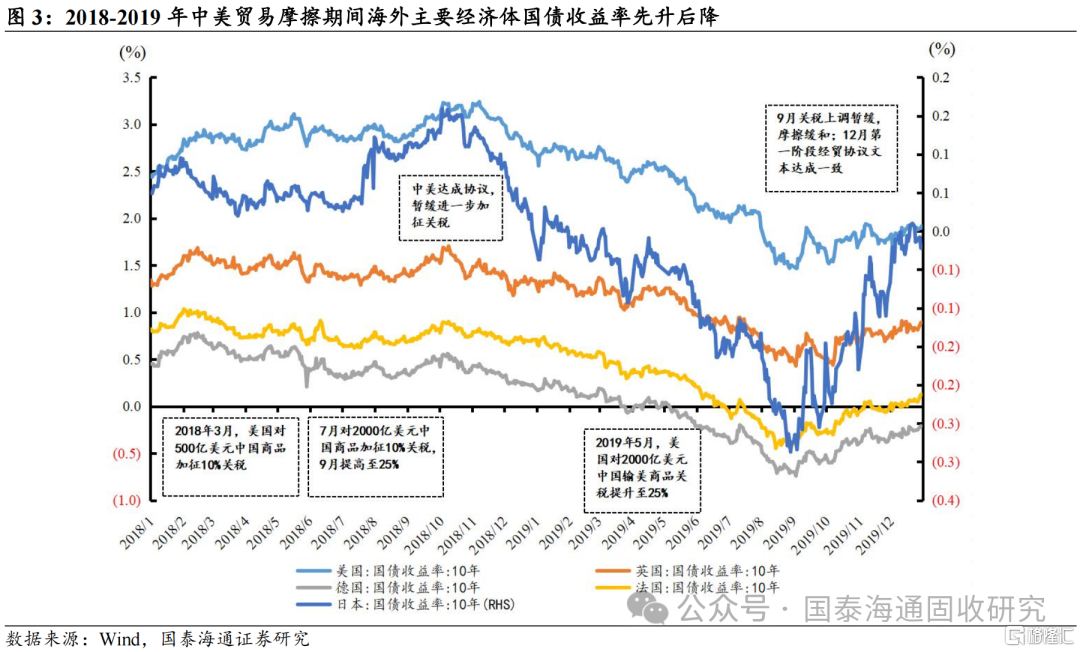

第一轮中美贸易摩擦复盘:关税对全球经济和贸易造成冲击,海外债市整体先降后升。2018年特朗普1.0任期内对华分多轮对总计约2500亿美元中国商品加征关税,对钢铁和铝产品加征关税涉及包括其盟友在内的多个国家。美国加征关税对海外主要经济体均造成较大冲击,全球经济和贸易放缓。回顾2018-2019年中美贸易摩擦期间海外债市的表现,大致可分为两个阶段:风险发酵期利率震荡上行,风险释放期利率快速下行。

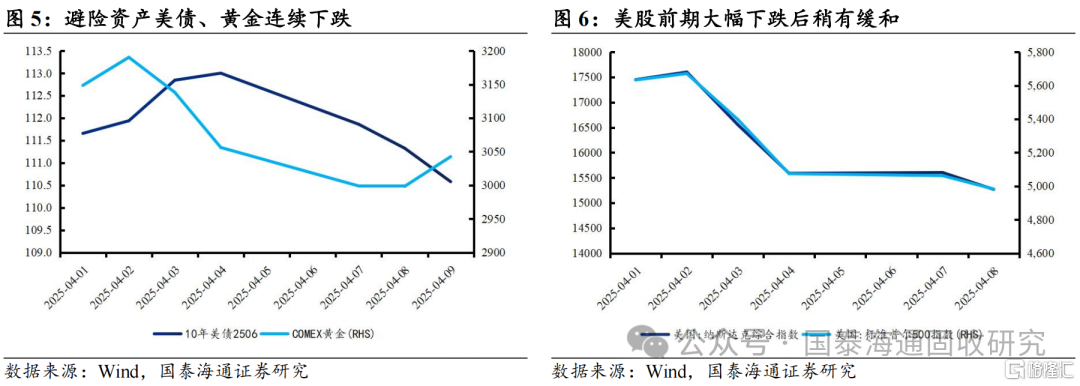

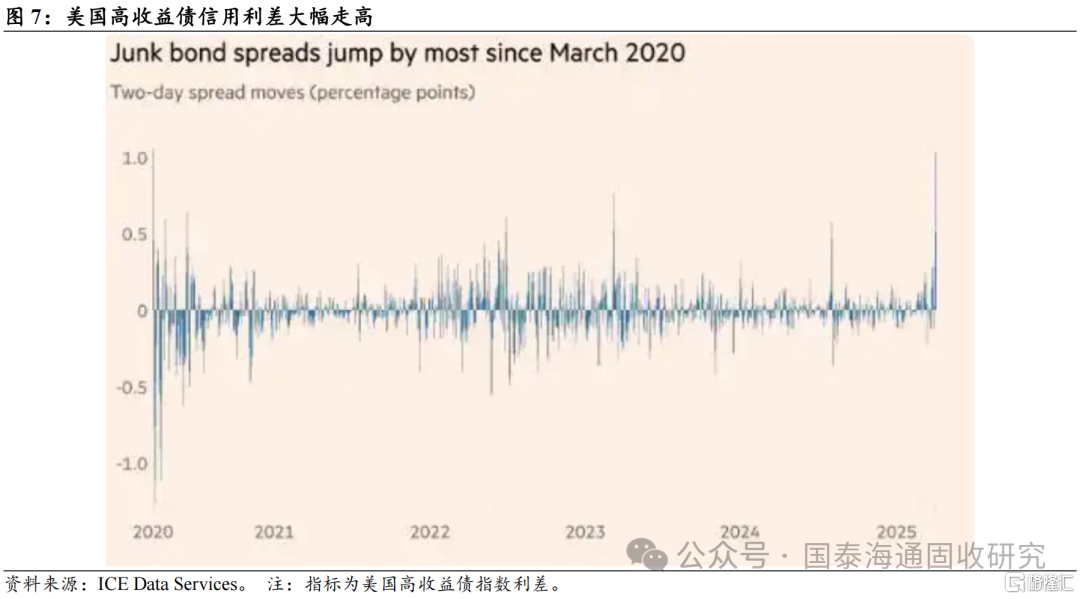

“对等关税”对海外债市的短期影响:美债遭抛售大幅下跌,欧、日国债有望成为新资金避风港。市场避险需求攀升,本轮关税政策落地后美国股市和债市均大幅下跌。当前海外市场避险需求极端攀升,投资者正在抛售最安全的避险资产美国国债,转向现金资产以应对市场巨幅波动。短期来看,美联储明确不会干预救市,美国股债齐跌的现状在短期内或难以扭转。除国债外,美国高收益债市场也受关税影响遭到抛售,信用利差大幅走高。关税政策引发市场巨震,或导致流动性危机,欧债、日债有望成为新的资金避风港。

海外债市中长期展望:海外债券整体走强,美债相对价值有所降低。与第一轮贸易摩擦相似,本轮“对等关税”后,美、欧、日债市中长期维度或将走强。回顾历史,中长期来看,随着关税对经济的实质影响逐步显现,全球经济活动和贸易放缓,美国或面临经济衰退的风险,叠加美联储降息周期,美债有望走强。在贸易紧张和经济衰退不确定性加剧的背景下,投资者转向避险资产,避险情绪的蔓延对欧洲、日本债券市场形成了支撑,推动债券价格上行。欧央行和日本央行也可能采取降息政策来应对关税冲击,进一步降低利率中枢。美国股债汇齐跌,流动性风险提升,全球避险资产配置面临新格局重构,美债相对价值降低。不同之处在于,本轮关税后美国股、债齐跌,美元指数也跌至低点,海外流动性危机风险提升。当前世界经济格局正在发生深刻变化,美元和美债不再是无风险资产的代名词,机构开始抛售美国国债转而持有现金。相较之下,欧债、日债在关税落地后的波动较小,全球避险资产的配置面临新格局重建。欧洲、日本国债或得到避险资金的青睐,且美联储拒绝降息救市的态度难以扭转此趋势。

风险提示:市场波动超预期,美联储降息超预期,全球经济增长超预期。

注:本文来自国泰海通证券发布的《美债急跌的逻辑:避险资产配置格局重构——海外债券市场观察系列三》,报告分析师:唐元懋、王一凡