智通财经APP获悉,上周末,高盛下调了油价预测,纳入了经济学家对 GDP 预期的进一步下调。具体而言,在两个假设条件下,高盛预测布伦特原油 / 西得克萨斯轻质原油(WTI)价格到 2025 年 12 月将分别降至每桶 62 美元 / 58 美元,到 2026 年 12 月降至每桶 55 美元 / 51 美元。

高盛分析如下:

第一,美国经济避免陷入衰退。定于 4 月 9 日生效的大幅关税削减,将美国有效关税税率的增幅限制在 15 个百分点。我们预计 2025 年和 2026 年石油需求分别温和增长每日 30 万桶 / 40 万桶,这一预测基于我们对美国 2025 年第四季度 GDP 增长 0.5%、全球 GDP 增长 1.7% 的假设。

第二,OPEC + 供应仅适度增加,例如在合规性改善的背景下。具体来说,我们假设 OPEC + 原油在 4 个月内总计增产约每日 70 万桶,在 5 月增产每日 41.1 万桶之后,6 月和 7 月每月再分别小幅增产 13 - 14 万桶。

三种冲击带来的油价下行风险

尽管在关税政策急剧逆转的情况下,油价可能会超过我们的预测,但本评论主要关注 GDP 下行风险和 OPEC + 供应上行风险给油价带来的下行压力。

高盛使用全球石油市场模型来估算三种冲击对油价的影响:

典型的美国经济衰退:这一冲击假设美国从 2025 年第二季度开始进入一场比历史中位数稍轻的经济衰退,美国经济增长放缓对海外经济增长的溢出率为典型的 20%。

全球经济放缓:这一冲击假设美国 GDP 与典型美国经济衰退冲击时相同,但假设美国经济放缓对海外经济增长的溢出率高于典型水平,达到 50%。例如,美国关税及相关全球金融环境收紧带来的不确定性,也对美国以外的出口和投资造成重大压力。

OPEC + 每日 220 万桶减产的取消:这一冲击假设 OPEC + 完全取消每日 220 万桶的自愿减产,5 月之后每月继续保持每日 41.1 万桶的增产幅度,这将抑制非 OPEC 供应。

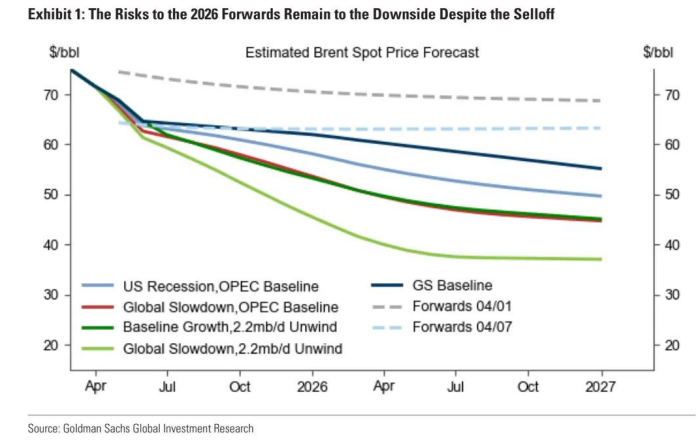

图表 1 展示了在高盛的基准情景(深实线蓝线)、模拟三种冲击的替代情景,以及一种更极端的综合情景下,布伦特原油价格的预计走势。为简化分析,我们保持长期油价不变,因此重点关注期限价差(即现货价格减去长期价格),同时假设风险溢价无冲击。

图表 1:尽管油价已下跌,但 2026 年远期油价仍面临下行风险

假设发生典型的美国经济衰退冲击,并基于我们对 OPEC 的基准预测,我们预计布伦特原油价格到 2025 年 12 月和 2026 年 12 月将分别降至每桶 58 美元 / 50 美元(浅实线蓝线)。

在全球 GDP 放缓的情景下,保持我们对 OPEC 的基准预测不变,我们预计布伦特原油价格到 2025 年 12 月和 2026 年 12 月将分别降至每桶 54 美元 / 45 美元(实线红线)。

假设我们的 GDP 基准预测不变,且 OPEC + 每日 220 万桶的减产全部取消,我们预计布伦特原油 2025 年 12 月 / 2026 年 12 月价格为每桶 53 美元 / 45 美元(深实线绿线)。

最后,在一种更为极端且可能性较小的情景下,即全球 GDP 放缓且 OPEC + 减产全部取消(这将抑制非 OPEC 供应),我们预计布伦特原油价格到 2025 年 12 月将跌至每桶 46 美元,到 2026 年末将跌至每桶略低于 40 美元(浅实线绿线)。

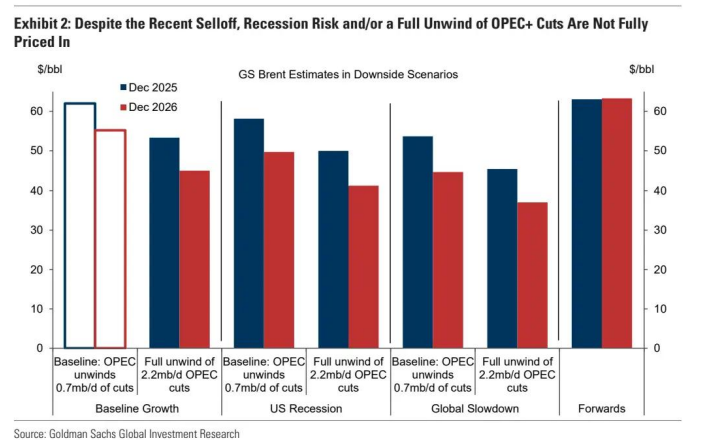

我们放大展示在上述四种替代情景以及另一种综合情景(美国经济衰退,OPEC + 减产全部取消)下,2025 年 12 月 / 2026 年 12 月布伦特原油(图表 2)和 WTI 原油的预计价格。

我们可以得出三点结论:

我们对 2026 年油价预测,尤其是对 2026 年远期油价的预测,面临下行风险。

全球经济放缓(即冲击 2,实线红线)和 OPEC + 每日 220 万桶减产取消(即冲击 3,深实线绿线)对油价的影响相似,这表明 GDP 风险和 OPEC + 政策风险带来的油价下行压力大致相当(尽管我们对这两种冲击发生的相对可能性不做判断)。

油价不太可能持续大幅跌破每桶 40 美元,原因有二:其一,美国页岩油在价格较低时提供了越来越坚实的价格支撑;其二,2025 年美国潜在的经济衰退不太可能深度衰退,部分原因是私营部门不存在重大金融失衡。

图表 2:尽管近期油价下跌,但经济衰退风险和 / 或 OPEC + 减产全部取消的影响尚未完全体现在价格中

三方交易建议

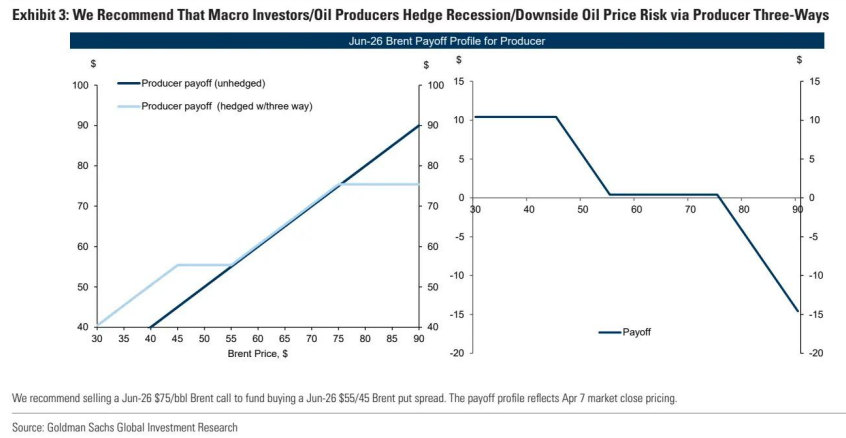

最后,高盛向宏观投资者和石油生产商推荐一种新的三方交易策略。对于宏观投资者而言,该策略可对冲经济衰退风险;对于石油生产商来说,可对冲油价下行风险。

具体而言,高盛建议卖出 2026 年 6 月执行价格为每桶 75 美元的布伦特原油看涨期权,并用所得资金买入 2026 年 6 月执行价格为每桶 55 美元 / 45 美元的布伦特原油看跌期权价差。原因如下:其一,高闲置产能限制了油价上涨空间;其二,尽管远期油价下行风险并不极端,但确实存在,因为美国页岩油在价格较低时提供了越来越坚实的价格支撑。如图表 3 所示,如果 2026 年 6 月布伦特原油价格低于高盛基准情景下的每桶 59 美元,尤其是低于每桶 55 美元(图表 2 中 6 种下行风险情景中有 5 种会出现这种情况),该交易的收益将为正。

图表 3:高盛建议宏观投资者 / 石油生产商通过三方交易对冲经济衰退 / 油价下行风险

高盛建议卖出 2026 年 6 月执行价格为每桶 75 美元的布伦特原油看涨期权,并用所得资金买入 2026 年 6 月执行价格为每桶 55 美元 / 45 美元的布伦特原油看跌期权价差,以此对冲油价下行风险。