摘要

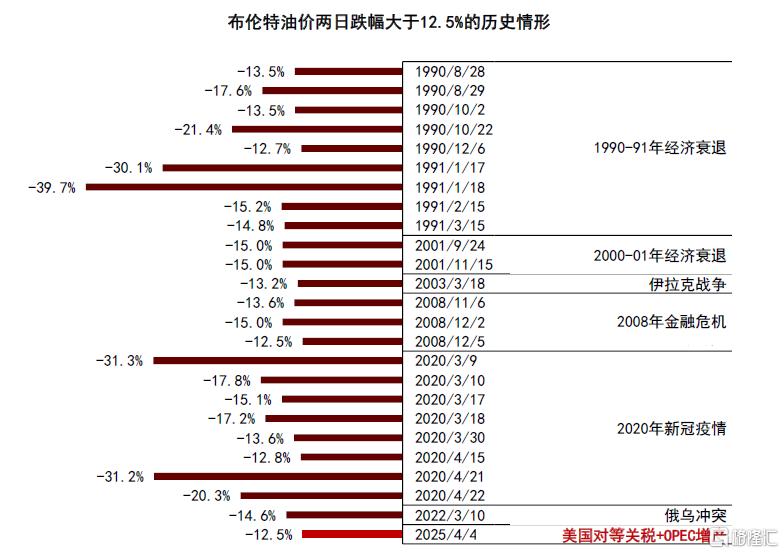

4月3日以来,美国“对等关税”政策打压经济增长预期[1],布伦特油价双日大跌12.5%,并在上周进一步跌破65美元/桶;回顾历史,类似的价格跌幅大多发生在经济衰退时期。需求预期承压之际,OPEC+决定在5月加速增产,超出市场预期,我们认为或受到政治和地缘等外部因素的影响,并将加剧石油市场过剩压力。高频数据显示,3月以来美国石油活跃钻机数开始下降,北美页岩油的成本考验可能已经到来。结合年初以来基本面变化,我们上调全年石油供需过剩预期至67万桶/天,下调布伦特油价年中枢至70美元/桶,2-4季度中枢分别为67.5、72.5、65.0美元/桶。此外,风险情形下,若贸易摩擦下全球经济增长进一步承压,或为油价带来约5美元/桶的额外下跌空间。

OPEC+产量政策或受外生因素影响,可能加剧过剩压力

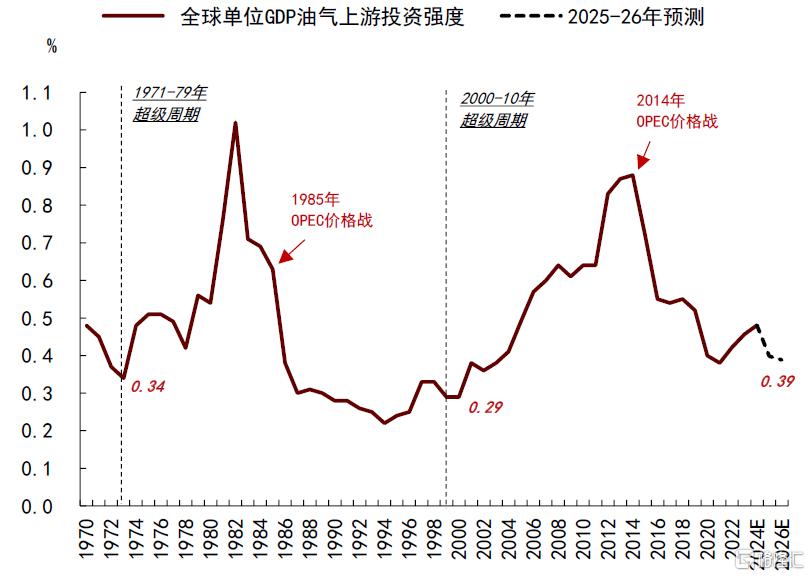

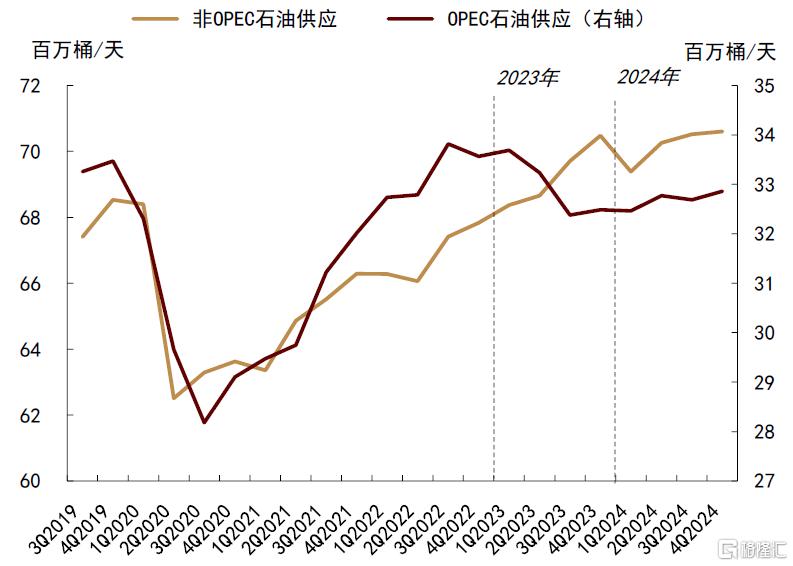

4月3日晚,OPEC+决定在4月如期开始增产,并在5月提速增产,超出市场预期。一方面,OPEC+或尚未面临需要采取“低价保额”的外部压力。全球油气上游投资强度依然处于历史偏低水平,2021年以来北美页岩油企业资本开支强度也有所减弱。2024年以来,美国原油产量高位企稳,页岩油增产降速趋势已基本确认,非OPEC供应增长也明显放缓。因而我们认为,当前OPEC+面临的外部竞争压力与1985年和2014年并不可比。另一方面,虽然OPEC+内部存在一定的产量纪律问题,但沙特和俄罗斯等OPEC+核心成员国对于“减产挺价”策略也并未出现类似于2014年和2020年的较大分歧,高油价仍为其保证财政盈余平衡的共同诉求。据IMF测算,2025年沙特财政盈余平衡油价约为84美元/桶。俄罗斯财政部近期表示[2],1Q25俄罗斯石油收入同比下降10%,油价继续下滑可能进一步加重财政收入压力。近期俄罗斯也已公开承诺会遵守产量纪律,并提出“若市场条件恶化,增产决策可能扭转”[3]。

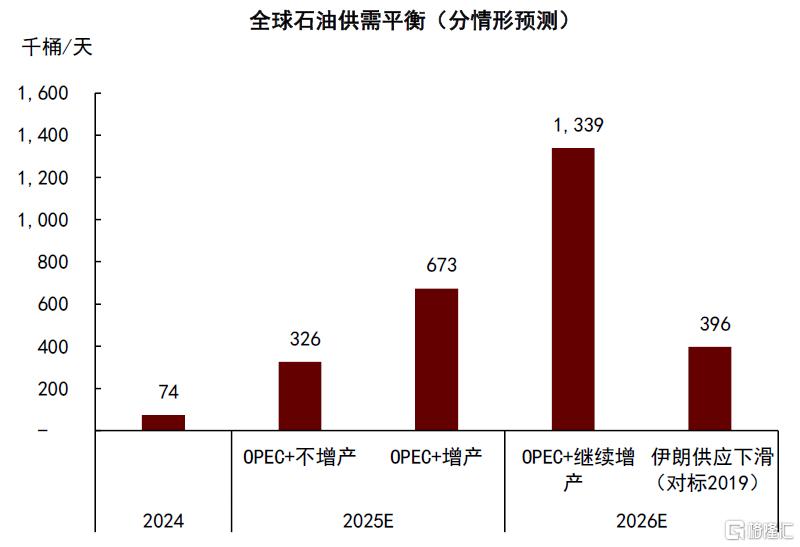

我们认为OPEC+的增产决策或受到政治或地缘等外生因素影响,并可能为石油市场带来过剩压力。考虑实际产量计划执行情况,我们测算5月加速增产后,今年OPEC+原油产量的实际同比增量空间或从22万桶/天提高至32万桶/天。按当前增产计划,OPEC+供应增量的集中释放或待2026年,在地缘供应影响不进一步发酵的情形下,可能进一步加重过剩压力,我们认为产量政策的后续执行或仍存不确定性。

北美页岩油的成本考验已至,活跃钻机数开始下降

在3月8日发布的研究报告《石油:抛售后的底部支撑在哪?》中,我们提出若WTI油价中枢进一步下移,北美页岩油或迎来成本考验。1Q25达拉斯联储的调研结果[4]与我们对美国页岩油的成本测算基本相符。近120家美国油气勘探企业预计,在2025年实现新井钻探盈利所需WTI油价平均为65美元/桶。分公司规模看,产量低于1万桶/天的生产商进行新井钻探所需WTI油价约为66美元/桶,产量高于1万桶/天生产商约为61美元/桶。

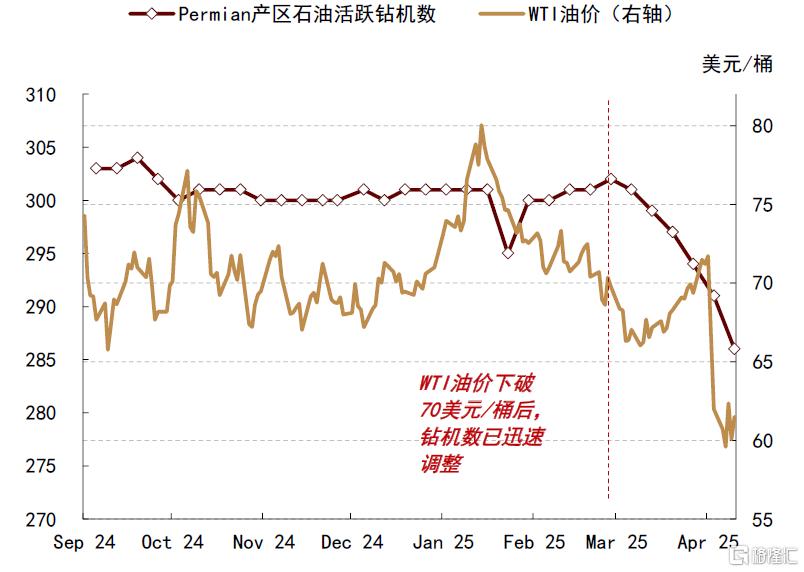

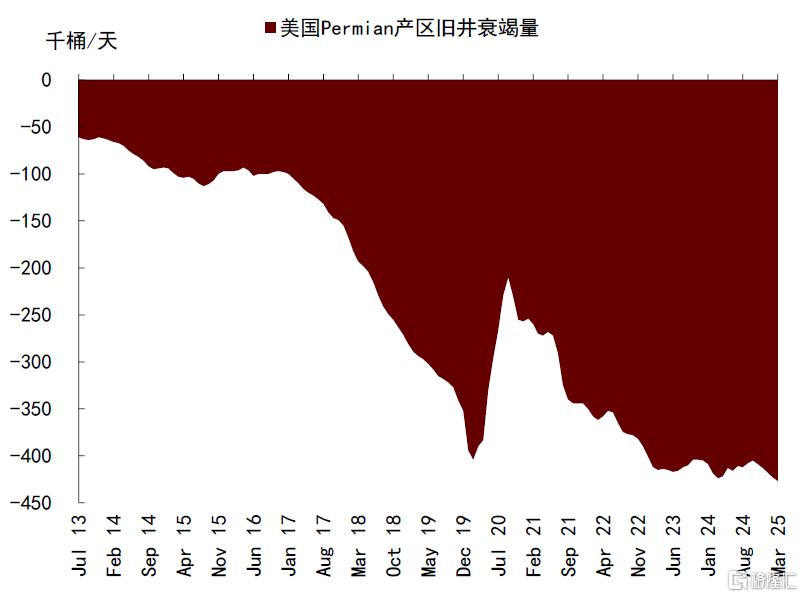

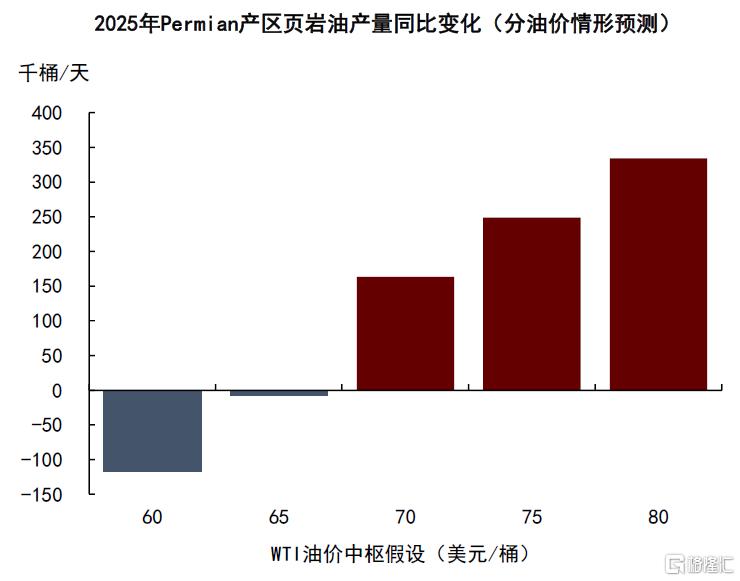

高频生产指标显示,北美页岩油的成本考验可能已经开始。WTI油价中枢自3月以来降到65-70美元/桶区间,并在4月以来进一步回落至65美元/桶以下,Permian产区的石油活跃钻机数已经有所下降。由于石油活跃钻机数在3月降至289部,我们测算Permian产区页岩油产量或从今年中开始迎来环比减产压力。截至4月11日当周,Permian产区石油活跃钻机数已进一步降至286部,较2月底累计减少16部。同时,Permian产区旧井衰竭压力在今年3月已进一步增加至42.7万桶/天,DUC井存量也基本低位企稳。我们更新不同WTI油价中枢情形下Permian产区页岩油产量的测算,若2-4Q25 WTI油价中枢持续低于65美元/桶,我们预期Permian产区全年页岩油产量或同比下滑。

过剩压力挑战成本支撑,下调油价中枢预测

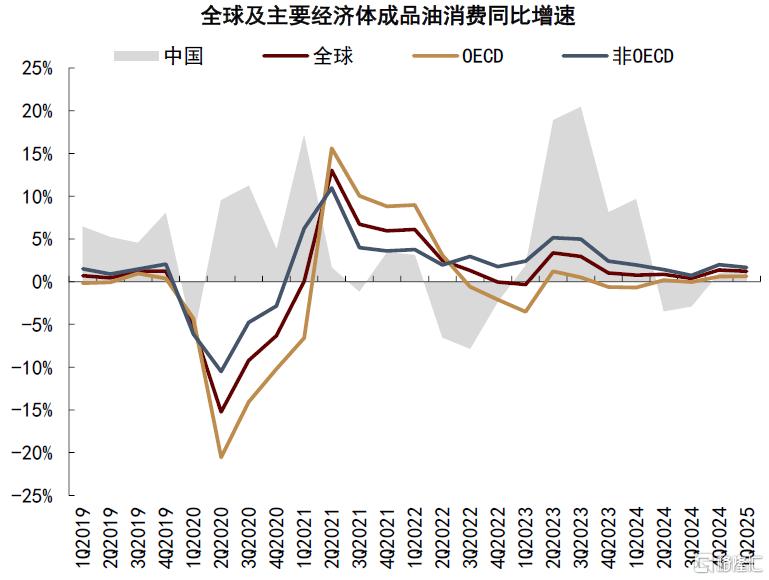

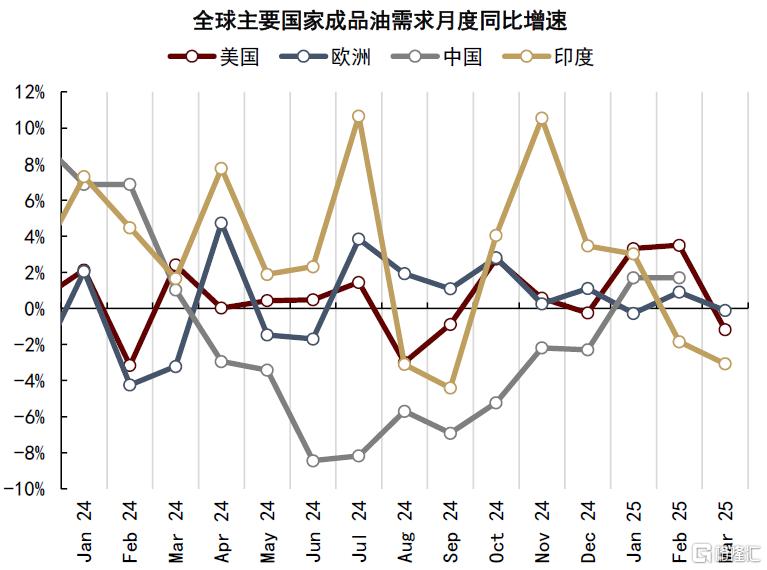

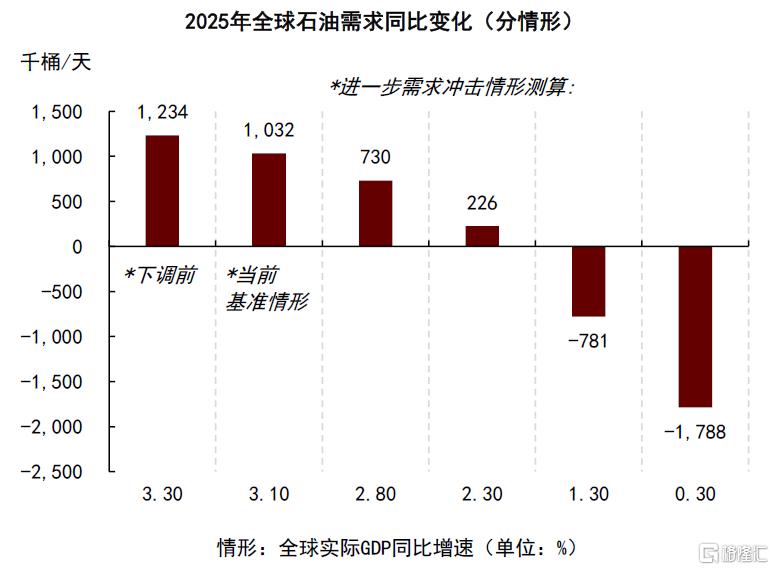

一季度全球石油需求同比增长约122万桶/天。其中,1-2月需求表现超出市场预期,美国成品油消费保持3%以上的同比增速,我国成品油表观消费也同比增加约1.7%。但3月以来,需求增长边际有所放缓,美国成品油消费同比下降约1.2%、OECD欧洲同比下降约0.1%,印度成品油消费同比降幅也进一步扩大至3.1%。全年看,基于OECD对今年全球实际GDP同比增长3.1%的最新预测,我们预计全球石油需求同比增加约103万桶/天。其中,考虑对等关税政策执行仍存不确定性,其不利影响并未完全纳入,我们也对进一步的需求冲击进行了分情形测算。

我们当前预期今年全球石油供应同比增加约163万桶/天。其中,OPEC+增产决策或受外生因素影响,但或暂未面临需要采取“低价保额”策略的内外部压力,我们认为渐近增产或仍为OPEC+的基准路径,并假设伊朗原油产量同比持平、哈萨克斯坦原油产量不进一步环比增加;北美页岩油的成本考验已经开始,我们下调美国原油产量增速,预计页岩油产量全年同比基本持平。全年平衡看,全球石油供需或过剩67万桶/天,我们下调2025年布伦特油价中枢至70美元/桶,2-4Q25季度中枢分别为67.5、72.5、65.0美元/桶。风险情形下,若贸易摩擦下全球经济增长进一步承压,或为油价带来约5美元/桶的额外下跌空间。

初步展望2026年,需求增长和地缘局势影响均存在较高不确定性,我们认为或需进行分情形讨论。一方面,若贸易摩擦拖累全球经济增长进一步降速,布伦特油价中枢或下移至60美元/桶下方,促使高成本供应进一步退出。另一方面,地缘局势对伊朗、委内瑞拉等石油供应的影响也仍待观察。回顾特朗普第一任期内,伊朗原油产量在2018和2019年分别同比下降23万桶/天和121万桶/天。2024年伊朗原油产量已回升至329万桶/天,较2019年增加约94万桶/天;原油出口恢复至170万桶/天,较2019年增加约110万桶/天。如果伊朗供应的潜在减量兑现,我们认为或能够为OPEC+进一步释放剩余产能提供更多空间,对于边际生产者的成本挑战可能缓解,在此情形下,布伦特油价中枢或有望保持在70美元/桶上方。

风险提示:全球经济增长放缓超预期、地缘局势变化超预期、OPEC+产量政策转变、美国能源政策转变

4月3日以来,美国对等关税政策打压经济增长预期,布伦特油价双日大跌12.5%,并在上周进一步跌破65美元/桶;回顾历史,类似的价格跌幅大多发生在经济衰退时期。需求预期承压之际,OPEC+决定在5月加速增产,超出市场预期,我们认为或受到政治和地缘等外部因素的影响,并将加剧石油市场过剩压力。高频数据显示,3月以来美国石油活跃钻机数开始下降,北美页岩油的成本考验可能已经到来。

图表1:1988年至今布伦特油价双日跌幅超12.5%情形

资料来源:彭博资讯,中金公司研究部

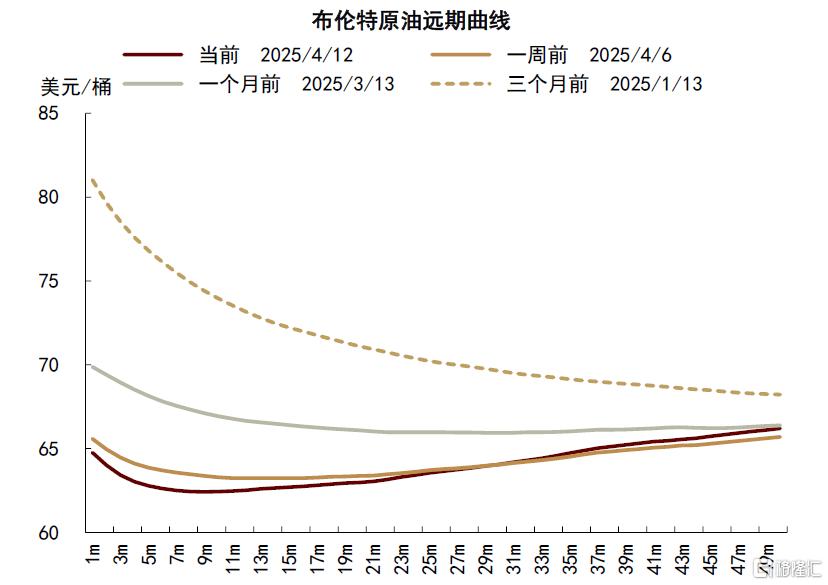

图表2:布伦特原油期货远期曲线

资料来源:彭博资讯,中金公司研究部

OPEC+产量政策或受外部因素影响,可能加剧过剩压力

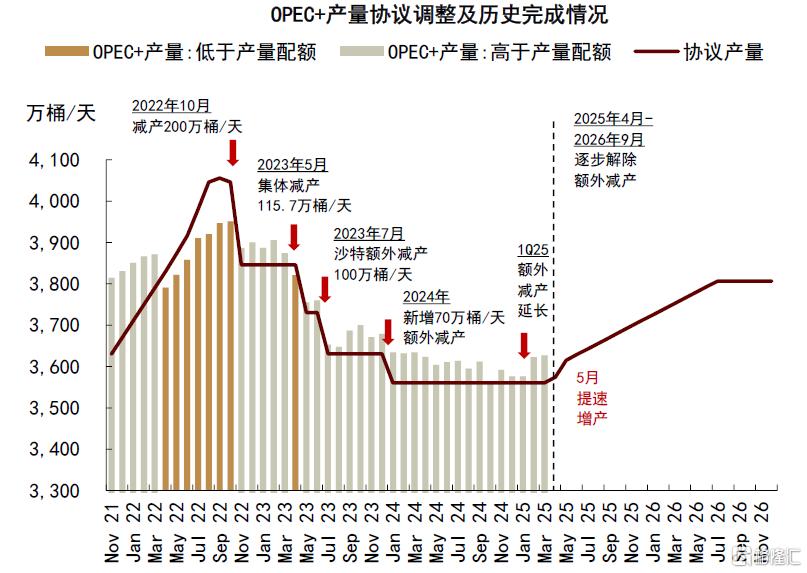

OPEC+从4月开启增产周期、并计划于5月加速增产。4月3日晚,OPEC+决定在4月如期开始增产,并在5月提速增产,超出市场预期。据会议结果,8个额外减产执行国将在5月将产量配额提高至3096.3万桶/天,即此前计划的7月产量水平,单月增产幅度从13.5万桶/天提高至41万桶/天。会议声明显示,加速增产的原因是“石油市场基本面健康且前景乐观”,并可能“促使超产国落实补偿性减产”[5]。

OPEC+的增产决策超出市场预期。一方面,OPEC+或尚未面临需要采取“低价保额”的外部压力。全球油气上游投资强度依然处于历史偏低水平,2021年以来北美页岩油企业资本开支强度也有所减弱。2024年以来,美国原油产量高位企稳,页岩油增产降速趋势已基本确认,非OPEC供应增长也明显放缓。因而我们认为,当前OPEC+面临的外部竞争压力与1985年和2014年并不可比。

图表3:全球油气上游投资占GDP比重处于相对低位

资料来源:OPEC,彭博资讯,中金公司研究部

图表4:2024年以来非OPEC增产步伐已明显放缓

资料来源:EIA,中金公司研究部

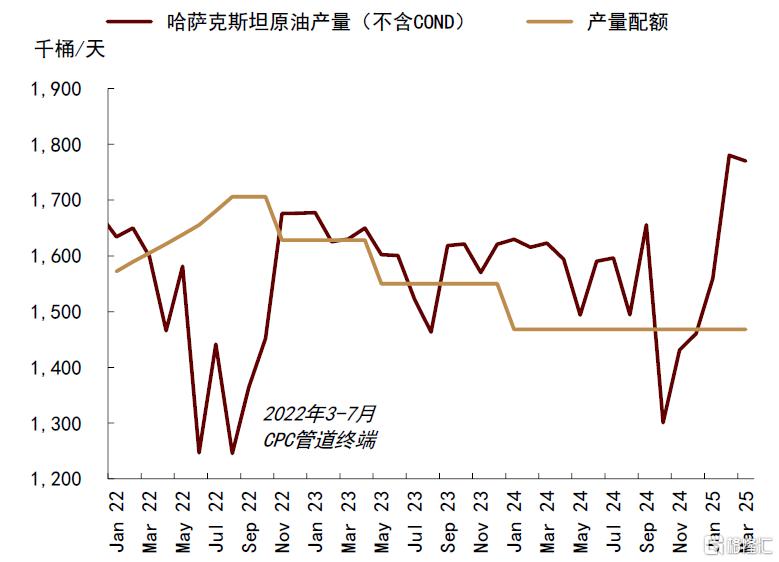

另一方面,OPEC+内部存在一定的产量纪律问题,但核心成员国暂未对“减产挺价”存在较大分歧。年初以来需求前景不确定性上升为OPEC+整顿内部产量纪律提供了更为有利的基本面条件。由于Tengiz油田产量大幅增长,哈萨克斯坦原油产量在3月提高至217万桶/天,较去年12月增产约42万桶/天,超过产量配额约30万桶/天。2024年以来,哈萨克斯坦被纳入额外减产计划,但落实情况持续不佳,主要原因为政府无法对油气公司扩产行动实行有效约束。

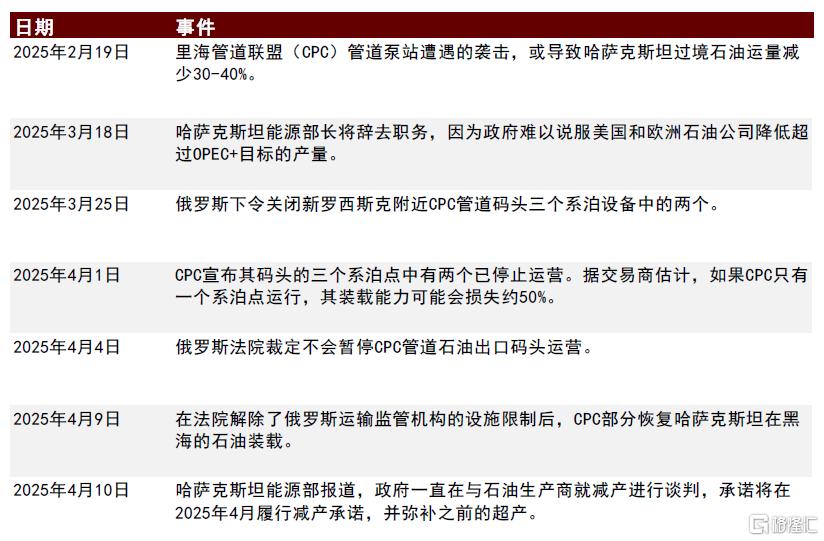

2025年3月18日,由于未落实OPEC+减产协议,哈萨克斯坦能源部长辞去职务[6]。3月25日,俄罗斯对黑海管道联盟(CPC)运输设备采取主动限制措施,该管道运输约75%的哈萨克斯坦原油至黑海出口,2024年运输量约为138万桶/天。但随后由于CPC上诉俄罗斯法院成功,对于CPC管道的限制措施或难以继续落实[7]。4月10日,哈萨克斯坦能源部再次表示将主动与油气生产商谈判,落实减产承诺并弥补超产份额[8]。

图表5:哈萨克斯坦原油产量和产量配额

资料来源:OPEC,彭博资讯,中金公司研究部

图表6:哈萨克斯坦原油生产和CPC管道相关进展

资料来源:彭博资讯,中金公司研究部

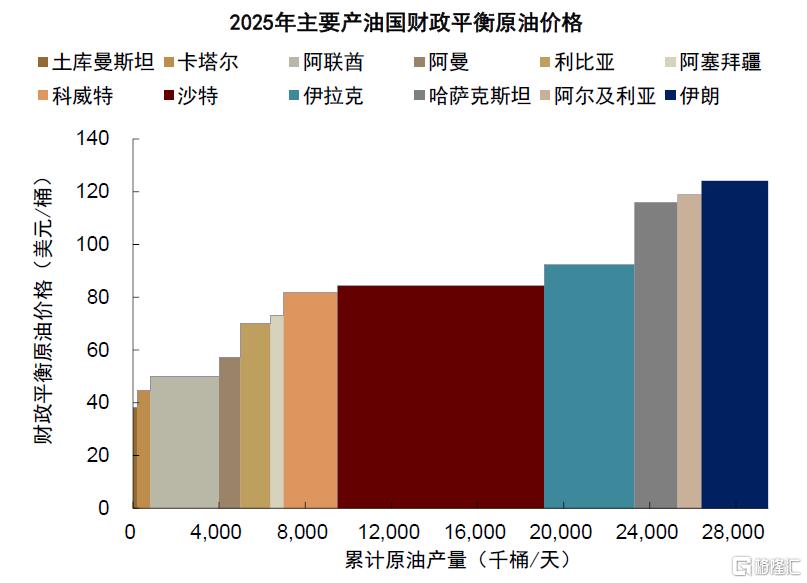

但沙特和俄罗斯等OPEC+核心成员国对于“减产挺价”策略也并未出现类似于2014年和2020年的较大分歧,高油价仍为其保证财政盈余平衡的共同诉求。据IMF测算,2025年沙特财政盈余平衡油价约为84美元/桶。俄罗斯财政部表示,1Q25俄罗斯石油收入同比下降10%,油价继续下滑可能进一步加重财政收入压力[9]。在OPEC+发布4月增产决议后,俄罗斯已公开承诺会遵守产量纪律,并提出“若市场条件恶化,增产决策可能扭转”[10]。

综合以上,我们认为OPEC+的增产决策或受到政治或地缘等外部因素影响,可能加剧石油市场过剩压力。考虑实际产量计划执行情况,我们测算5月加速增产后,今年OPEC+原油产量的实际同比增量空间或从22万桶/天提高至32万桶/天。按当前增产计划,OPEC+供应增量的集中释放或待2026年,在地缘供应影响不进一步发酵的情形下,可能进一步加重过剩压力,我们认为产量政策的后续执行或仍存不确定性。

图表7:2025年主要产油国财政盈余平衡油价

资料来源:IMF,彭博资讯,中金公司研究部

图表8:OPEC+原油产量和产量配额计划

资料来源:OPEC,彭博资讯,中金公司研究部

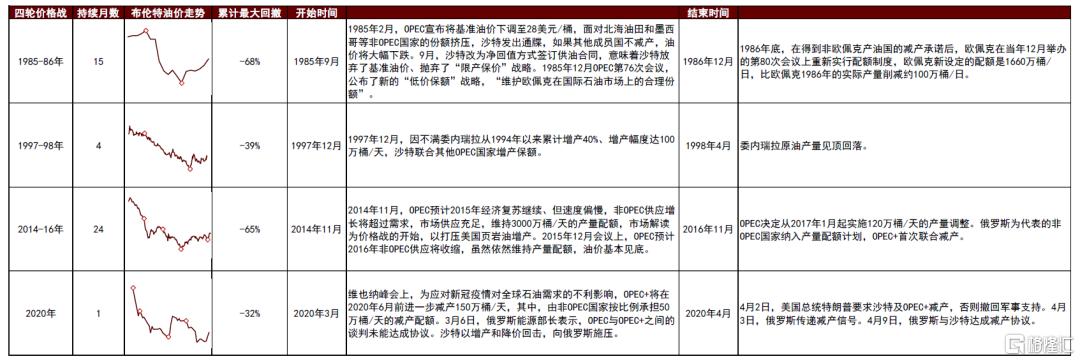

图表9:OPEC历史上四次价格战回顾

资料来源:彭博资讯,中金公司研究部

北美页岩油的成本考验已至,活跃钻机数开始下降

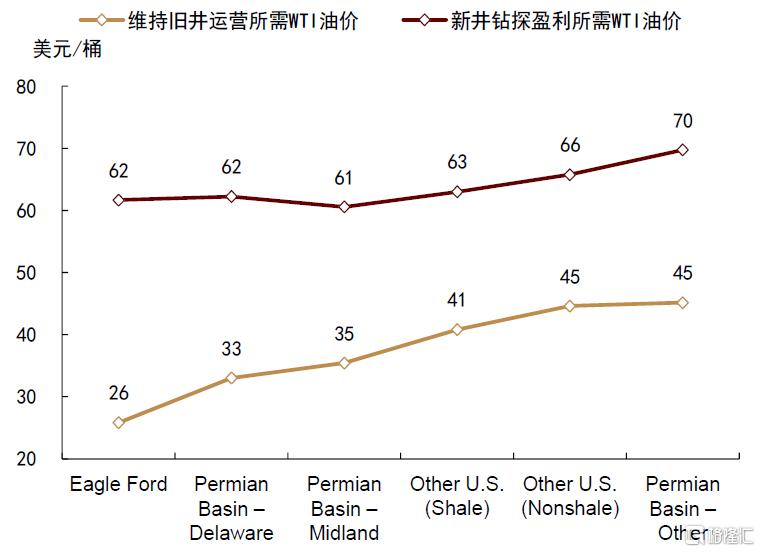

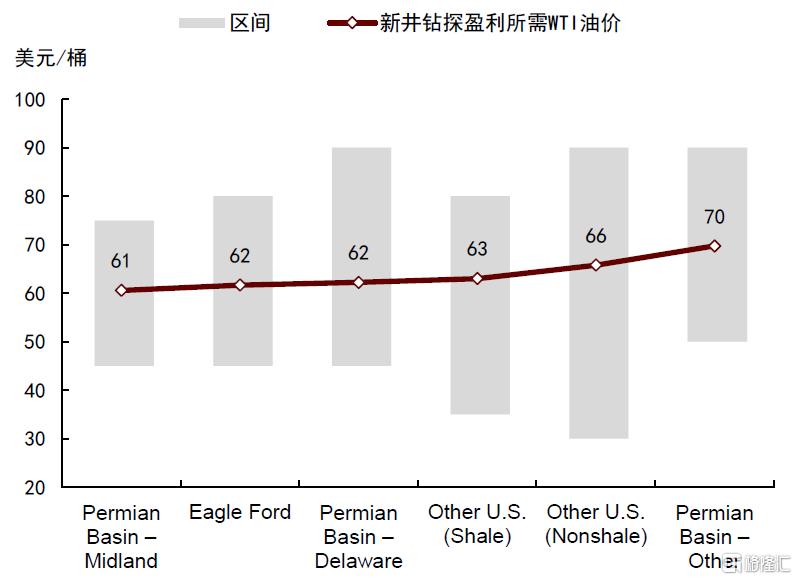

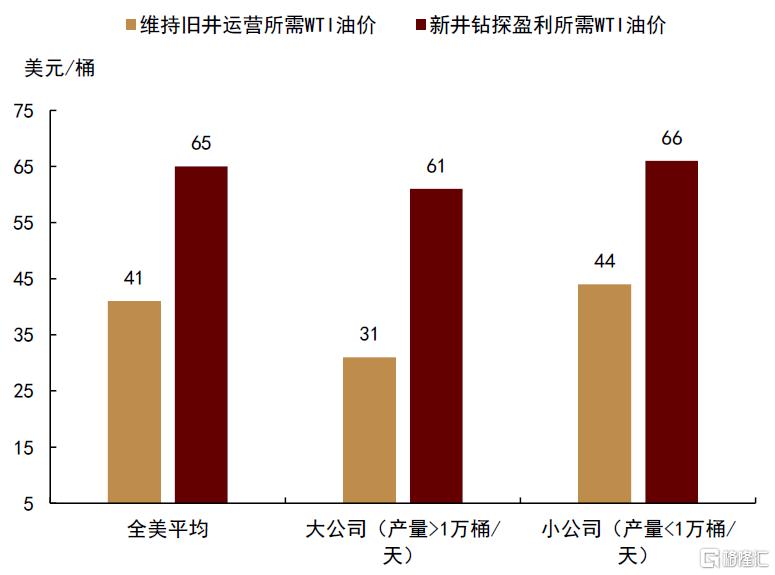

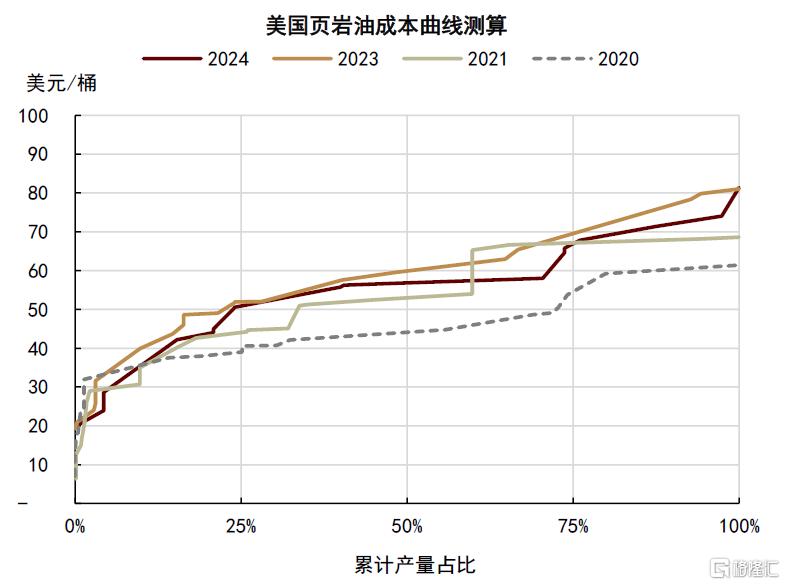

过剩预期强化后,作为边际生产者的北美页岩油迎来成本考验。在3月8日发布的研究报告《石油:抛售后的底部支撑在哪?》中,我们基于21家北美页岩油企业数据,测算得到2024年美国页岩油产量75%成本分位数约为68美元/桶。1Q25达拉斯联储的调研结果与我们的测算基本相符。近120家美国油气勘探企业预计,在2025年维持旧井运营费用所需WTI油价平均为41美元/桶,实现新井钻探盈利所需WTI油价平均为65美元/桶。分产区看,47家二叠纪生产商新井钻探盈利所需WTI油价位于45-90美元/桶区间,平均水平为65美元/桶。分公司规模看,2025年产量低于1万桶/天的生产商进行旧井维持和新井钻探所需WTI油价分别为44和66美元/桶,均高于产量高于1万桶/天生产商的31和61美元/桶。

图表10:美国主产区旧井维持和新井钻探所需平均WTI油价

资料来源:达拉斯联储,中金公司研究部

图表11:美国原油主产区新井钻探盈利所需WTI油价

资料来源:达拉斯联储,中金公司研究部

图表12:美国不同规模生产商维持旧井和钻探新井所需平均WTI油价

资料来源:达拉斯联储,中金公司研究部

图表13:24家美国页岩油生产商成本曲线测算

资料来源:FactSet,中金公司研究部

Permian产区石油活跃钻机已随油价同步下降,环比减产压力最早或在年中显现。WTI油价中枢自3月以来降到65-70美元/桶区间,并在4月3日美国对等关税政策发布后进一步回落至65美元/桶以下,已触及美国页岩油新井钻探的边际成本,我们看到Permian产区的石油活跃钻机数已进行同步调整。由于石油活跃钻机数在3月降至289部,我们测算Permian产区页岩油产量或将从今年5-6月开始面临环比减产压力。截至4月11日当周,Permian产区石油活跃钻机数已进一步降至286部,较2月底累计减少16部。与此同时,Permian产区旧井衰竭压力在今年3月已进一步增加至42.7万桶/天,DUC井存量也基本低位企稳。我们更新不同WTI油价中枢情形下Permian产区页岩油产量的测算,若2-4Q25 WTI油价中枢持续低于65美元/桶,我们提示Permian产区全年页岩油产量或同比下滑。

图表14:3月以来美国活跃钻机数已随油价下跌而减少

资料来源:EIA,彭博资讯,中金公司研究部

图表15:Permian产区旧井衰竭压力仍在增加

资料来源:EIA,中金公司研究部

图表16:Permian产区DUC井存量低位企稳

资料来源:EIA,中金公司研究部

图表17:不同WTI油价情形下Permian产区页岩油产量测算

资料来源:EIA,中金公司研究部

过剩压力挑战成本支撑,下调油价中枢预测

一季度全球石油需求同比+1.2%,但3月以来增速边际放缓。据IEA及EIA数据,1Q25全球石油需求同比增长约122万桶/天。其中,1-2月需求表现超出市场预期,美国成品油消费保持3%以上的同比增速,我国成品油表观消费也同比增加约1.7%。但3月以来,需求增长边际有所放缓,美国成品油消费同比下降约1.2%、OECD欧洲同比下降约0.1%,印度成品油消费连续2个月同比下降,3月降幅进一步扩大至3.1%。

图表18:1Q25全球石油需求同比+1.2%

资料来源:IEA,EIA,国家统计局,海关总署,中金公司研究部

图表19:3月以来主要国家成品油消费增长边际趋缓

资料来源:IEA,EIA,国家统计局,海关总署,中金公司研究部

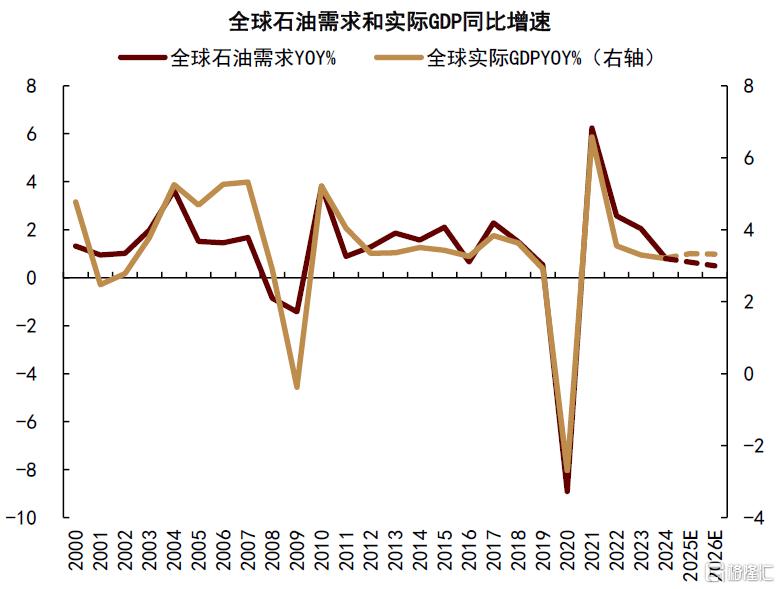

贸易政策不确定性压制经济增长前景,下调今明两年全球石油需求增长预期。3月以来,美国关税政策不确定性抬升,或影响今明两年的经济增长前景。参考OECD在3月17日更新的经济增长预测[11],基准情形下,我们将2025年全球石油需求增长空间从123万桶/天下调至103万桶/天,对应全球实际GDP增速从3.3%下调至3.1%。参考OECD对2026年全球实际GDP增速3%的预测,我们预计明年全球石油需求增量约为102万桶/天。其中,考虑对等关税政策执行仍存不确定性,其不利影响并未完全纳入,我们也对进一步的需求冲击进行了分情形测算。

图表20:全球石油需求和实际GDP同比增速

资料来源:OECD,IMF,IEA,中金公司研究部

图表21:分情形测算2025年全球石油需求同比变化

资料来源:OECD,IMF,IEA,中金公司研究部

过剩压力挑战成本支撑,下调2025年油价中枢预测。供应方面,我们预计2025年全球石油供应同比增加约163万桶/天。其中,OPEC+增产决策或受外生因素影响,但或暂未面临需要采取“低价保额”策略的内外部压力,我们认为渐近增产或仍为OPEC+的基准路径,并假设伊朗原油产量同比持平、哈萨克斯坦原油产量不进一步环比增加;北美页岩油的成本考验已经开始,我们下调美国原油产量增速,预计页岩油产量全年同比基本持平。全年平衡看,全球石油供需过剩或约67万桶/天。我们下调2025年布伦特油价中枢至70美元/桶,2-4Q25季度中枢分别为67.5、72.5、65.0美元/桶。风险情形下,若贸易摩擦下全球经济增长进一步承压,或为油价带来约5美元/桶的额外下跌空间。

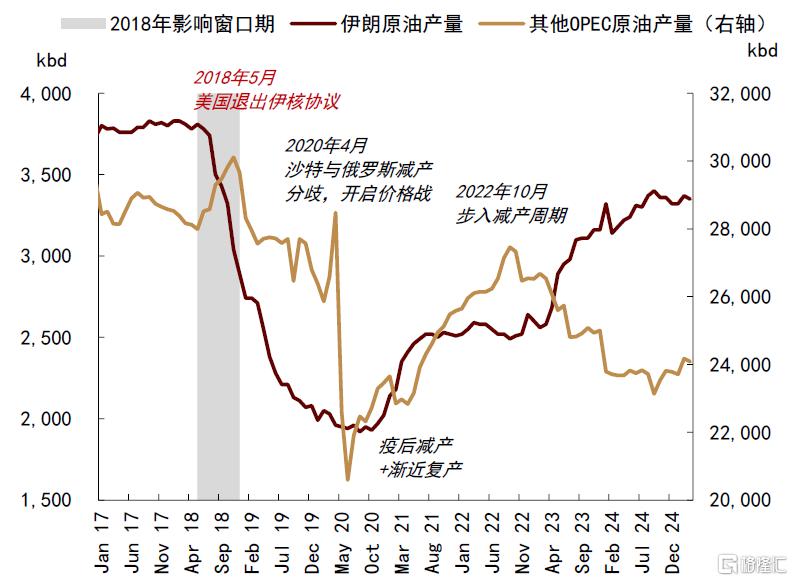

初步展望2026年,需求增长和地缘风险仍存在较高不确定性,我们认为或需分情形讨论。一方面,若贸易摩擦拖累全球经济增长进一步降速,布伦特油价中枢或下移至60美元/桶下方,促使高成本供应进一步退出。另一方面,地缘局势对伊朗、委内瑞拉等石油供应的影响也仍待观察。回顾特朗普第一任期内,伊朗原油产量在2018和2019年分别同比下降23万桶/天和121万桶/天。2024年伊朗原油产量已回升至329万桶/天,较2019年增加约94万桶/天;原油出口恢复至170万桶/天,较2019年增加约110万桶/天。如果伊朗供应的潜在减量兑现,我们认为或能够为OPEC+进一步释放剩余产能提供更多空间,对于边际生产者的成本挑战可能有所缓解,在此情形下,布伦特油价中枢或有望保持在70美元/桶上方。

图表22:2025-26年全球石油供需平衡预测

资料来源:彭博资讯,中金公司研究部

图表23:伊朗和其他OPEC国家原油产量

资料来源:彭博资讯,中金公司研究部

本文摘自中金公司2025年4月15日已经发布的《石油:过剩压力挑战成本支撑》

郭朝辉 分析员 SAC 执证编号:S0080513070006 SFC CE Ref:BBU524

李林惠 分析员 SAC 执证编号:S0080524060004