文|柒财经

又到了上市公司接受外界“放大镜”般审视、回应各方关切的 “大考” 时刻。

过去一年,内外部环境愈发复杂多变,各行各业均负重前行,尤其是银行业,受宏观经济深度调整,国内信贷需求偏弱,LPR重新定价等因素影响,挑战前所未有。

管中窥豹,把目光投射到邮储银行,尽管其背靠邮政集团,拥有“自营+代理”差异化运作模式,但也真切体会到来自周期底部的“痛感”,并具象在财报中。

成长渐式微

邮储银行2007年成立,是国有六大行中最年轻的“后浪”,今年正好十八岁。

可即便是这般蕴含勃勃生机的青春年华,在遭遇波动性加大、不确定性升级等成长阻力时,也不可避免地展露出“跑不动”、“喘得慌”的疲态。

财报显示,2024年,邮储银行资产总额17.08万亿元,较上年末攀升8.64%;营收约3488亿元,同比增长1.83%。

回拨时间轴,2021年到2023年,邮储银行的营收速度从11.38%降到5.08%,再降到2.25%,步步滑坡,动能衰减之相清晰可见。

划分业务条线,2024年,其“扛大旗”的板块——利息净收入2861.23亿元,同比仅微增1.83%,占营收比重约82%。

深入肌理,净息差持续探底的普遍困境,导致行业净利息收入维持涨势难上加难。根据国家金融监管总局的最新数据,2024年,商业银行净息差为1.52%,同比减少16个基点。

同期,邮储银行净息差为1.87%,同比减少14个基点,虽然降幅低于行业平均水平,但囿于其净利息收入占比过大,冲击仍不可小觑。

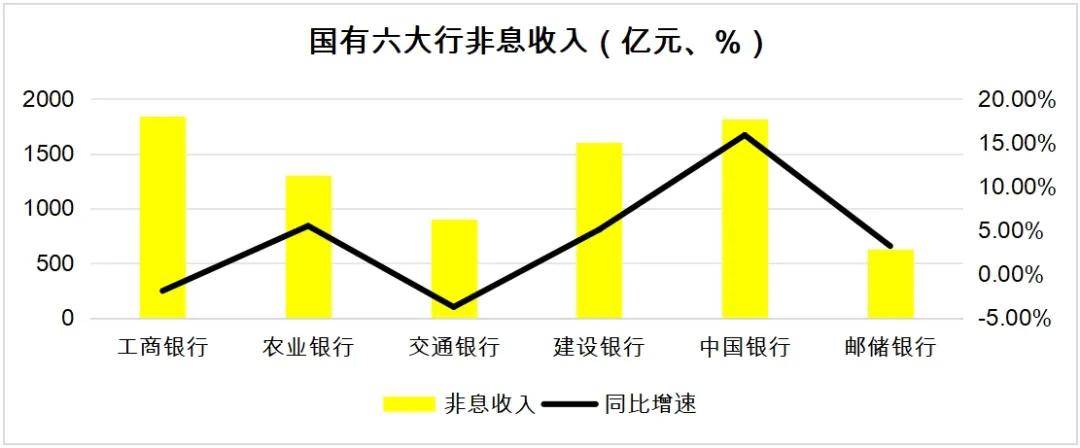

非息收入这块,邮储银行的表现也一般:3.21%的涨幅,626.52亿元的体量,均低于市场预期。

作为对比,天眼查数据显示,2024年,工商银行、农业银行、交通银行、建设银行、中国银行的非息收入分别为1843.98亿元、 1298.63亿元、899.94亿元、1602.7亿元、 1811.56亿元,同比增速分别为-1.9%、5.51%、-3.74%、5.09%、15.87%。

▲数据来源:各银行财报

最近几年,降息压力空前,包括邮储银行在内,域内成员纷纷发力非息收入,期望通过代销保险、信托、理财等财富产品,提供投顾咨询、信用担保等服务,以及从事债券、基金和股权等权益投资,找到新引擎,撬动新增量。

邮储银行也积极往这个方向转型,但整体而言,进展不及同业。2024年,工商银行、农业银行、交通银行、建设银行、中国银行中,除了农业银行(18.28%),其他五家的的非息收入占比都突破20%,最高的交通银行已达到34.63%,而邮储银行却将将18%。

换句话说,告别过往高歌猛进,大开大合的高增时代,步入现今缓步慢行,含蓄内敛的“微利”阶段,邮储银行无论是心态转换,还是行动落实,都还要加把劲。

甜蜜的“负担”

值得注意的是,与同行竞友增收更增利的情况不同,邮储银行本期归母净利润864.8亿元,仅比2023年上升0.24%,几乎“原地踏步”,也创下近12年的新低。

由此及彼,邮储银行2024年净资产收益率(ROE)继续下滑,为9.84%,跌至近五年最低段位。

相较之下,2024年,工商银行、农业银行、交通银行、建设银行、中国银行的归母净利润同比增速分别为0.51%、4.72%、0.93%、0.88%、2.56%。

不难看出,在盈利方面,邮储银行“垫底”了。

探究原因,主要有以下几点:

其一,依托邮政集团遍及祖国大江南北的营业场所,邮储银行享有业内独一无二的“自营+代理”运作模式,也是其发展壮大、行稳致远的“压舱石”。

得益于此,邮储银行能将营业网点快速拓展到近4万个,妥妥的赛道魁首。同时,轻松下沉业务到各地的乡镇村落,大幅强化客群覆盖面和吸储揽存实力。

但甜蜜总有“负担”。硬币的背面,羊毛出在羊身上,邮储银行又需要向邮政集团支付不菲的储蓄代理费,这在一定程度上扯了自身净利润的“后腿”。

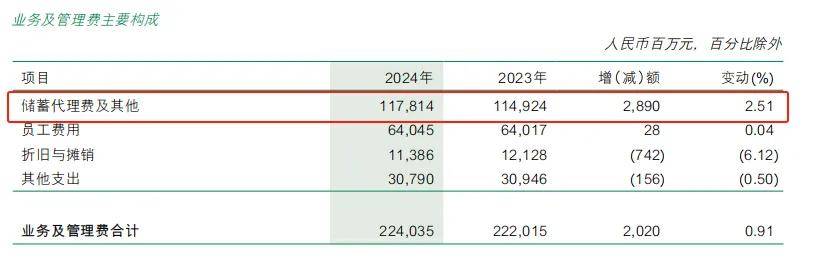

财报显示,2024年,邮储银行全年代理费综合费率1.15%,同比下降9个基点;储蓄代理费及其他1178.14亿元,同比增长2.51%,涨速较上年回落9.89个百分点。

▲图源:邮储银行财报

尽管代理费综合费率有所收敛,但实打实的支出却在膨胀,少赚便成为邮储银行既定的“宿命”。

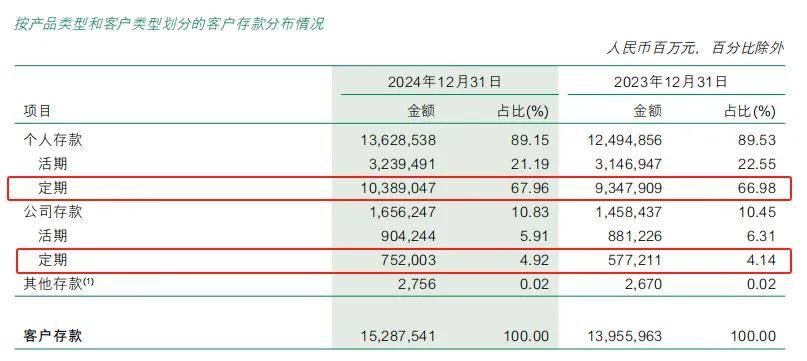

其二,存款定期化趋势加剧。

2024年,邮储银行来自个人和公司的定期存款合计约11.24万亿元,占比接近73%,比2023年扩大1.76个百分点。

众所周知,定期存款的付息率更高。这意味着,邮储银行获得了更持久、更充足的生长养分,但付出的代价也更大。

报告期内,邮储银行利息支出2221.20亿元,同比上扬2.58%,跑超整体营收增幅0.75个百分点。

▲图源:邮储银行财报

此外,2024年,邮储银行计提信用减值损失284.23亿元,同比增长8.62%,比2023年多出22.56亿元。

由于净利润=净利息收入+非利息收入-业务及管理费-信用减值损失-所得税,邮储银行信用减值损失的走高,直接后果便是压低净利润。

不良“双升”藏隐忧

接着看邮储银行的资产质量状况。

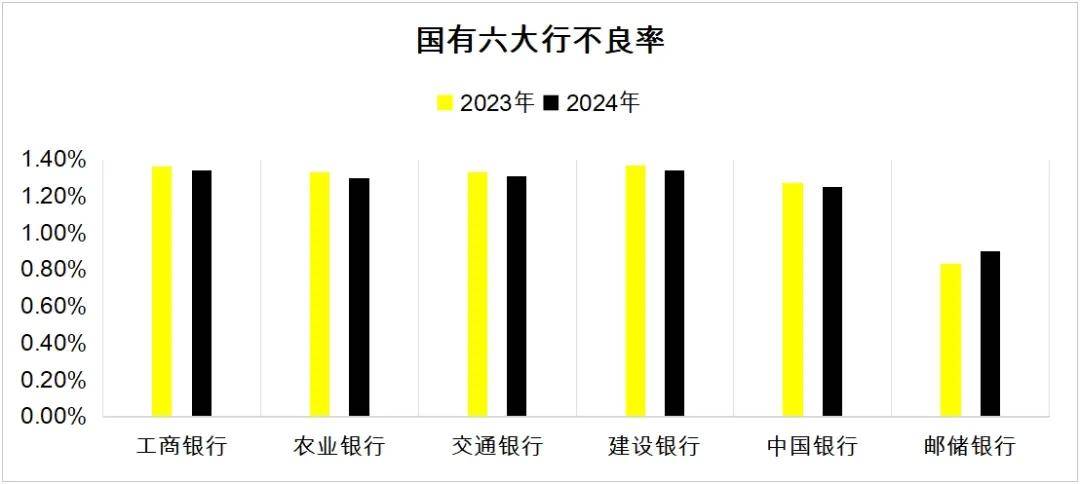

截至2024年末,邮储银行不良贷款余额803.19亿元,较上年末增加128.59亿元,同比激增19.06%;不良贷款率0.9%,同比2023年的0.83%增加0.07个百分点。

横向比较,邮储银行的该项指标常年位于1%以下,展现了长线的稳健性,但聚焦本期,其却是国有六大行中,唯一一家不良贷款“双升”的选手。

▲数据来源:各银行财报

具体到个人贷款,截至2024年末,邮储银行个人信贷的不良率为1.28%,同比扩大了0.16个百分点。

其中,个人小额贷款的不良率为2.21%,同比陡升0.48个百分点,是报告期内增幅最猛的细分项目,也显著拉高邮储银行的整体不良率。

华创证券分析认为,零售贷款往往风险暴露较快,处置出清也较快,随着经济逐渐复苏,居民收入预期改善,零售贷款不良率有望保持在可控范围内。邮储银行历来资产质量包袱轻、风控较为严格,预计未来资产质量仍将保持稳定。

从类别来看,邮储银行的关注类贷款余额843.28亿元,较上年末增加293.76亿元;关注类贷款占比0.95%,较上年末提升0.27个百分点;关注和不良贷款占比1.85%,较上年末提升0.34个百分点。

通常来讲,不良贷款与关注类贷款的变化是正相关的。换句话说,关注类贷款是最有可能转化为不良贷款的,邮储银行存在不良贷款进一步扩大的潜在危机。

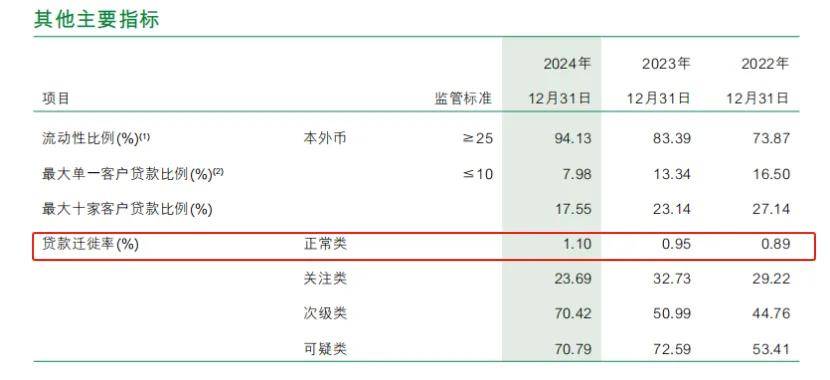

特别要指出的是,邮储银行的正常类贷款迁徙率已连续三年徘徊在上行通道,截至2022年末、2023年末、2024年末,分别为0.89%、0.95%、1.1%。

▲图源:邮储银行财报

这或许说明,邮储银行的正常类贷款中,有更多的款项出现了违约或降级的风险,但整体上升幅度较小。

实际上,上文提及邮储银行信用减值损失走高,也或多或少反映出该行资产质量承压的状态。

资金安全方面,截至2024年末,邮储银行的拨备覆盖率286.15%,位列国有六大行第二,风险递补能力较强。

不过,本期邮储银行的拨备覆盖率较2023年年末减少61个基点,降幅在国有六大行拔得头筹,说明其通过调节拨备来支撑利润增速的强度要高于同业。

综上,在长成十八岁的大小伙子后,邮储银行站到了人生的“十字路上”:更大体量,更多考验;是起点,也是拐点。

面向未来,邮储银行能否如董事长郑国雨年在报致辞中寄语的那般:“十八岁的邮储,前景可期、大有可为”,仍有待观察。