砸出“黄金坑”之后,探讨一下ETF抄底思路

文/二马小姐

因为众所周知的原因,最近的市场情绪,好像除了黄金以外,其他相对平平。

不过这种时候,经过一轮像样的调整,倒是觉得可以物色一些调整像样的ETF了。

对于大环境,最近有这么几个思考:

一是国际环境即使看起来一团乱麻,一时半会难有定论或是解决方案,但对A股或港股市场冲击最大的阶段,可能即将接近尾声了。

二是世界贸易千丝万缕的关系虽然无法完全厘清,但以我们的经济体量,还是能找到一些和外贸相关度低一些的,确定性更强一些的投资方向。

三是,全球投资者的天平可能也正在“再平衡”,各个市场横向比较的话,我们的稳定性最近还是不错的,也不用妄自菲薄。

四是,唯一可以确定的,世界已经回不到过去,只能向前看,人类的韧性和适应能力可能比我们想象的要强。

那么,这时候,哪些方向更契合新环境? 提出一些思考,不一定对,大家可以一起讨论一下。

直接受益于世界动荡的资产:

黄金,国防军工

第一类,可以称之为直接受益于世界动荡的投资方向。

黄金肯定是受益于此的。黄金经常被定义为“恐慌指标”。加上现在黄金需求还由多重因素的推动,金价持续上涨并不奇怪。但负面因素可能是,短期涨太快了,各路投机/短线资金都参与进来了,短期有些过热。

其次,可能国防军工,粮食安全这两个主题,也是明显受益于世界动荡的。同时,像国防军工这种行业,和外贸的关联度非常弱,历来在股市表现比较好的时候是不缺席的。

比如我们看国防军工ETF(512810)历年的收益情况。这只ETF是市场上最早成立的2只国防军工ETF之一,成立于2016年。

2019-2021三年牛市期间,国防军工ETF(512810)涨幅分别为25.39%,77.34%,25.08%。而2022-2023公募基金普遍亏损的这两年,跌幅基本是股票方向基金的平均水平左右。

国防军工行业今年有几个主要看点:

一是调整比较充分,市场对国防军工的悲观预期已经相当充分。

二是今年“十四五”规划的订单和业绩还是比较值得期待一下的,未来“十五五”计划也会逐步明朗。

三是并购预期,部分国防军工央国企开启重组整合,股权激励。另外公告将实施增持、回购的公司也不少,可能也会成为助推。

四是自主可控程度比较高,供应链受外部冲击比较小。同时,国防军工的科技含量非常高,往往最尖端科技的需求首先来自于军工领域,细分领域诸多精彩,比如航空航天,无人装备、军事智能化、卫星互联网等等。

当然,这个领域主要的问题可能是透明度低一些,所以相对来说,类似国防军工ETF(512810)是比较合理的方式,也很适合波段玩家。

这只ETF跟踪的是中证军工指数(现在市场上军工行业ETF基本都跟踪这只指数),前十大成份股包括中国船舶,光启技术,中航光电,航发动力,中国重工,中航沈飞,中航西飞,中国长城,中航机载,中国动力。

图:中证军工指数前十大成分股

来自wind,截至2025年4月26日

港股有关的资产:

互联网、高股息行业

港股市场现在是风起云涌之地,国际资金和南下资金的交汇地。

现在美股的问题是,前几年纳斯达克已经积累了很大的涨幅,美股尤其科技股即使跌到现在,也并不便宜。同时美国的债务体量巨大,关税问题造成的不确定性,通胀隐忧,这些都可能促使国际资金流出。最近美元指数的下跌也是一种印证。

这种情况下,国际资金正在多元化自己的投资组合,港股市场对这些资金来说是不错的选项,至少横向比较来看,港股的估值非常有吸引力。

这里面,互联网以及一些新兴领域仍然是“群众基础”最好的领域之一,国际资金和南下资金都比较青睐。其次可能是高股息资产,长线机构资金的爱。

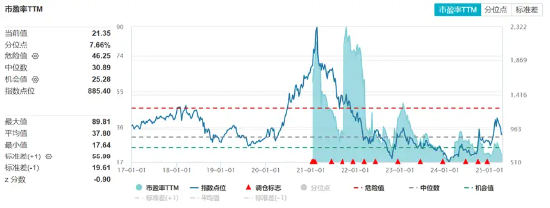

比如港股互联网ETF(513770),最近调整了已经超过20%,估值分位数又跌到了7.66%。目前指数成分股平均市盈率TTM回到了21倍左右。

图:中证港股通互联网指数市盈率TTM

图:港股互联网ETF走势图

港股互联网ETF(513770)所跟踪的中证港股通互联网指数,和恒生科技是有点类似的,但更聚焦于港股互联网龙头,为此年初那波启动行情(2025.1.14-3.31),中证港股通互联网指数(+33.97%)是跑赢恒生科技(+27.78%)的。

值得一提的是,港股互联网ETF(513770)是支持日内T+0交易的,不受QDII额度限制。场外也有联接基金(A类 017125;C类 017126)。

图:中证港股通互联网指数前十大重仓股

另外,港股中还有一些高股息特征明显的ETF也可以关注,以前聊过不少,就不展开了。

防御型行业:

银行、红利资产

外界比较动荡的时候,防御型行业是避险资金比较青睐的。以前医药是非常好的防御行业,现在可能是银行,或者红利资产。

这也就解释了最近成长风格基金在下跌的时候,银行ETF(512800)却比较坚挺,甚至还创出了新高。

图:银行ETF(512800)走势图

按照wind的数据,目前中证银行指数的股息率大概在6%左右,远远高于10年期国债收益率。在银行经营稳健的前提下,确实是吸引力不错的。

这类ETF,在市场热火朝天的时候往往表现平平,但在市场动荡的时候很受资金喜爱。总体上,即使去年已经上涨很多,但银行ETF这类基金,还远未到泡沫的时候。场外投资者可以关注下银行ETF的联接基金(A类240019;C类006697)。

另外,不得不提一下,在低利率环境下,成长行业如果调整充分,估值合理,仍然有很大的吸引力。现在市场上放眼望去,科技相关ETF很多已调整20%,这里面也是有挖掘空间的。

总而言之,别人恐惧我贪婪,不妨好好凝视一下“黄金坑的深渊”!

风险提示:国防军工ETF被动跟踪中证军工指数,该指数基日为2004.12.31,发布于2013.12.26,2020-2024年分年度历史收益分别为:67.91%、14.28%、-25.74%、-11.02%、8.2%;银行ETF被动跟踪中证银行指数,该指数基日为2004.12.31,发布于2013.7.15,近5个完整年度涨跌幅为:2024年,34.71%;2023年,-7.27%;2022年,-8.78%;2021年,-4.41%;2020年,-4.23%;港股互联网ETF被动跟踪中证港股通互联网指数,该指数基日为2016.12.30,发布于2021.1.11,近5个完整年度的涨跌幅分别为:2020年,109.31%;2021年,-36.61%;2022年,-23.01%;2023年,-24.74%;2024年,23.04%。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的国防军工ETF、银行ETF及其联接基金的风险等级为R3-中风险,适宜平衡型(C3)及以上投资者,港股互联网ETF及其联接基金的风险等级为R4-中高风险,适宜积极型(C4)及以上的投资者,适当性匹配意见请以销售机构为准。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金的过往业绩并不代表其未来表现,基金投资有风险,基金投资须谨慎。

责任编辑:杨赐

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.

Most Discussed

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10