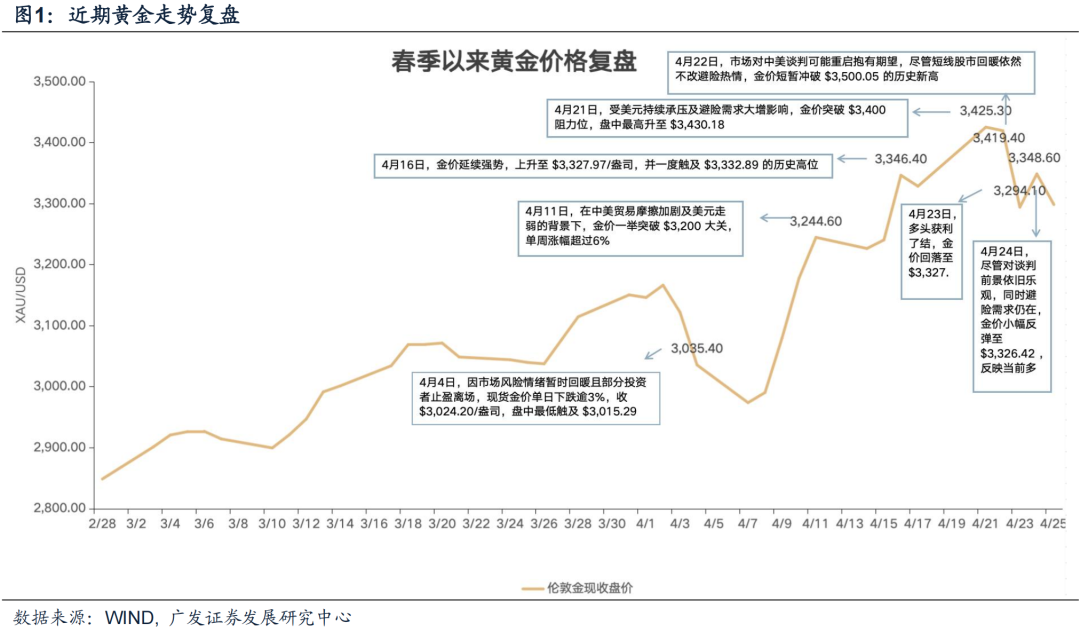

智通财经APP获悉,广发证券发布研报称,2025年4月关税政策落地后,黄金价格冲高回落近期呈剧烈波动态势。整体来看,本轮大涨主要受中美关税紧张升级、美元承压与美联储政策预期转向谨慎,以及全球避险情绪高企所驱动。中长期维度来看,维持黄金结构性牛市的判断,其突破历史峰值的估值重构动能仍具持续性。但就短期交易层面而言,当前价格虽已回落但仍有进一步下滑可能性:技术面超买,COMEX黄金投机净多头占比突破阈值区间,市场情绪过热特征显著。基于均值回归规律,黄金通过月线级别的价格修正完成流动性溢价再平衡,这也是此前短期驱动因素被过度透支后必要回归过程。

广发证券主要观点如下:

2025年4月关税政策落地后,黄金价格冲高回落近期呈剧烈波动态势。整体来看,本轮大涨主要受中美关税紧张升级、美元承压与美联储政策预期转向谨慎,以及全球避险情绪高企所驱动。底层逻辑上:

1. 长期支撑要素是避险需求,关税、地缘不稳定都会支撑金价。

2. 美国例外论告一段落后美股走熊,使得欧美系资金对黄金有强烈的资产配置需求,某些意义上说黄金是本轮美股下跌最大受益者。

3. 宏观叙事上称之为美元信用崩塌,结构性是美元贬值(黄金是除比特币外唯一能够从美元贬值中受益的主要资产)。央行购金也是此原因的具象化体现。

TIPS定价框架为何失效?

黄金可以近似看作长久期的通胀保值零息债券,而实际利率水平则构成其持有的隐性成本。但从走势来看:2022年左右开始相关性减弱。可能的原因:市场避险需求主导黄金定价、美元信用体系重构、央行购金行为改变供需结构、ETF资金流重塑市场结构等。

央行购金&黄金ETF增持:

对于央行来说,黄金是美元的替代品,地缘政治因素正在驱动定价。黄金是“逆全球化”、“去美元化”的直接受益标的。对于全球市场来说,弱美股、弱美元的担忧驱动黄金上涨是本轮全球ETF增持的直接原因。

黄金资产价格重构与后续展望:

1.黄金的定价逻辑很可能正在改变:黄金体系不再是美元体系的附庸,而是逐渐成为与美元分庭抗礼、甚至取而代之的存在。

2.真正的资产价格重估信号,既不在人民币兑美元,也不在利率路径,而在黄金——人民币黄金价格,才是中国真正的货币锚。

3.人民币金价当下更接近“上海主导”而非原来“美元金价与汇率”三角换算结果。

中长期维度来看,维持黄金结构性牛市的判断,其突破历史峰值的估值重构动能仍具持续性。但就短期交易层面而言,当前价格虽已回落但仍有进一步下滑可能性:技术面超买,COMEX黄金投机净多头占比突破阈值区间,市场情绪过热特征显著。基于均值回归规律,黄金通过月线级别的价格修正完成流动性溢价再平衡,这也是此前短期驱动因素被过度透支后必要回归过程。

风险提示:各方关税谈判仍有较大不确定性,其他经济体对中国贸易政策可能发生变化;美国及其他海外经济体需求进一步恶化;国内经济增长及稳增长政策不及预期。