期货早高峰-音频版

女声普通话版 下载mp3

宏观要闻

1. 广期所公告,修改并发布实施《广州期货交易所套期保值管理办法》。此次修改主要涉及三个方面。一是新增按品种模式申请套期保值持仓额度,并明确额度申请方式。二是延长一般月份套期保值持仓额度的申请时间。三是强化套期保值交易监管。

2. 欧盟外交官周二表示,欧盟贸易部长将于周三举行临时视频会议,讨论欧盟应如何回应美国即将征收的钢铁和铝关税。

3. 也门胡塞武装组织领导人在电视讲话中表示,如果以色列恢复对加沙的攻击且不遵守停火协议,该组织将准备对以色列发动袭击。以色列总理内塔尼亚胡表示,如果哈马斯在周六中午之前不归还我们的人质,停火协议将结束,军队将恢复激烈战斗,直至哈马斯最终被击败。哈马斯重申对加沙停火协议的承诺,并指责以色列承担“复杂情况和人质交换延误”的责任。

4. 美联储哈玛克表示,维持利率稳定一段时间可能是适宜的,最好花时间评估关税产生的任何影响。耐心的利率政策将为美联储提供评估经济状况的时间。美联储已做好充分准备以应对经济变化。

5.美联储主席鲍威尔重申无需急于降息。美联储的框架评估将不会关注通胀目标,通胀目标仍将保持在2%。如果经济持续强劲且通胀未向2%靠拢,则可以在更长时间内维持政策的谨慎。如果劳动力市场意外走弱或通胀降幅超出预期,政策可以适度放松。

6. 乌克兰总统泽连斯基在接受媒体采访时表示,乌方计划利用已控制的俄罗斯库尔斯克州的部分地区交换部分被俄方控制的己方领土。

7. 美国总统特朗普在白宫与约旦国王阿卜杜拉二世举行双边会议。特朗普表示,美国不需要“购买”加沙,将以“美国的权力”接管加沙,妥善管理该地区。

全球期货市场异动

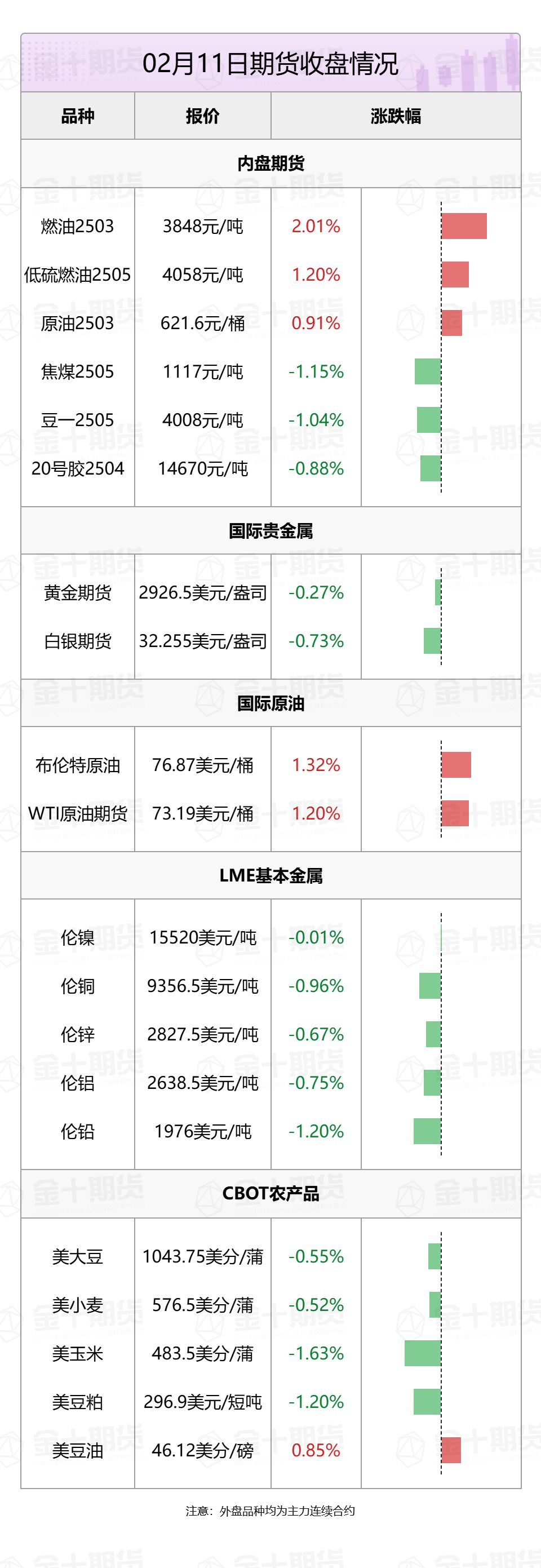

1. 国内商品期货夜盘收盘涨跌不一,能源化工品涨跌互现,燃油涨2.01%,低硫燃料油涨1.2%。黑色系全线下跌,焦煤跌1.15%。农产品表现分化,豆一跌1.04%。基本金属多数收跌,沪镍跌0.7%,沪铜跌0.65%,沪铅跌0.5%,不锈钢跌0.49%,氧化铝跌0.4%。沪金涨0.01%,沪银跌0.78%。

2.伦敦基本金属多数收跌,LME期铜跌0.96%报9356.5美元/吨,LME期锌跌0.67%报2827.5美元/吨,LME期镍跌0.01%报15520美元/吨,LME期铝跌0.75%报2638.5美元/吨,LME期锡涨0.39%报31265美元/吨,LME期铅跌1.2%报1976美元/吨。

3. 国际贵金属期货普遍收跌,COMEX黄金期货跌0.27%报2926.5美元/盎司,COMEX白银期货跌0.73%报32.255美元/盎司。

4. 国际油价全线上涨,美油3月合约涨1.2%,报73.19美元/桶。布油4月合约涨1.32%,报76.87美元/桶。

5. 芝加哥期货交易所(CBOT)农产品期货主力合约全线收跌,大豆期货跌0.55%报1043.75美分/蒲式耳;玉米期货跌1.63%报483.5美分/蒲式耳,小麦期货跌0.52%报576.5美分/蒲式耳。

黑色系热点资讯

1. 据外媒报道,随着热带低压向西澳大利亚海岸移动,铁矿石关键出口港口黑德兰港已开始清理船只,这是今年该地区一系列与风暴相关的干扰中的最新一起。

2. 卫星数据显示,2024年2月3日-2月9日期间,澳大利亚、巴西七个主要港口铁矿石库存总量1305.3万吨,环比下降39.0万吨,库存小幅去库,目前库存绝对量略处于年初以来的次高位。

3. 2月11日中国47港进口铁矿石库存总量15846.54万吨,较节前(1月27日)增加118.25万吨,较上周四下降156.14万吨。

4. 2月河钢75B硅铁招标数量1460吨,上轮招标数量2183吨,较上轮减少723吨。其中舞阳新宽厚100(-500)吨,邯钢400(-100)吨,唐钢新区700(-634)吨,承钢100(-350)吨,石钢特殊钢100(-33)吨,张宣高科60(+60)吨,投标截止时间:2025-2-12 10:00。

5. 大商所公告,自2025年2月14日交易时(即2月13日夜盘交易小节时)起,对焦煤期货品种手续费费率进行调整:投机日内交易的手续费费率从万分之三降低到万分之一,投机非日内交易的手续费费率保持不变,仍为万分之一。套保交易的手续费费率在调整前后均保持为万分之零点五。

6. 特朗普关于钢铁和铝关税的行政命令文本显示,新税率将于3月12日起生效。

农产品热点资讯

1. 监测显示,截至2月7日,国内三大油脂商业库存总量196万吨,周环比上升8万吨,月环比上升9万吨,同比上升10万吨。其中豆油商业库存88万吨,周环比下降1万吨,月环比下降2万吨,同比下降7万吨;菜籽油商业库存61万吨,周环比上升8万吨,月环比上升15万吨,同比上升22万吨;棕榈油商业库存47万吨,周环比上升1万吨,月环比下降4万吨,同比下降17万吨。

2. 马托格罗索州农业经济研究所(IMEA)公布,马托格罗索州2月3-7日当周大豆压榨利润为774.76雷亚尔/吨,此前一周为784.12雷亚尔/吨。当周,该州豆粕价格为1805.77雷亚尔/吨,豆油价格为5972.50雷亚尔/吨。

3. 农业农村部发布2月中国农产品供需形势分析:本月对中国大豆供需形势预测与上月基本保持一致。国内方面,受节后豆粕、豆油价格走强影响,压榨利润好转,产业链各环节加快开工,贸易商、加工企业积极入市,短期价格走强。国际方面,巴西大豆预计丰产,全球大豆供应宽松,预计短期内价格将受南美天气和美国贸易政策影响震荡运行。

4. 据国家发改委数据,截至2月5日,全国生猪出场价格为16.43元/公斤,较1月22日上升1.17%;主要批发市场玉米价格为2.14元/公斤,较1月22日上涨0.94%;猪粮比价为7.68,较1月22日上涨1.26%。

5. AgResource Brasil周二表示,2024/2025年度巴西大豆产量预计将达到创纪录的1.7228亿吨,较此前预计的1.7207亿吨略有上调。

6. 咨询公司Patria AgroNegocios:巴西2024/2025年大豆产量预计为1.6587亿吨,较此前预估的1.6794亿吨有所下降。巴西2024/2025年玉米总产量预计为1.2503亿吨,而之前的预测为1.2983亿吨。

7. 据欧盟委员会,截至2月9日,欧盟2024/25年度大豆进口量为836万吨,而去年为757万吨。 欧盟2024/25年棕榈油进口量为173万吨,而去年为218万吨。

8.美国农业部将阿根廷2024/2025年度大豆产量预期从此前的5200万吨下调至4900万吨,市场预期为5049万吨;将巴西2024/2025年度大豆产量预期维持1.69亿吨,市场预期为1.6964亿吨。将阿根廷2024/2025年度玉米产量预期从此前的5100万吨下调至5000万吨,市场预期为4950万吨;将巴西2024/2025年度玉米产量预期从此前的1.27亿吨下调至1.26亿吨,市场预期为1.2674亿吨。

9. 美国农业部供需报告显示,2024/25年度全球大豆的供需预测包括产量减少、用量增加和期末库存减少。阿根廷和巴拉圭的产量因1月持续的高温和干燥天气而减少。巴西大豆产量维持在1.69亿吨不变。中西部的有利天气正在提升大豆前景,但南部的干燥天气加速了大豆的生长,以牺牲产量为代价。全球大豆压榨量因巴西压榨量增加而上调。由于大豆出口几乎没有变化,全球期末库存因阿根廷库存的减少而下调400万吨,至1.243亿吨。

10. 巴西全国谷物出口商协会(ANEC)数据显示,巴西2月大豆出口量预计为1010万吨,高于上周预测的977万吨;豆粕出口量预计为193万吨,高于上周预测的152万吨

能源化工热点资讯

1. 据卓创资讯,如果PTA加工费维持在250-300元/吨数月,将大概率导致部分缺乏PX配套的PTA装置减产、检修。同时PTA低加工费将导致部分落后PTA产能被淘汰,在低加工费背景之下,落后PTA产能没有重启可能性。PTA低加工费格局短期导致计划外检修、减产增多,中长期加速PTA落后产能淘汰,2024年共计剔除国内落后PTA产能432.5万吨,2025年可能剔除国内落后PTA产能360万吨。

2. 乘联分会数据显示,2025年1月全国乘用车市场零售179.4万辆,同比下降12.1%,环比下降31.9%。1月零售处于历史低位,环比增速降幅31.9%也是仅次于2023年1月的41%降幅。1月新能源乘用车批发销量达到88.9万辆,同比增长27.1%,环比下降41.2%。1月新能源乘用车零售销量达到74.4万辆,同比增长10.5%,环比下降42.9%。

3. 为应对美国制裁,伊朗警告要关闭石油运输要道。

金属热点资讯

1. 高盛预测,美国中西部铝价溢价将升至每磅50美分(合每吨1036美元),而2025年1月的平均溢价为每磅24美分(合每吨529美元)。高盛表示,他们的基准预测包括,到2025年底,美国对铜进口征收10%关税的可能性为70%。

2. 上海黄金交易所发布通知,自2025年2月12日(星期三)收盘清算时起,Au(T+D)、mAu(T+D)、Au(T+N1)、Au(T+N2)、NYAuTN06、NYAuTN12等合约的保证金水平从10%调整为11%,下一交易日起涨跌幅度限制从9%调整为10%;CAu99.99合约保证金每手65000元调整至每手70000元。

3. 电池巨头宁德时代(CATL)正在恢复位于江西省的锂辉石矿的生产?近日,瑞银(UBS)在一份报告中发布的消息引发广泛关注。2月10日,上证报记者实地探访发现,宁德时代位于江西省奉新县上富镇和宜丰县花桥乡交界处的选矿厂(枧下窝奉新资源选矿厂)有不少货车出入,但在枧下窝锂云母矿矿区尚未发现生产迹象。

夸夸“期”谈——品种交易逻辑大揭秘!

1. 油价有所反弹,但库存数据或再度令油价承压运行?

光大期货分析指出,数据显示俄罗斯1月石油产量进一步下降至896.2万桶/日,低于OPEC+所设置的配额水平,与此同时,塔斯社近期报道俄罗斯反垄断部门或将对大型原油生产商实施为其一个月的汽油出口禁令,上述因素在美国对俄罗斯、伊朗原油进行制裁的背景下从供应端给予了油价一定短期支撑。不过,考虑到原油需求前景因潜在的国际贸易摩擦而存在相对较强的不确定性,再加上周一公布的一项初步调查结果显示上周美国原油、汽油库存再度增加,因此国际油价反弹力度或相对有限,交易者追多需谨慎。

2. 锰硅期货触及跌停,市场可能对锰矿供需存在误判?

中信期货分析指出,目前来看,硅锰盘面的两股定价力量,产业资金和投机资金对基本面的研判可能都相对片面。由于锰系供需矛盾集中于锰矿而非硅锰,产业资金容易对前期极端上涨感到困惑。然而,聚焦于锰矿供需矛盾的投机资金,可能对锰矿供需都存在误判。首先“2月加蓬供应减半”这一预期不靠谱,目前不存在任何实质性的物理因素限制加蓬锰矿发运;其次,节前锰矿去库幅度、速度均为过去五年之最,但进一步拆分去库的原因,会发现很大部分由合金厂补库贡献。后续来看,关键还是硅锰能不能继续复产或者至少不减产。

近日重要期货数据和事件一览

1. 2月12日待定,欧佩克公布月度原油市场报告。

2. 2月12日21:30,美国1月未季调CPI年率、核心CPI年率。

3. 2月13日17:00,IEA公布月度原油市场报告。

4. 2月14日21:30,美国1月零售销售月率。