SailPoint于2025年2月12日向美国SEC披露招股书,预计将在2月13日登陆纳斯达克市场,股票代码为SAIL,承销商包括摩根士丹利、高盛、摩根大通、美银、巴克莱等19家投行。

公司原计划发行5000万股,发行价21~23美元,已经比早先的拟议价格调升了10%。而彭博据知情人士消息称,其IPO收到的潜在投资者订单超过20倍,最终以上限定价发行了6000万股,募资13.8亿美元,估值达128亿美元。

SailPoint是一家为企业提供身份管理软件的公司,主要为企业提供涵盖多种部署选项的身份安全解决方案,包括基于Atlas统一平台构建的SaaS云解决方案Identity Security Cloud,以及客户托管的身份安全解决方案IdentityIQ。

截至2024年10月31日,公司的年度经常性收入(ARR)达8.13亿美元,同比增长30%。截至2025年1月31日,公司预期ARR为8.75亿美元至8.77亿美元,SaaS ARR为5.38亿美元至5.4亿美元。

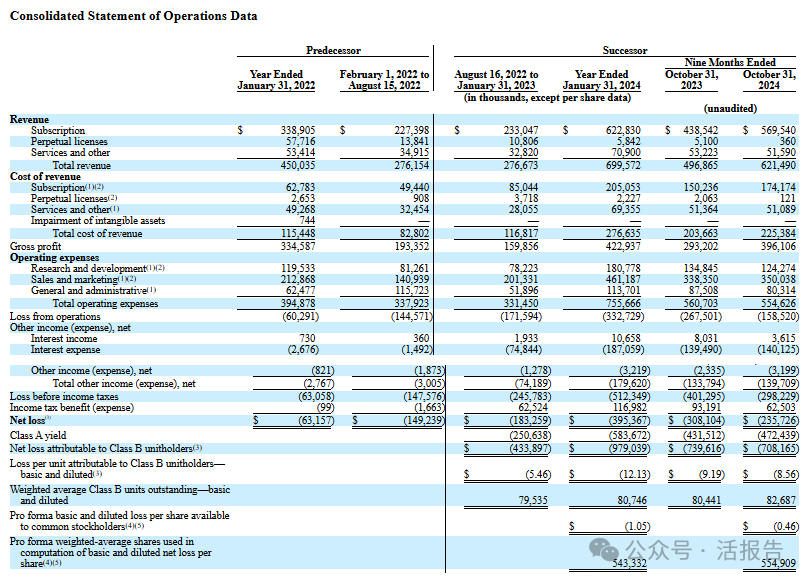

财务业绩

截至1月31日的2023、2024财年及截至10月31日的2025财年前9个月,公司营收分别为2.33亿、6.23亿及5.7亿美元,相应净利润分别为-1.83亿、-3.95亿及-2.36亿美元。

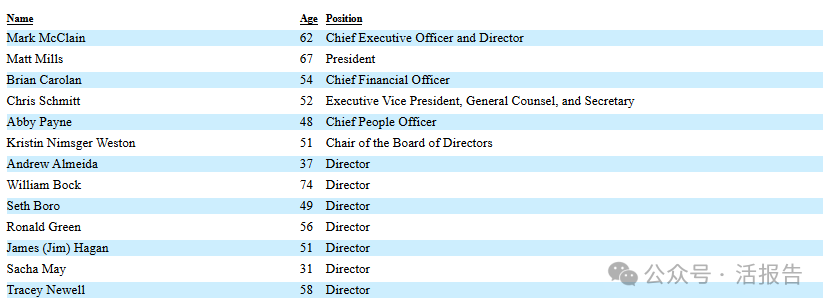

董事高管

主要股东

IPO前,Thoma Bravo为公司的控股股东,持股比例达96.8%;公司管理层合计持股约1.4%。公司的前身Sailpoint Technologies曾于2017年11月在纽交所上市,后于2022年8月被Thoma Bravo以69亿美元私有化收购。

Thoma Bravo是全球最大的软件投资者之一,截至2024年6月30日,Thoma Bravo管理的资产规模达1600亿美元。

文章来源:活报告公众号