投资者开始担心美股涨幅中存在的泡沫。

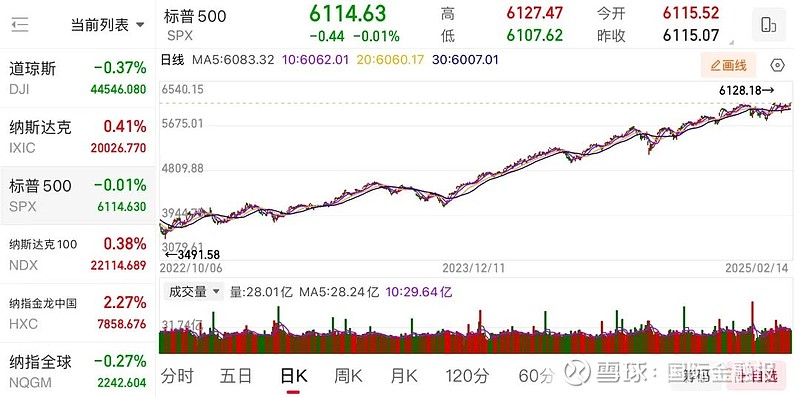

在近两年的牛市中,强劲的经济增长推动标普500指数屡创新高。2025年初至今,尽管美股有所波动,但整体仍呈上涨态势。

不过现在,投资人开始担心,一些市场的涨幅已超过评估基本价值的传统指标,展现出市场泡沫的迹象。

本轮美股牛市自2022年10月12日开始持续至今,标普500累计涨幅近62%,并创下了多次收盘纪录。

2025年初至今,美股有所波动,但整体仍呈上涨态势,截至2025年2月5日,标普500指数比年初上涨超3%。

过去一周,三大股指也均录得涨幅。

如今,标准普尔500指数的周期性调整市盈率(CAPE)接近历史高位。2024年12月,标准普尔500指数CAPE比率就达到了37.9,远高于其长期平均水平17.6。值得注意的是,这一指标只有在互联网泡沫时期和2021年才超过了这一水平。接近历史高位的CAPE表明,美股市场估值可能处于过热区域。

道琼斯还报道称,贸易战和中国公司DeepSeek挑战AI热潮的疑虑没有浇熄市场热情,反而导致Meme股(注:在金融领域指因社会情绪高涨而获得病毒式流行的股票)行情卷土重来,选择权交易火热。这让一些交易人士备感紧张,因为这些投机炒作行为增加,可能导致市场失衡,有时意味着大幅回调将来临。

这样的情况已经引发华尔街的警觉。

Principal资产管理公司首席全球策略师夏哈表示:“泡沫迹象已存在一段时间。现在市场很容易受到失望情绪冲击。”

美国银行则警告称,美国成长型股票存在泡沫。该银行表示,随着投资者继续涌入成长型股票(有时是被动的),市场已开始出现类似于“Nifty Fifty”(注:Nifty Fifty指上世纪六七十年代在纽约证券交易所交易的50只备受追捧的大盘股)和“互联网泡沫”时代的情况。尽管股市短期内仍可能上涨,但那些著名的泡沫时期之后的结果表明,麻烦可能即将到来。

这一论点是基于市场的集中度。在美国,标准普尔500指数中最大的五只股票目前占这一指数的26.4%。而标普500指数中“新经济”股的市值也占该指数总市值的一半以上,创历史新高。

美银分析师表示,市场变得如此集中的部分原因是被动投资,即投资者不加区别地将资金投入指数。

目前,被动型基金以54%的市场份额占据主导地位。被动忽视估值和基本面意味着创新带来巨大好处,但在萧条周期中的风险也很大。

美国银行投资和ETF策略师贾里德·伍达德 (Jared Woodard)在2月11日的报告中写道:“势头逆转正变得异常剧烈。‘新经济’下跌幅度超过50%可能会拖累整个指数下跌40%。”

近几个月,其他华尔街主要银行策略师的观点也基本一致。

摩根士丹利(Morgan Stanley)的迈克·威尔逊(Mike Wilson)在去年12月表示,标普500指数未来十年的回报率将“持平”。高盛(Goldman Sachs)的大卫·科斯汀(David Kostin)表示,该指数未来10年的平均年回报率为3%。

记者 袁源

文字编辑 王哲希

版面编辑 孙霄

—— / 好文推荐 / ——

思问2025年达沃斯论坛

万科格局生变

“食醋第一股”董事长辞职

“飞天茅台已没那么高利润”

公募行业节前“换血”忙

我国首个新能源车险指导意见出台

点亮“在看”,你最好看! (*╯3╰)