登录新浪财经APP 搜索【信披】查看更多考评等级

3 月 3 日,毓恬冠佳(301173)正式在深交所创业板挂牌上市。当日,其股价表现十分亮眼,开盘价便高达 80 元 / 股,较发行价 28.33 元 / 股大幅高开 182.39% 。截至北京商报记者发稿时,毓恬冠佳股价涨幅仍维持在 172.7%,每股报价 77.26 元。作为一家以汽车天窗为核心产品的汽车运动部件制造商,毓恬冠佳此番成功上市,无疑在资本市场引发了广泛关注 。

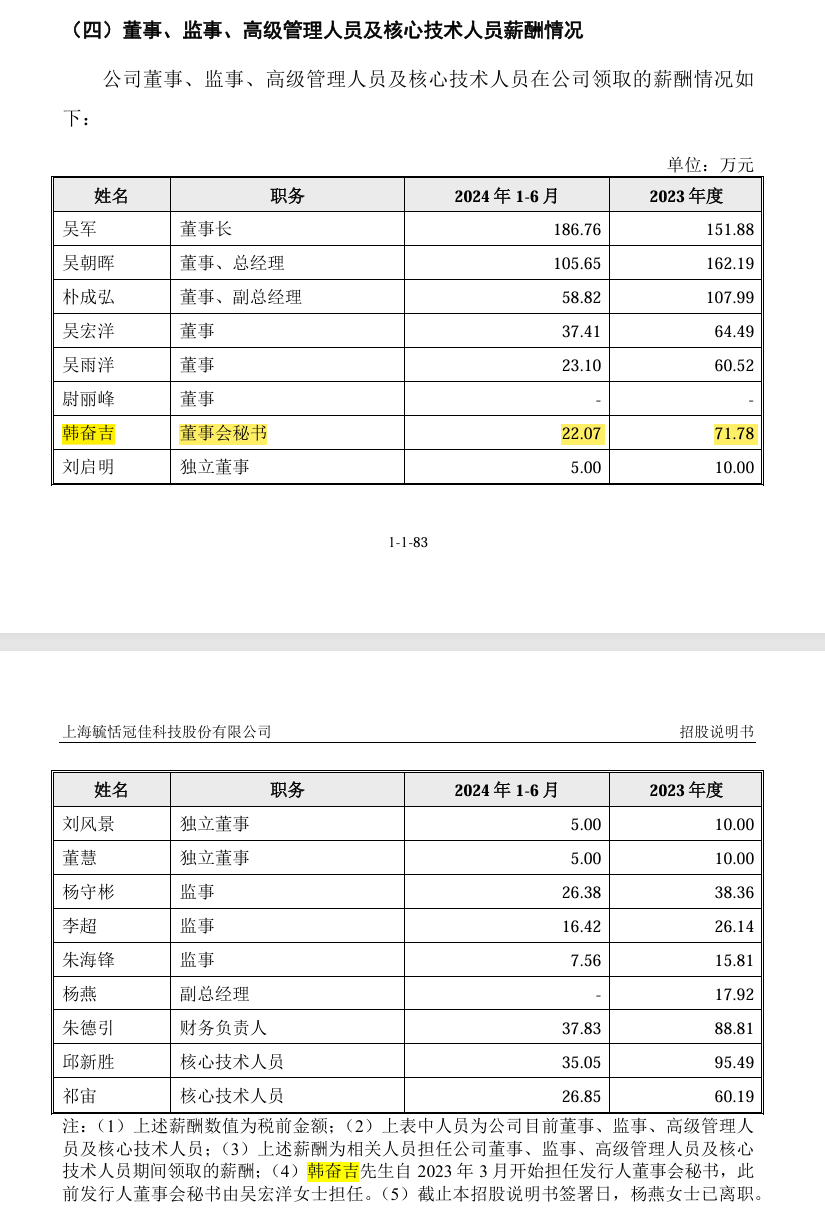

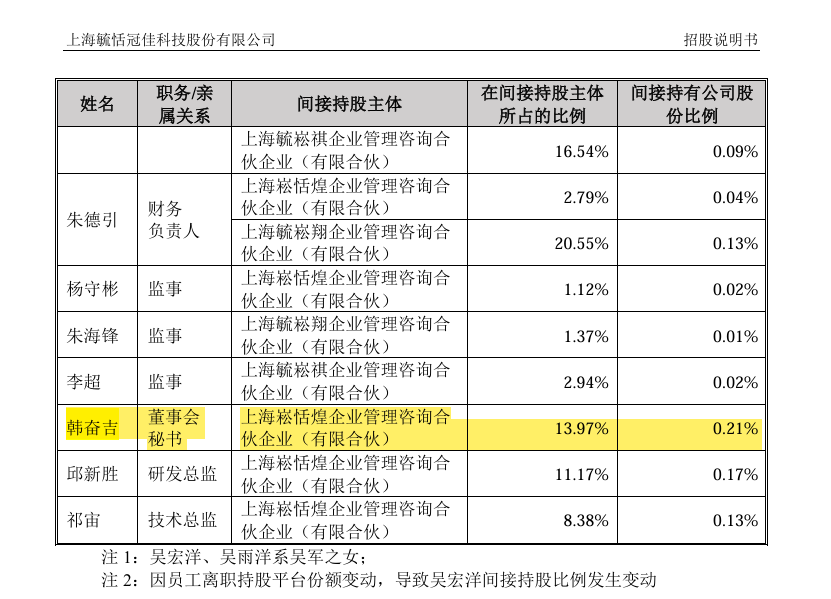

韩奋吉先生,1993 年生,中国国籍,无境外永久居留权,硕士研究生学历,英国特许注册会计师(ACCA)。工作经历:2018年6月至2022年6月,任广发证券股份有限公司投资银行部副总裁;2022年7月2023年3月,任上海毓恬冠佳科技股份有限公司证券事务部经理;2023年 3月至今,任上海毓恬冠佳科技股份有限公司董事会秘书、证券事务负责人。

董事会秘书韩奋吉先生(图片来源全景网p5w.net)

韩奋吉2023年成为公司董秘,年薪71.78万元,持股比例约为0.21%,毓恬冠佳(301173)63亿元,董秘持有股票市值约为1323万元!

每股发行价格:28.33 元

发行日期:2025年2月20日

拟上市的证券交易所和板块:深圳证券交易所创业板

发行后总股本:8,783.4772 万股

保荐人(主承销商):国泰君安证券股份有限公司

招股说明书签署日期:2025年2月26日

募集资金总额: 62,209.00万元

募集资金净额: 55,351.87万元

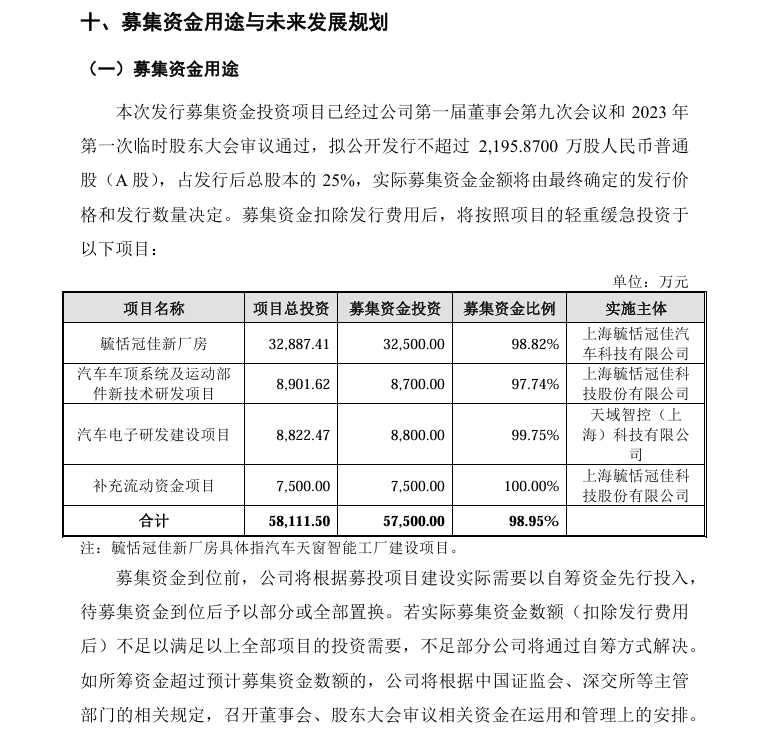

募集资金投资项目:

毓恬冠佳新厂房

汽车车顶系统及运动部件新技术研发项目

汽车电子研发建设项目

补充流动资金项目

发行费用概算:

本次预计发行费用总额(不含增值税)明细为:

1、国泰君安证券股份有限公司保荐及承销费用:

(1)保荐费用:100.00万元;

(2)承销费用:4,354.63万元;

2、上会会计师事务所(特殊普通合伙)审计及验资费用:1,242.00万元;

3、上海市锦天城律师事务所律师费用:613.21万元;

4、用于本次发行的信息披露费用:528.30万元;

5、发行手续费及其他费用:18.99万元。

(本次发行各项费用均为不含增值税金额,前次披露的招股意向书中,发行手续费及其他费用为5.15万元,差异主要系本次发行的印花税费用,除前述调整外,发行费用不存在其他调整情况)

发行人基本情况

发行人名称:上海毓恬冠佳科技股份有限公司

注册资本:6,587.6072 万元

成立日期:2004 年 12 月 3 日

法定代表人:吴军

注册地址:上海青浦工业园区崧煌路 580 号

控股股东:上海玉素实业有限公司

主要生产经营地址:上海青浦工业园区

实际控制人:(此处你未给出相关信息,若需补充完整,可告知我后进行添加)

行业分类:汽车制造业(C36)

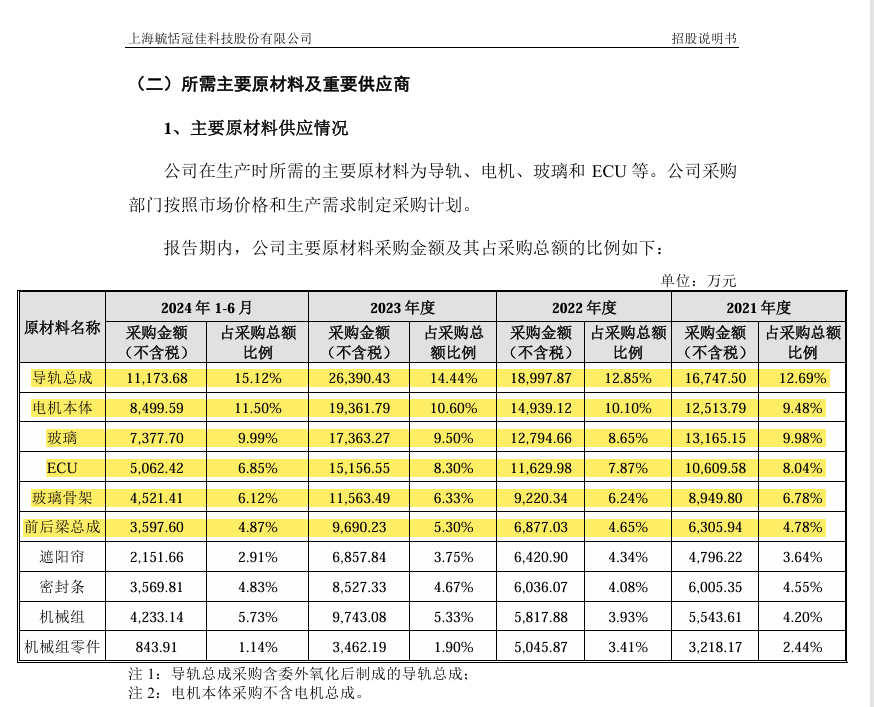

主要业务、主要产品或服务及其用途

公司是以汽车天窗为主要产品的汽车运动部件制造商,拥有汽车天窗设计、研发、生产一体能力,主要服务于在中国设立的国内外知名汽车厂商以及部分海外整车制造商,提供专业的、系统的各类汽车天窗以及其他汽车运动部件成套解决方案,是一家优秀的汽车零部件一级供应商。公司目前主要客户包括长安汽车、一汽集团、吉利汽车、广汽集团、上汽大众、长城汽车以及奇瑞汽车等国内知名整车厂。

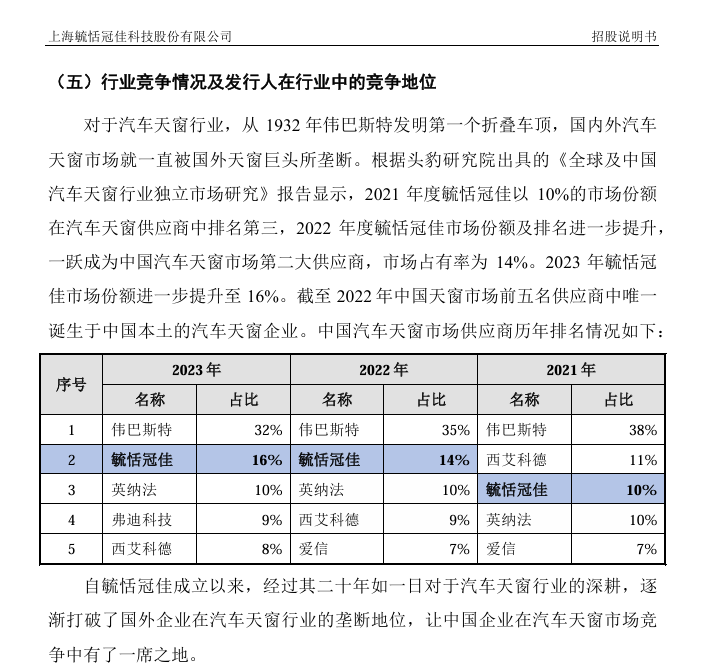

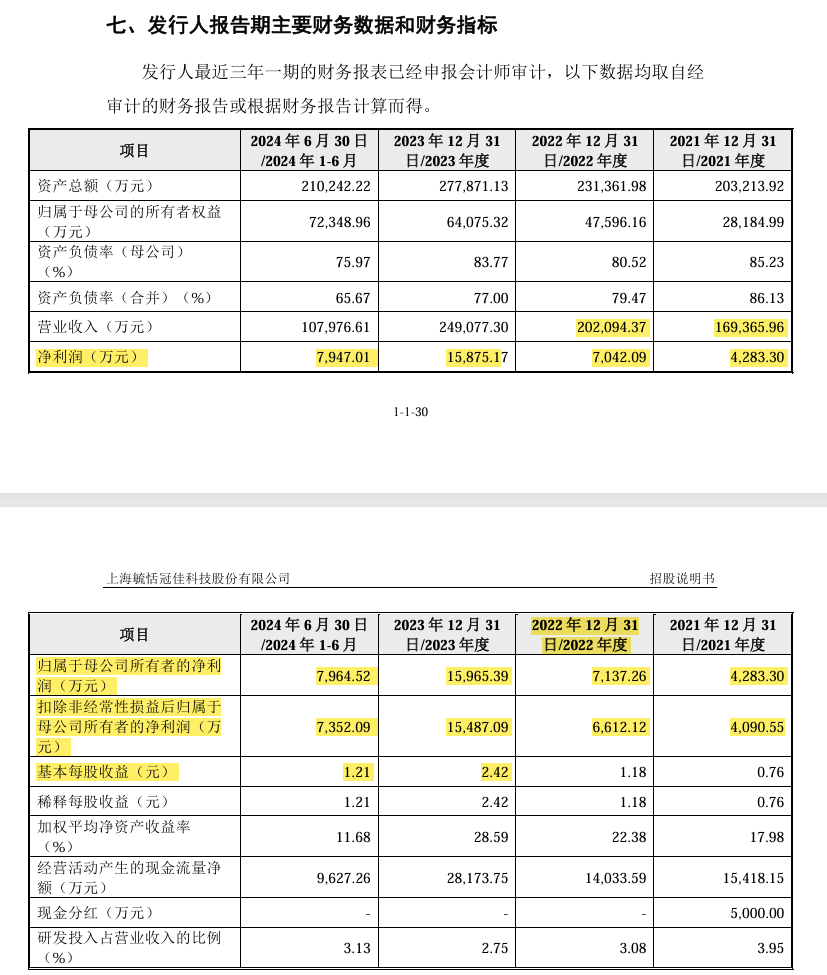

从1932年伟巴斯特发明第一个折叠车顶,国内外汽车天窗市场就一直被国外天窗巨头所垄断。公司自成立以来始终深耕汽车天窗领域,用近20年的不懈努力,根据国家相关产业政策指导,充分发挥公司的研发、客户、工艺、质量、服务以及人才等优势,以市场为导向,以效益为中心,依靠技术进步,不断壮大,逐步打破由外资垄断的国内天窗市场。2023 年度毓恬冠佳汽车天窗销量为231.10 万台,根据头豹研究院出具的《全球及中国汽车天窗行业独立市场研究》报告显示,2023年度毓恬冠佳已成为中国汽车天窗市场第二大供应商,市场占有率为16%,也是截至2022年中国天窗市场前五名供应商中唯一诞生于中国本土的汽车天窗企业。正是毓恬冠佳二十年如一日对于汽车天窗行业的深耕,才逐渐打破了国外企业在汽车天窗行业的垄断地位,让中国企业在汽车天窗市场竞争中有了一席之地。

未来毓恬冠佳将不断加大研发投入、加强技术创新、完善管理制度及运行机制,立足中国市场,继续努力提升公司在中国市场的市场份额,并不断加强海外市场的开拓,努力成为世界知名汽车天窗供应商。

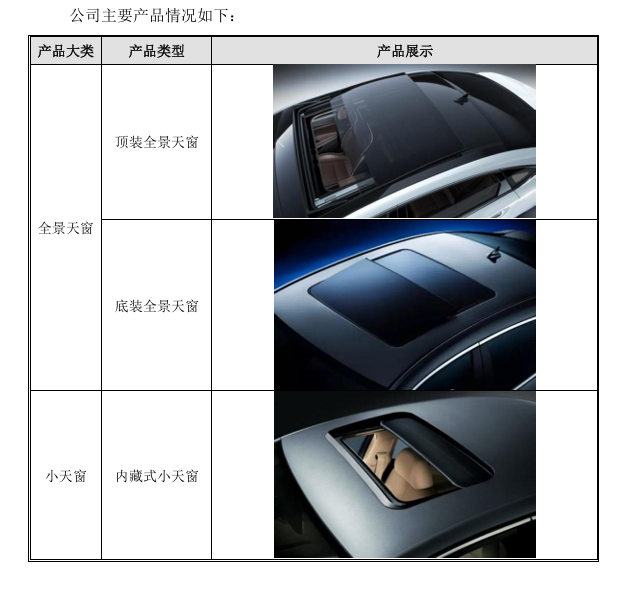

公司的主要产品包括全景天窗和小天窗。其中,全景天窗分为顶装全景天窗和底装全景天窗。顶装全景天窗是从车辆外部上方向车辆顶部进行天窗装配的产品,而底装全景天窗是从车辆室内部向车辆顶部进行天窗装配的产品。

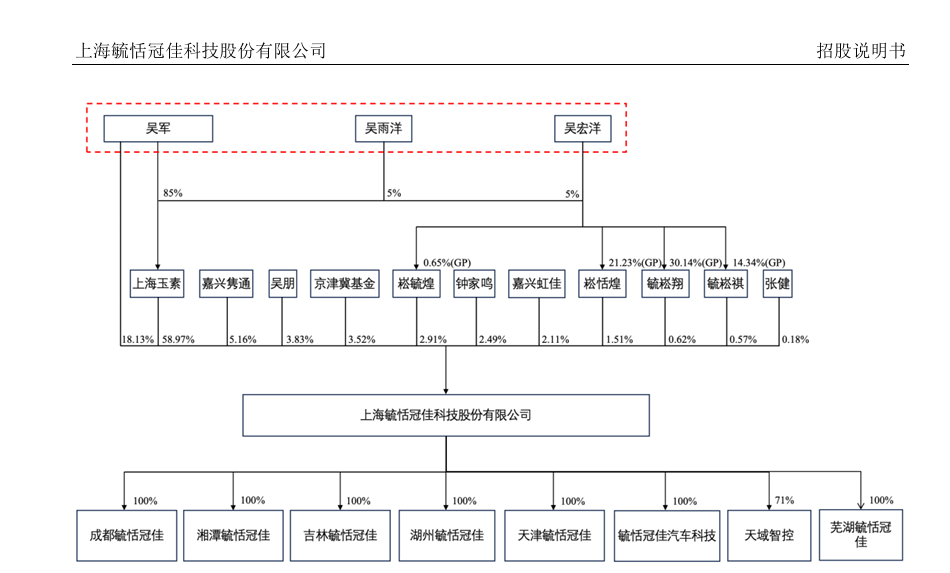

实际控制人

根据发行人现有的股份结构,吴军现直接持有发行人 1,194.2611 万股股份,占发行人总股份的18.13%;上海玉素现持有发行人 3,885.0000万股股份,占发行人总股份的 58.97%,吴军持有上海玉素 85.00%股权,为上海玉素的控股股东,通过上海玉素间接控制发行人 58.97%股份对应的表决权,吴军直接和间接控制发行人77.10%股份对应的表决权,为发行人的实际控制人。

吴宏洋、吴雨洋系吴军的女儿,其中,吴宏洋持有上海玉素 5.00%股权,通过上海玉素间接持有发行人 2.95%股份,同时吴宏洋为发行人员工持股平台崧毓煌、崧恬煌、毓崧翔、毓崧祺的执行事务合伙人,持有崧毓煌 0.65%合伙份额、持有崧恬煌 21.23%合伙份额、持有毓崧翔 30.14%合伙份额、持有毓崧祺 14.34%合伙份额,通过上海玉素、崧毓煌、崧恬煌、毓崧翔、毓崧祺间接持有发行人 3.56%股份,通过崧毓煌、崧恬煌、毓崧翔、毓崧祺控制发行人5.60%股份对应的表决权,且吴宏洋自2021年8月20日起开始担任公司董事,自2021年 8月 20日至 2023年 3月 18日期间担任公司董事会秘书。吴雨洋持有上海玉素 5%股权,通过上海玉素间接持有发行人 2.95%股份,且自 2022年11 月 25日起开始担任公司董事。根据《证券期货法律适用意见第17号》,吴宏洋、吴雨洋为公司的共同实际控制人。

综上所述,发行人实际控制人为吴军、吴宏洋、吴雨洋,三人通过直接及间接方式合计控制发行人82.70%的股份。

一致行动人情况

李筱茗系吴军配偶,持有控股股东上海玉素5%股权;吴朋系吴军胞弟,持有发行人 252.28 万股股份,占发行人总股份的 3.83%。李筱茗与吴朋均未参与公司经营决策,在公司经营决策中未发挥重要作用,为公司实控人的一致行动人。

吴军先生,1967 年生,中国国籍,无境外永久居留权,本科学历。工作经历:1986 年 6月至 2000 年 7月任梅花房屋开发有限公司总经理,2000年8月至2002年12月,任鞍山市毓恬房屋开发有限公司总经理;2004年12月至2019年4月,任上海毓恬冠佳汽车零部件有限公司董事长;2021年8月至今,任上海毓恬冠佳科技股份有限公司董事长。

吴宏洋女士,1991 年生,中国国籍,无境外永久居留权,硕士研究生学历。工作经历:2021年3月至2021年8月,任上海毓恬冠佳汽车零部件有限公司证券事务代表;2021年8月至2023年3月,任上海毓恬冠佳科技股份有限公司董事、董事会秘书。2023年 3月至今,任上海毓恬冠佳科技股份有限公司董事。

吴雨洋女士,1993 年生,中国国籍,无境外永久居留权,硕士研究生学历。工作经历:2021 年 8月至今,任上海毓恬冠佳科技股份有限公司证券事务代表;2022年11月至今,任上海毓恬冠佳科技股份有限公司董事。

韩奋吉先生,1993 年生,中国国籍,无境外永久居留权,硕士研究生学历,英国特许注册会计师(ACCA)。工作经历:2018年6月至2022年6月,任广发证券股份有限公司投资银行部副总裁;2022年7月2023年3月,任上海毓恬冠佳科技股份有限公司证券事务部经理;2023年 3月至今,任上海毓恬冠佳科技股份有限公司董事会秘书、证券事务负责人。

韩奋吉职业路径分析及董秘角色发展建议

一、职业背景亮点与潜在优势

复合型专业能力

投行经验:4年广发证券投行部经历,参与多个IPO项目(如霍普股份(维权)),熟悉上市流程、财务核查及监管沟通,可为毓恬冠佳IPO提供实操支持。

财务资质:ACCA持证人,具备国际化的财务合规与资本运作视野,有助于优化公司财务信披质量(如避免“毛利率异常”等问询高频雷区)。

角色转型机遇

甲方经验积累:从投行“乙方”转向拟上市公司“甲方”,更深入理解业务与资本结合点,未来可主导战略融资、并购整合。

持股激励绑定利益:间接持股市值超千万元,与公司长期价值深度绑定,增强其推动合规治理的动力。

年龄与晋升潜力

年轻化优势:30岁即担任拟上市公司董秘,在A股年轻董秘群体中具有标杆性,若成功推动公司上市,有望成为“90后董秘”代表案例。

二、潜在风险与挑战

项目经验争议

广发投行项目瑕疵:参与项目中出现福贝宠物未上会、汇联地板取消审核,可能被质疑执行细节能力(如财务规范、关联交易排查)。

应对建议:在现职中主导毓恬冠佳IPO时,需重点展示其对历史项目教训的反思(如强化尽调颗粒度、提前清理关联方资金往来)。

实控人家族关系平衡

权力过渡敏感性:前任董秘为实控人之女吴宏洋,韩奋吉需在推进规范化治理与维护实控人信任间取得平衡,避免被视为“外部夺权者”。

应对建议:

设立“渐进式改革”目标:优先解决监管敏感问题(如关联担保披露),暂缓挑战实控人传统决策模式。

借力第三方背书:引入律所、券商对公司治理出具合规建议,将改革压力外部化。

IPO压力与信披责任

毓恬冠佳上市风险:若IPO失败或上市后出现业绩变脸,董秘可能因“过度包装”指控担责。

应对建议:

建立“风险留痕”机制:对实控人干预信披的行为(如要求淡化关联交易),通过邮件、会议纪要书面记录并抄送独董。

提前设定“安全条款”:在招股书中明确披露实控人控制权风险(如家族企业治理特殊性),预留免责空间。

三、董秘履职实操建议

规避“背锅”的三重防火墙

制度层面:

推动制定《重大事项知情人登记表》,要求实控人、财务总监签字确认数据真实性(参考案例:某科创板公司通过此表成功抗辩财务造假指控)。

流程层面:

开发内部信披系统,业务部门上传合同/订单后自动触发合规检查(如单笔收入超营收5%需附客户验收单),减少人为干预。

第三方层面:

聘请前监管官员作为顾问,对招股书关键章节(如同业竞争、毛利率分析)进行预审,降低反馈问询概率。

投资者关系管理(IR)升级

对标港股IR策略:

设立“IPO路演黑皮书”,记录机构投资者关注焦点(如技术壁垒、实控人股权质押),定期向董事会汇报预期管理缺口。

引入ESG披露框架,在招股书中增加“家族企业治理改进计划”,提升国际投资者认可度。

个人品牌与职业安全

强化合规人设:

在行业论坛发表《拟上市公司董秘如何平衡实控人意志与合规底线》等主题演讲,塑造“专业独立”形象。

风险对冲工具:

购买董责险(D&OInsurance),覆盖潜在的信披诉讼赔偿,保费可从持股分红中支出。

与持股平台签订《退出协议》,约定若因公司违规导致个人持股价值缩水,实控人需按初始估值回购。

四、总结:从“执行者”到“战略合伙人”

韩奋吉的职业路径体现了投行精英向产业资本操盘手转型的典型逻辑,其成功关键在于:

将投行经验转化为公司治理红利,例如用IPO尽调方法优化内控;

在家族企业中扮演“合规增量”角色,通过制度渐进改良而非激进冲突实现话语权提升;

善用持股利益与个人品牌绑定,在资本市场树立“年轻化、国际化董秘”标杆形象。

若能在毓恬冠佳IPO过程中规避历史项目教训,并建立有效的“背锅防火墙”,其有望成为A股新一代董秘的代表性人物。