受特朗普关税政策冲击,美国股市持续走弱,三大指数集体下跌。截至3月5日,道琼斯指数年内微跌0.05%,标普500指数下跌1.76%,纳斯达克指数跌幅达5.31%。追踪BIG 7的TAMAMA科技指数表现更差,年内重挫9.31%。

在连续2年领跑全球以后,我们认为,美股已经出现明显的泡沫化迹象,无论是从微观还是从宏观上看,美股都面临着越来越大的下跌风险。应该转变过去“逢低必买”的肌肉记忆,减少美股在资产配置中的比例。

当前,美股主要面临三大风险;

第一,估值风险。无论是在相对意义上,还是在绝对意义上,美股都在估值高位水平。

截至3月5日,代表美股整体市场的标普500 PETTM高达26.6倍,高于大多数重要市场估值水平。上证指数 PETTM仅为14.4倍,恒生指数 PETTM仅为10.3倍,日经225 PETTM仅为18.2倍,英国富时100 PETTM仅为17.1倍,德国DAX PETTM仅为18.6倍。

就历史分位数来看,标普500 PETTM近3年历史分位数为76.28%,近5年历史分位数为59.39%,近10年历史分位数为79.31%,自上市以来历史分位数为93.96%。美股价格比绝大多数时候都要昂贵,性价比大幅下降,有向估值中枢回归的可能。

在泡沫早期,市场往往会讲出各种各样的神奇故事。然而,历史证明,很少有市场能够单纯依靠业绩来消化泡沫,再强劲的增长都难以与人类的想象力和乐观预期匹敌。绝大部分泡沫的终焉都是恐慌式下跌。例如,曾被全球市场看好的印度股市已经连续5个月下跌,印度SENSEX30 PETTM从最高点的25.12倍降到20.58倍。

第二,业绩风险。本轮美股牛市,主要是以英伟达为代表的BIG 7行情。近3年以来,英伟达营收同比0.22%/+125.85%/114.20%,净利润同比-55.21%/+587.96%/144.89%,龙头企业业绩高增长主导美股AI叙事,进而支撑起美股高估值。

然而,随着算力设施投资“过峰”,下游应用探索进展缓慢,一方面,BIG 7财报越来越难以给市场惊喜,且局部开始出现 “算力投资过剩”现象,使得市场质疑BIG 7未来业绩增长可持续性;另一方面,以DeepSeek为代表的中国企业黑马崛起,打破了“美国例外论”带来的垄断预期,AI领域的竞争压力逐渐增大,进一步加深了对于BIG 7的悲观预期。

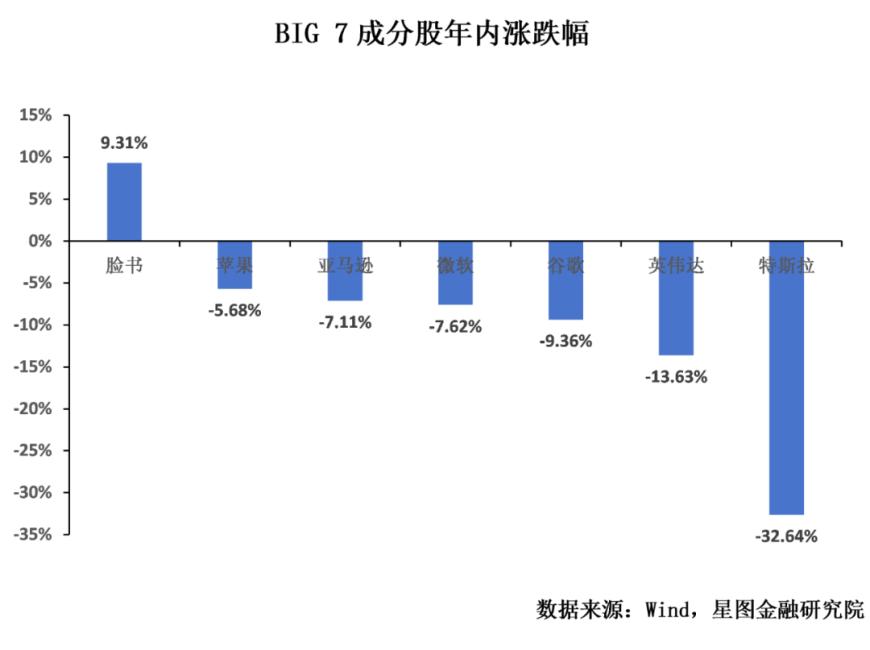

我们可以看到BIG 7中,部分企业已经开始掉队,股价波动逐渐增大。比如特斯拉自年初以来下跌32.64%,在BIG 7中表现最差,主要是特斯拉电动车在部分重要市场销售不及预期。曾被视为“全球资本市场救星”的英伟达自年初以来下跌13.63%,在公布2025年4季度财报以后,首个交易日股价重挫8.5%,创下近1个月来最大单日跌幅。

第三,政策风险。过去2年间,尽管美联储将利率维持在高位区间,但美国政府宽松的财政政策抵消了货币政策带来的紧缩效应。2022-2024年美国平均财政赤字率达到6.1%,尽管低于疫情时期,但依然远高于3%的国际警戒线,美国经济严重依赖财政政策刺激。

在特朗普上任以后,美国新任财长贝森特提出所谓的“333方案”:到2028年将预算赤字降至GDP的3%、通过放松管制实现3%的GDP增长、每日增产300万桶石油或等量能源。领导政府效率部(DOGE)的马斯克则更加激进,誓言要削减2万亿美元的联邦支出,并将现有约258个联邦机构削减到99个。作为对比,2024年,美国联邦财政收入为4.9万亿美元,联邦财政支出为6.8万亿美元,联邦财政赤字为1.8万亿美元。

还有一点,特朗普秉承“美国优先主义”,频繁对贸易伙伴抡起关税大棒,这不但会提高通货膨胀水平,还将扰动经济活动预期,导致美国未来经济增长面临越来越大的不确定性。如果通胀导致美联储难以降低利率,贝森特和马斯克挥刀大砍政府财政支出,特朗普关税扰动经济预期,并触发贸易伙伴激烈反制,或将导致美国经济失速着陆。

回顾近期公布的经济数据,已经有经济疲软迹象浮现,导致未来增长预期正在快速下滑。美国2月Markit服务业PMI 49.7,远低于预期的53,其中,新订单和就业分项均大幅走弱,特朗普政策的不确定性正在拖累企业商业预期。密歇根大学消费信心指数同样下降至72,去年同期为79,居民对于未来信心同样明显下降。而据亚特兰大联储GDPNow模型最新数据显示,由于私人消费和净出口大幅下降,美国1季度经济增速将下降2.8%,如果这一预测成为现实,将会成为2022年1季度以来美国经济首次季度收缩。

我们同样关注到一些非市场信号,比如,曾多次成功预测市场泡沫破裂的传奇投资家Jeremy Grantham近期警告,美股正处于“超级泡沫”中,“重大下跌”即将到来。在不久前公布的伯克希尔财报中,截至2024年年末,巴菲特所持有的现金储备达到了创纪录的3342亿美元,相较2023年末同比+99%,现金储备在资产中的比例达1998年以来最高,股票持仓则减少至3027亿美元,相较2023年末同比-21%。

过去2年中,由于美股处于上涨趋势,现在来看,每次下跌都是买点,因此被投资者调侃为“每调买机”。但是,要指出的是,美股调整起来同样凶猛,例如,标普500在2022年下跌19.44%,在2008年下跌38.49%。俗话说,买在无人问津处,卖在人声鼎沸时。随着美股波动风险越来越大,或许“每调卖机”才是今年投资美股的正确方式。