主要观点

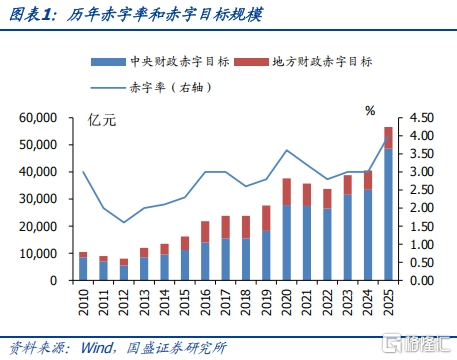

根据今年财政预算安排,一般国债+超长期特别国债+注资特别国债+地方债新增债限额合计11.86万亿元,较2024年增加2.9万亿元。

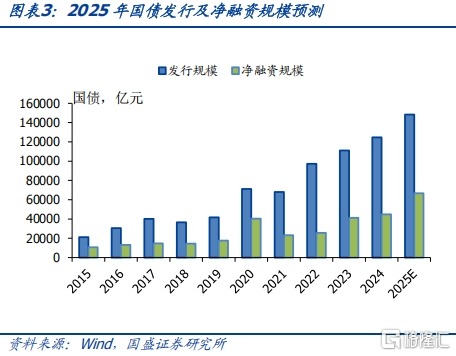

发行规模上,考虑到2025年国债预计到期8.17万亿元,预计2025年国债发行规模约为14.83万亿元,较2024年增加23599亿元;根据十四届全国人大常委会第十二次会议的决议,2024-2026每年将有2万亿元的特殊再融资债用于化债,而2022-2024年普通再融资债的接续比例为87.3%,预计2025年地方债发行规模约为9.91万亿元,较2024年增加约1600亿元。

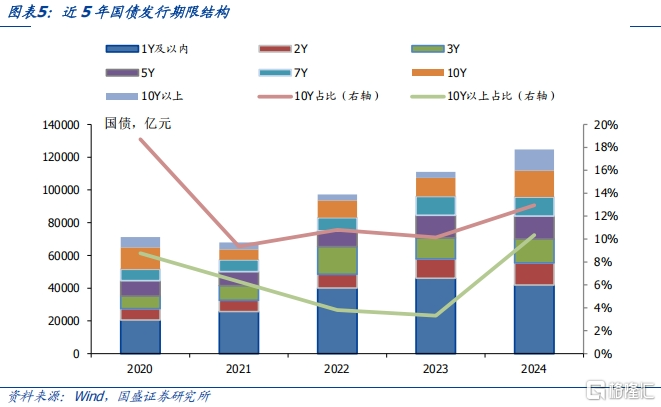

发行期限结构看,政府债发行期限不断拉长。2020-2024年,国债供给的加权期限分别为6.9、5.3、4.4、4.3、6.2年,预计2025年国债供给的加权期限将进一步抬升。国债每月发行频率相对平稳,但10年期国债单笔发行金额扩大。预计2025年国债发行节奏与2024年类似,10年期国债维持每月发行1次,而30年期国债维持每月发行1-2次的节奏,10年期国债单次发行金额预计约为1800亿元,而30年期国债单次发行金额预计为600亿元。预计2025年新增地方债加权期限与2024年接近,长久期再融资债发行规模占比进一步提升。

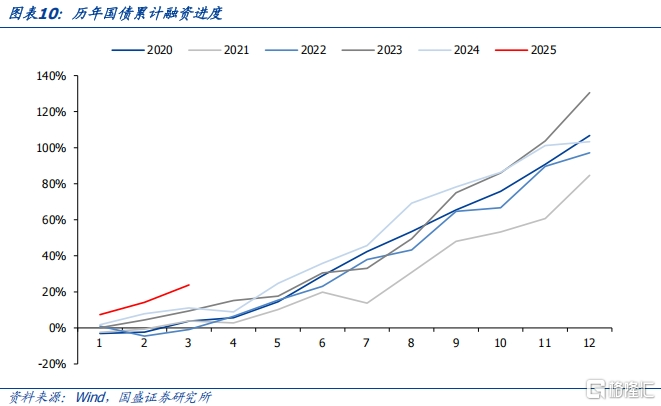

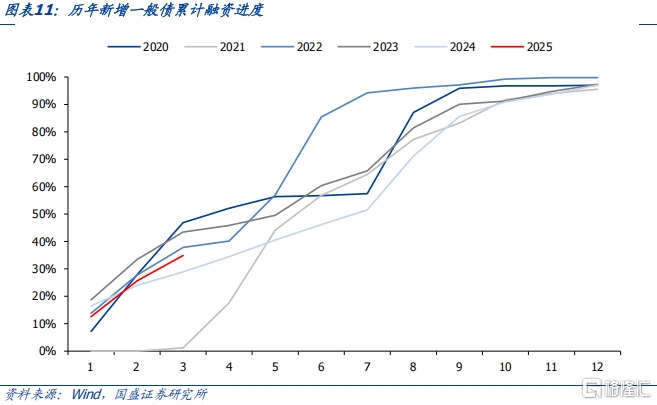

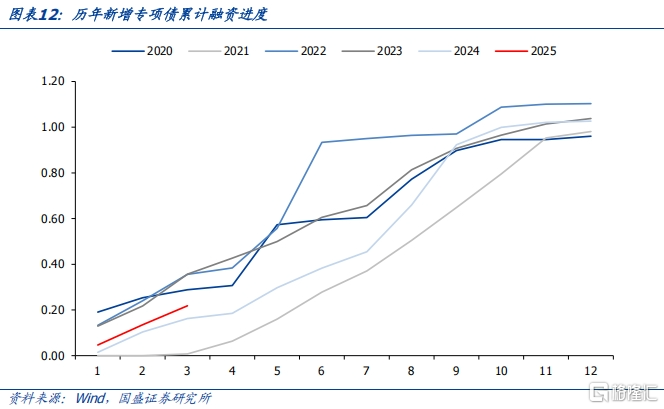

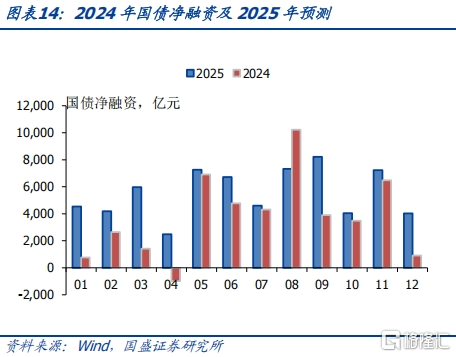

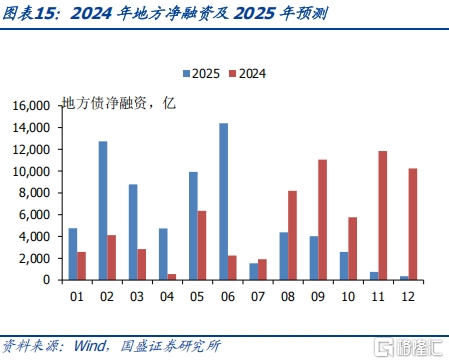

年内国债发行节奏快于往年,而新增地方债的发行节奏较慢。1-3月的国债累计发行进度分别为7%、14%、24%,而近三年的1-3月的国债发行进度分别为1%、3%、7%。以新增专项债为例,1-3月新增专项债累计发行进度分别为5%、14%、22%,而近三年(2022年-2024年),同期新增一般债平均发行进度分别为9%、19%、29%。

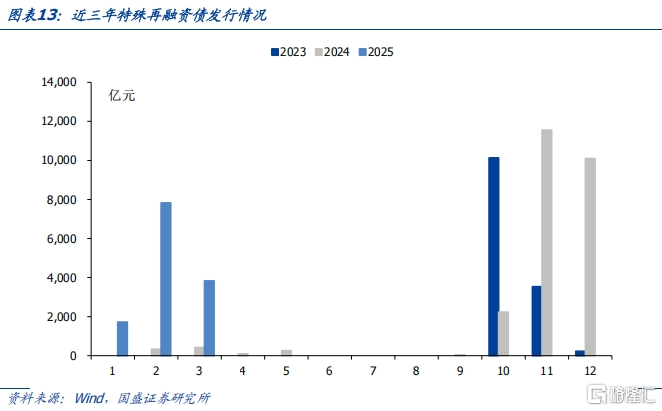

新增专项债发行进度偏慢,一方面,年初新增一般债的发行可能让位于特殊再融资债发行,其中2025年1-3月,用于置换隐债的特殊再融资债合计发行13373亿元,预计已经完成年内发行进度的67%,而2023年和2024年特殊再融资债的发行均集中在四季度,今年特殊再融资债的发行节奏明显前置。

另一方面,2024年12月,国务院办公厅出台《关于优化完善地方政府专项债券管理机制的意见》,确认了11个专项债项目“自审自发”试点地区,意见出台到具体的方案落地或存在一定的时滞,审核发行方式的改变或导致今年年初以来的新增地方债发行节奏偏慢。

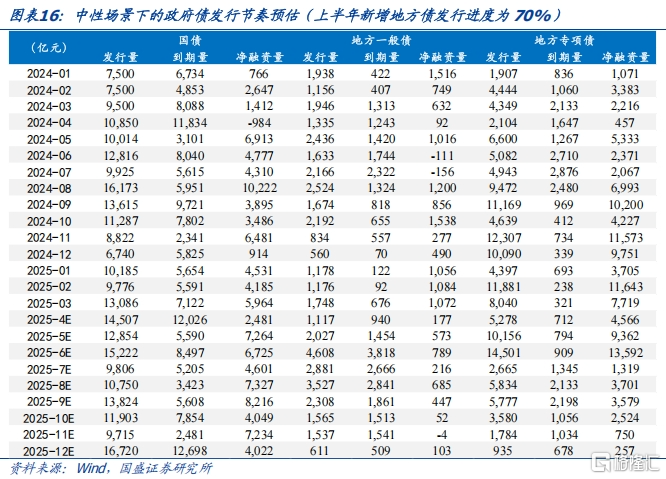

二季度专项债发行进度或有提速,同时特别国债开始发行。超长期特别国债,考虑到今年年初以来国债发行进度偏快,我们预计今年超长期特别国债的发行节奏可能与去年相似。预计二季度国债发行规模将达到4.3万亿元,而净融资规模达到1.6万亿元。

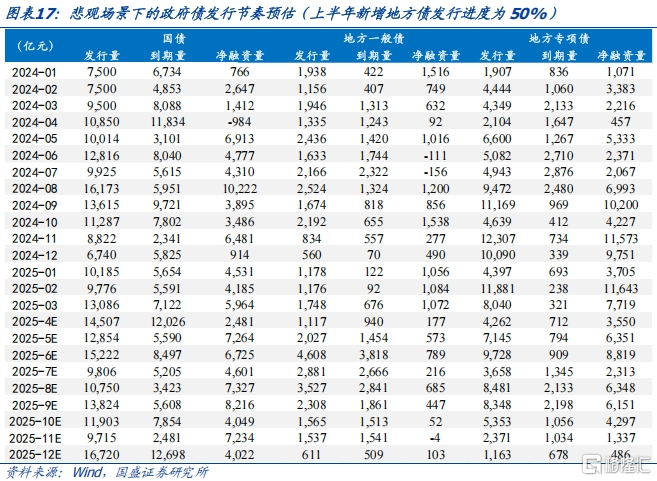

我们预计国债净融资高峰期或出现在三季度,一方面按照过去三年的普通国债的发行节奏看,三季度为国债净融资高峰,另一方面,考虑到外需回落,在全年的赤字限额的基础上,三季度或有增量的财政政策出台的可能。地方债方面,2025年3月14日,湖南省的“自审自发”实施方案推出,提出原则上6月底前完成全年专项债券发行,参照湖南省的发行节奏,预计二季度新增专项债发行节奏将加快。中性假设下,我们预计上半年的新增专项债发行进度为70%。该假设下,二季度为地方债发行高峰,地方债净融资规模预计为29059亿元,小幅高于一季度地方债净融资,而三季度开始地方债净融资规模显著下降。

本文的预测都是基于当前的财政预算,但随着贸易冲突加剧,为对冲外需的回落,稳定内需的重要性和迫切性进一步提升,后续可能财政力度加大,政府债券供给有可能高于当前的预测。

展望后市,基于当前的财政预算,新增专项债上半年发行进度为70%的中性假设下,预计5-6月或为年内政府债净融资高峰,二季度净融资同比增量低于一季度,而且二季度净融资相对于1季度并未高出多少,供给冲击有限。该假设下二季度或为年内的政府债供给高峰,今年各个季度的政府债净融资预计为4.1、4.6、3.0、1.9万亿元,而去年同期各季度的政府债净融资分别为1.4、2.0、4.0、3.9万亿元。关注在全年的赤字规模、特别国债和专项债额度之下,为对冲外需回落的风险,三季度是否会有增量的财政政策推出。

风险提示:货币政策超预期;外部冲击超预期;统计存在误差。

一、2025年政府债供给规模如何?

1.1 今年新增政府债限额有多少?

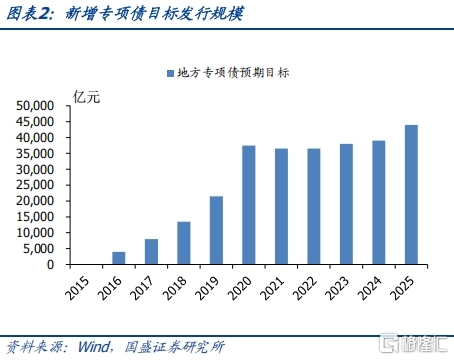

根据2025年财政部公布的财政预算安排,国债新增限额4.86万亿元,较2024年增加1.52万亿元,超长期特别国债1.3万亿元,较2024年增加0.3万亿元,而向中央金融机构注资的特别国债5000亿元。地方债新增限额5.2万亿元,较2024年增加0.58万亿元,其中新增一般债0.8万亿元,新增专项债4.4万亿元。一般国债+超长期特别国债+注资特别国债+地方债新增债限额合计11.86万亿元,较2024年增加2.9万亿元。

1.2 今年政府债发行及净融资规模怎么看?

2025年一般国债新增限额4.86万亿,超长期特别国债计划新增1.3万亿元,向中央金融机构注资的特别国债5000亿元,预计2025年国债净融资规模为6.66亿元,较2024年增加2.32万亿元。考虑到2025年国债预计到期8.17万亿元,预计2025年国债发行规模约为14.83万亿元,较2024年增加23599亿元。

2025年地方新增债限额为5.2万亿元,而根据十四届全国人大常委会第十二次会议的决议,2024-2026每年将有2万亿元的特殊再融资债用于化债,而2022-2024年普通再融资债的接续比例为87.3%(参考2022-2024年3年普通再融资债的发行规模占当月到期的地方债规模比例的均值)。预计2025年地方债净融资约为6.90万亿元,较2024年增加约1200亿元,预计2025年地方债发行规模约为9.91万亿元,较2024年增加约1600亿元。

1.3 今年政府债发行及净融资规模怎么看?

从近5年政府债发行期限看,2020-2023年,国债供给的加权期限逐年下降,而2024年利率债供给的加权期限抬升。2020-2024年,国债供给的加权期限分别为6.9、5.3、4.4、4.3、6.2年,预计2025年国债供给的加权期限将进一步抬升。

国债发行节奏相对平稳,10年期国债单笔发行金额扩大。2024年,10年期国债单次平均发行金额约为1243亿元,伴随赤字规模的扩大,10年期国债单次发行金额呈扩大的趋势;30年期国债单次平均发行金额约为452亿元。发行次数来看,2020年以来,10年期国债年度发行次数分别为22、12、15、12、13次,基本稳定在每月1次的发行节奏,30年期国债年度发行次数分别为10、11、12、12、17次,普通30年期国债每月发行1次,而特别国债每月发行1-2次的节奏。预计2025年国债发行节奏与2024年类似,10年期国债维持每月发行1次,而30年期国债维持每月发行1-2次的节奏,10年期国债单次发行金额预计约为1800亿元,而30年期国债单次发行金额预计约为600亿元。

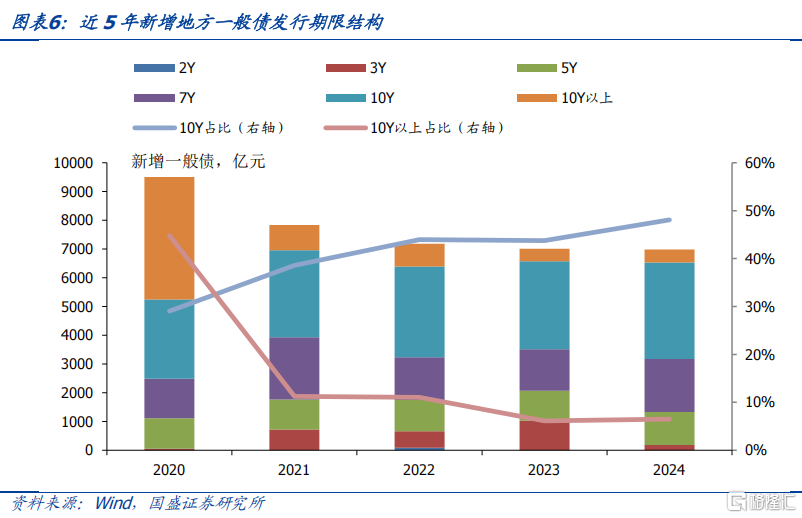

按照财政部规定,年度新增一般债平均发行期限应控制在10年及以下,10年期以上新增一般债发行规模应当控制在当年新增一般债券总额的30%及以下。预计2025年10年期以上新增一般债发行规模占比或进一步提升至50%,而10年期以上的新增一般债发行规模占比或维持在6.5%附近。

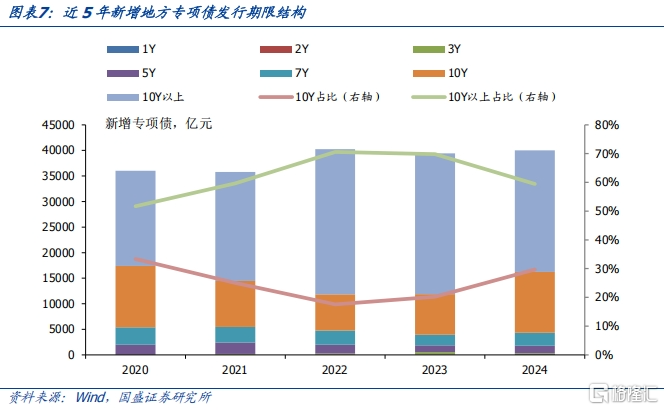

新增专项债期限并无严格限制,仅要求原则上由地方政府安排政府性基金收入、专项收入偿还,债券与项目期限不匹配的允许在同一项目周期内接续发行,专项债券期限应当与项目期限相匹配。伴随广谱利率下行趋势,地方政府专项债发行长久期专项债的比例呈上升趋势,2020-2025年,新增专项债加权期限分别为15.1、15.8、17.2、17.9、17.3年,预计2025年地方专项债加权期限与2024年接近。

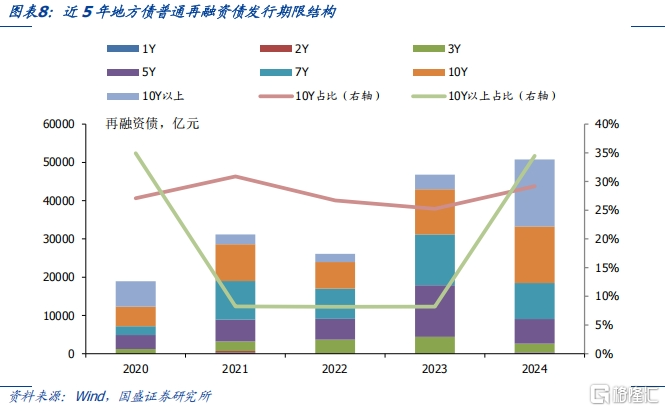

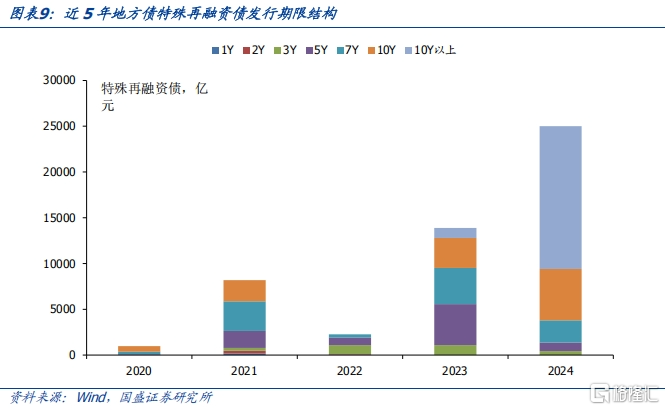

再融资一般债券期限应当控制在10年及以下,再融资专项债券期限原则上与同一项目剩余期限相匹配。再融资债近年发行趋势看,长久期再融资债发行规模占比进一步提升。2024年10年期再融资债发行规模占比在29%,较前一年提升约4个百分点,10年期以上再融资债发行规模占比在34%,较前一年提升约26个百分点,主要是特殊再融资债的发行主要集中在10年以上期限,2024年合计约发行2.5万亿元的特殊再融资债,而约1.6万亿特殊再融资债发行期限在10年期以上。

二、一季度政府债发行情况

从年初以来国债发行进度看,年内一般国债发行进度明显快于历史同期,1-3月的国债累计发行进度分别为7%、14%、24%,而2022-2024年期间的1-3月的国债发行进度分别为1%、3%、7%。

从年初以来的新增地方债发行进度看,新增一般债和新增专项债的年内发行进度都相对偏慢。1-3月新增一般债累计发行进度分别为13%、26%、35%,而比较近三年(2022年-2024年),同期新增一般债平均发行进度分别为16%、28%、37%。1-3月新增专项债累计发行进度分别为5%、14%、22%,而比较近三年(2022年-2024年),同期新增一般债平均发行进度分别为9%、19%、29%。

总体而言,年内新增地方债发行进度偏慢,发行节奏介于2023年和2024年之间。一方面,年初新增一般债的发行可能让位于特殊再融资债发行,2025年1-3月,用于置换隐债的特殊再融资债合计发行13373亿元,预计已经完成年内发行进度的67%,而2023年和2024年特殊再融资债的发行均集中在四季度,今年特殊再融资债的发行节奏明显前置。另一方面,2024年12月,国务院办公厅出台《关于优化完善地方政府专项债券管理机制的意见》,确认了11个专项债项目“自审自发”试点地区,意见出台到具体的方案落地或存在一定的时滞,审核发行方式的改变或导致今年年初以来的新增地方债发行节奏偏慢。2025年3月14日,湖南省的“自审自发”实施方案推出,提出原则上6月底前完成全年专项债券发行,参照湖南省的发行节奏,预计二季度新增专项债发行节奏将加快。

三、后续政府债发行节奏怎么看?

3.1 国债后续供给节奏怎么看?

根据财政部二季度的国债发行计划,金融机构注资的5000亿特别国债,主要集中在二季度发行,期限上以5年和7年为主。超长期特别国债,考虑到今年年初以来国债发行进度偏快,而超长债特别国债额度较去年仍增加3000亿元,我们预计今年超长期特别国债的发行节奏可能与去年相似,5月超长期特别国债或将开始发行,直至11月发行结束。

总体而言,由于二季度开始发行超长期特别国债和金融机构注资特别国债,二季度的国债净融资可能超过一季度,但整体的供给冲击有限。预计二季度国债发行规模将达到4.3万亿元,而净融资规模达到1.6万亿元。我们预计国债净融资高峰期或出现在三季度,一方面按照过去三年的普通国债的发行节奏看,三季度为国债净融资高峰,另一方面,考虑到外需回落,在全年的赤字限额的基础上,三季度或有增量的财政政策出台的可能。

3.2 地方债后续供给节奏怎么看?

今年前3个月,特殊再融资债的发行规模达到1.3万亿,占全年规模的67%,加上4月份开始发行注资特别国债,我们预计后续特殊再融资债发行节奏会放缓,或在二季度末基本发行完毕,我们假定二季度平缓发行。

普通再融资债近年发行节奏较为稳定,假定普通再融资债的发行规模为当月到期的地方债规模的87.3%。

新增地方债的发行节奏上,过去三年(2022-2024年)上半年的专项债的发行进度均值为64%,参照湖南省“自发自审”方案的发行节奏,我们预计今年新增专项债的发行节奏可能会有所加快。而新增一般债的发行,我们参照近三年的发行节奏。

对此我们认为:

中性假设下,我们预计上半年的新增专项债发行进度为70%。该假设下,二季度为地方债发行高峰,地方债净融资规模预计为29059亿元,小幅高于一季度地方债净融资,而三季度开始地方债净融资规模显著下降。

温和假设下,我们预计上半年的新增专项债发行进度为50%。该假设下,一季度为地方债发行高峰,而二季度地方债净融资规模预计为20259亿元,小幅低于一季度地方债净融资,三季度地方债净融资规模小幅低于二季度,整体发行节奏相对平缓。

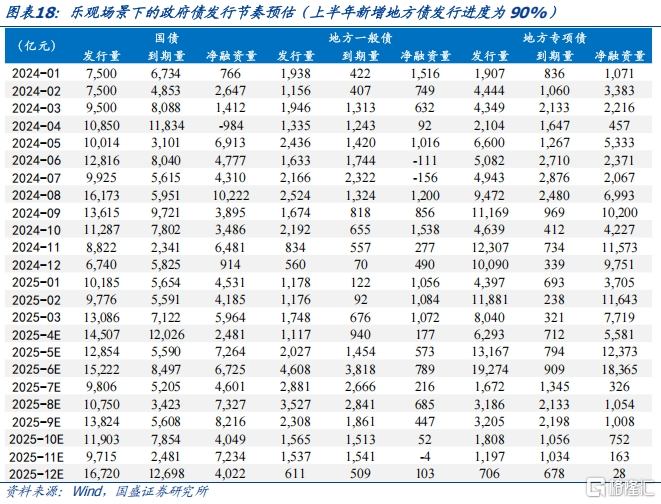

激进假设下,我们预计上半年的新增专项债发行进度为90%。该假设下,二季度为地方债发行高峰,地方债净融资规模预计为37859亿元,静态来看,该假设下下半年的地方债净融资规模较小。

本文的预测都是基于当前的财政预算,但随着贸易冲突加剧,为对冲外需的回落,稳定内需的重要性和迫切性进一步提升,后续可能财政力度加大,政府债券供给有可能高于当前的预测。

展望后市,基于当前的财政预算,新增专项债上半年发行进度为70%的中性假设下,预计5-6月或为年内政府债净融资高峰,二季度净融资同比增量低于一季度,而且二季度净融资相对于1季度并未高出多少,供给冲击有限。该假设下二季度或为年内的政府债供给高峰,今年一季度的政府债净融资为4.1万亿元,而第二至第四季度政府债净融资预计为4.6、3.0、1.9万亿元,而去年同期各季度的政府债净融资分别为1.4、2.0、4.0、3.9万亿元。关注在全年的赤字规模、特别国债和专项债额度之下,为对冲外需回落的风险,三季度是否会有增量的财政政策推出。

风险提示

货币政策超预期:不同阶段的货币政策兼顾的目标不一样,例如稳汇率、稳净息差、维持物价稳定等,因而货币政策存在超预期的可能

外部冲击超预期:当前外部关税冲击存在较大不确定性,关税将显著影响出口,外需回落幅度可能超预期

统计存在误差:数据的统计可能存在偏差,例如计算政府债融资数据时的统计口径可能存在差异

本文节选自国盛证券研究所于2025年4月12日发布的研报《2025年政府债发行规模及节奏怎么看?》,分析师:杨业伟 S0680520050001 朱帅 S0680525040003