虽然历史不会简单的重复,但却总会压中相同的韵脚。

拥有最源远流长历史的华夏儿女总会隐约觉得当下似曾相识,所以“以史为鉴”的研究方法一直以来都刻在中国人的基因里。相应地,你很少在海外研究者的报告中看到这种方法。

投资研究中,以宏观和策略用历史比较法尤其多。因为金融和经济这类影响极大的社会学科无法使用自然科学常用的实验法。所以研究者,除了演绎法(就是推理),归纳法(即找规律)中就只剩下历史比较可以采用。

所以我们将开启一个新的报告系列《历史比较法之于美国困局——请回答2025系列报告》。我们将带着大家,由近及远讨论当下的美国困局有什么历史案例值得参考。第一篇就先让我们把时间稍往回拨几年,翻阅一下历史。我们得到一个比较有意思的结论:当下美国的困局=类似2021年开始的中国房企债务的美国信用债问题+类似2022年英国财政信任危机的美元信任冲击。

案例一:2021年的中国房企债VS当前的美国信用债

回顾2021年的中国房企债务问题:长久以来的高周转运营模式,导致中国房企积累了巨额债务,压力上升导致部分企业破产倒闭只是时间问题。高周转模式的房地产开发链条,体现为“筹措资金(含前期项目的预售资金)-拿地-开工-预售-施工-竣工-回款”。这一模式能够在房地产景气持续上行时期放大经营效益,但依赖于高财务杠杆和预售资金等支撑新项目的开发。这与美国这几年信用债带来的经济和通胀正反馈何其相似。指标上看,2022年以前,房企负债收入比率长期趋于上行(美国也是利息覆盖倍数下行),而竣工率(竣工占总施工面积比重)持续走低。

随着中国的地产需求大周期下行,房企杠杆空间持续收缩,部分房企的债务问题开始暴露。

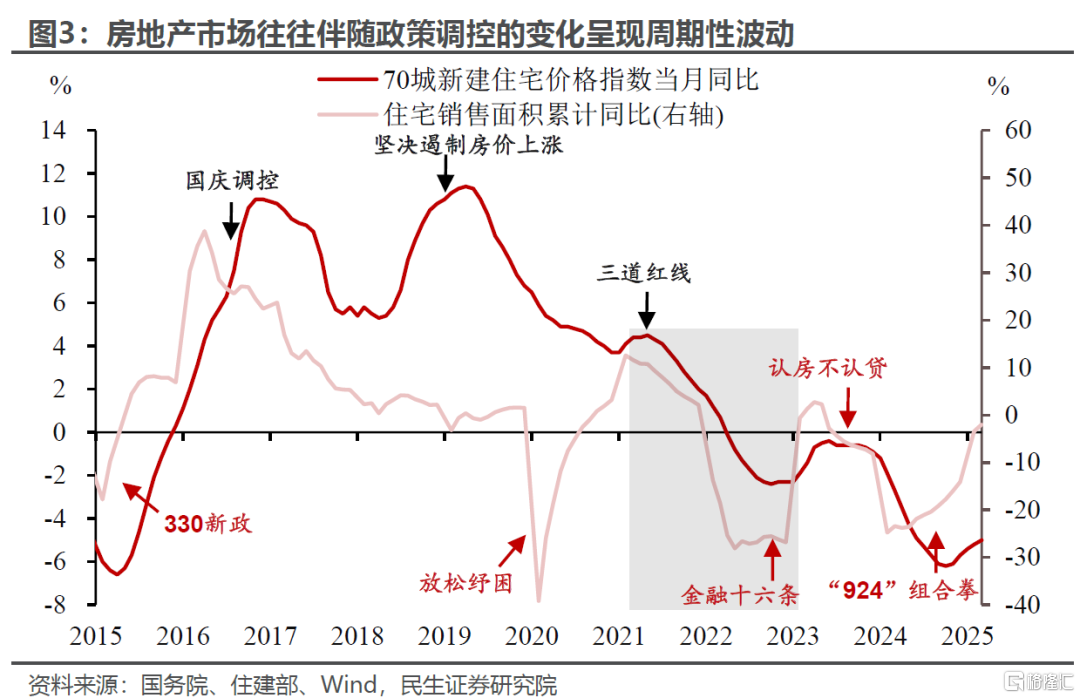

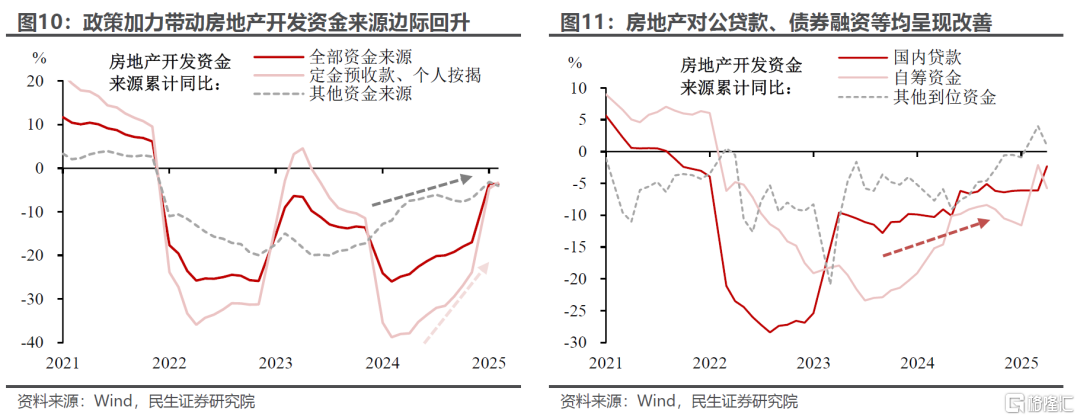

随着人口格局的转变,以及政策在融资端和需求端的调控落地,房企资金流压力明显加大。2021年,“三道红线”政策开始全面实行,严格约束房企有息负债。房地产贷款集中度管理制度建立,对公贷款、个人按揭贷款明显收紧。再加上核心城市限购升级、公共卫生事件冲击,下半年起房地产销售景气快速回落。

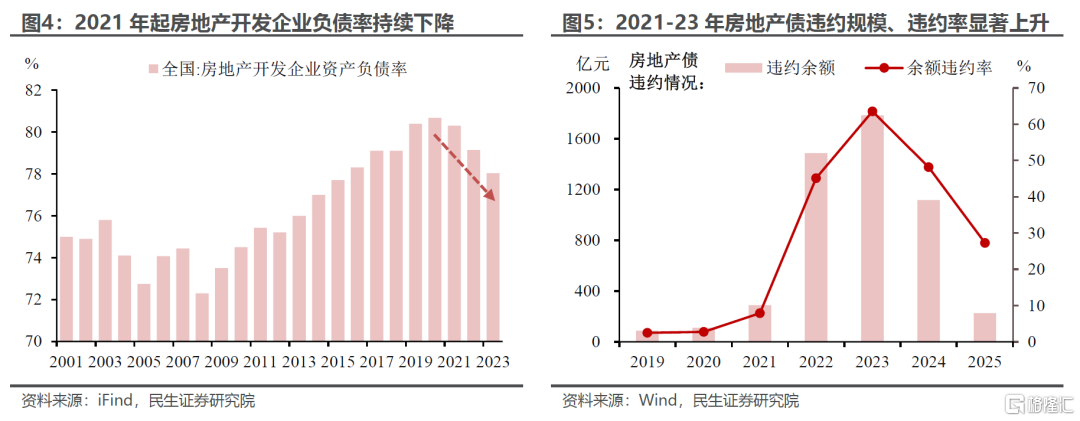

这就导致,政策约束下房地产“降杠杆”趋势明显、2021年起房地产开发企业负债率持续下降,但房企债的违约规模、违约率等也在显著上升。

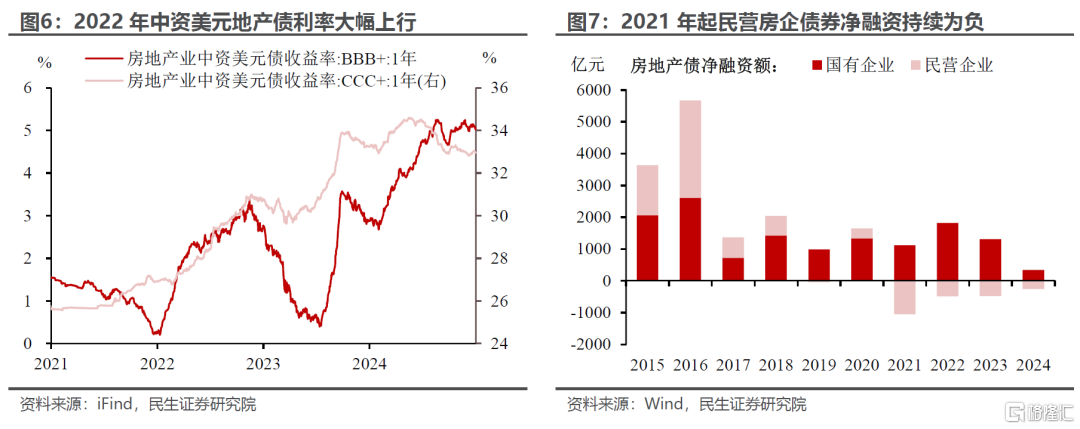

这一过程中,房企债券融资呈现出融资贵、融资难、短久期的鲜明特征。

一是融资贵,房企债利率大幅上行。随着房地产行业的流动性压力持续、违约事件频频发生,房企债信用风险溢价抬升,2022年中资美元地产债利率大幅上行。

二是融资难,民营房企债券净融资持续为负。2021年以来,信用资质较好的国有房企债券融资较为稳健。相比之下,民营房企债券融资呈现较大收缩压力。

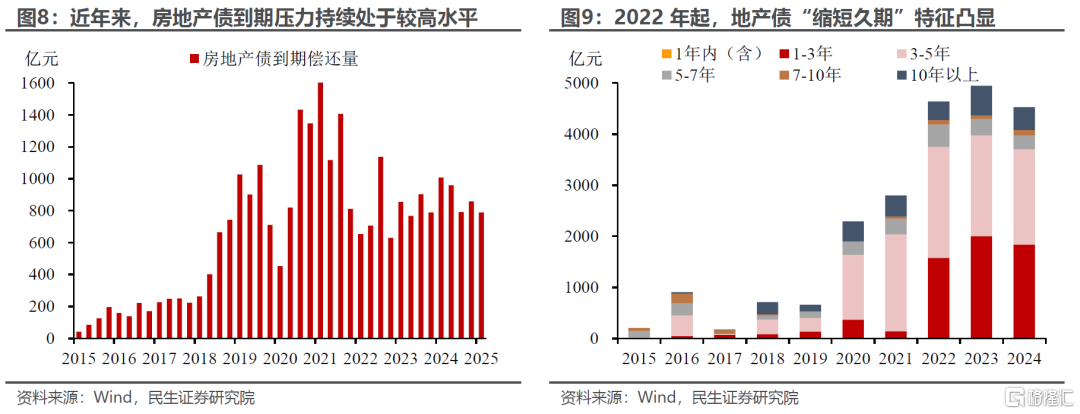

三是短久期,债务到期压力下,短期限的地产债发行占比提升。2022年起,房地产开发企业的信用债发行规模明显上升,发行期限缩短的特征也更加突出,其中1-3年期的比重较2021年大幅上升28.9个百分点至34%。伴随债务滚续,房企的短期融资诉求依然较强,2023年以来新发行的地产债中,1-3年期的占比进一步升至40%以上。

伴随政策持续加力,房企债整体融资状况边际改善,但这个过程是需要时间的。

2023年以来,房地产支持性政策力度不断加大。具体看,“金融16条”、第二第三支箭扩容、房地产融资协调机制建立、白名单扩围等,带动房地产开发资金来源持续改善。尤其在去年“924”后,房地产销售景气明显回升。随着融资状况好转,较高信用等级的房企债利率稳中有降,违约率改善,信用利差亦出现收窄。

我们在上一个系列《美国不是例外》当中详细阐述过美国的信用债问题,目前已经开始逐渐出现类似2021年中国房企面临的融资贵、融资难、期限缩短的迹象。继续演绎下去,我们认为,美国企业出现和中国房企一样流动性冲击概率不低:债务潮一浪高过一浪、一浪快过一浪的局面会让公司的财务规划转向谨慎和犹豫,就像房企拿地减少一样,企业其他的资本开支缩减的趋势也势不可挡。

债务周期的起因和尾声都是相似的。杠杆让投机者尝到了甜头,吹哨者的声音被正反馈的喧嚣淹没,线性外推这个人类最大的劣根性展现得淋漓尽致。内生问题最后也都是以出清贪婪者的杠杆惨淡落幕,别无他法。

所以美国信用债问题如果靠自己化解,过程将会是漫长且痛苦的。而以往美国赖以解决债务问题的“良方”——货币和财政政策也面临史无前例的约束。

案例二:2022年的英国财政信任问题VS当前美国全球关税战带来的美元信任问题

现在市场对美元的不信任是我们进入单极世界格局后不常见的。我们在报告《关税疑云:交易逻辑与终局》第一次提到,这一轮的Risk Off交易谈不上经典,因为美元与美债利率出现了剪刀差。后面我们又在报告《无能为力的联储,被迫强势的鲍威尔》讨论过出现这种剪刀差的原因是市场对美元信任的下降。这让我们很自然的想到,最近一次发达国家货币出现信任问题——2022年英国袖珍财政法案引发的英国股债汇三杀。

特拉斯政府的政策矛盾起点

2022年9月23日,英国新任首相特拉斯领导的政府推出“袖珍预算案”(Mini-Budget),核心内容包括大规模减税(约450亿英镑)和能源补贴计划(1500亿英镑),旨在通过财政扩张刺激经济增长。然而,这些措施缺乏资金支持,需通过增发国债融资,导致市场对英国财政可持续性及通胀前景的担忧急剧升温。

货币和财政政策组合的逻辑冲突

减税政策与英国央行当时加息抗通胀的目标形成直接矛盾。英国当时CPI已升至10.1%(40年新高),而减税可能进一步推高需求型通胀,迫使央行以更大幅度加息。市场对政府与央行政策协调性的信任崩塌,成为危机的导火索。

袖珍财政法案的冲击与资产走势

矛盾的政策组合带来的直接结果是股债汇三杀。

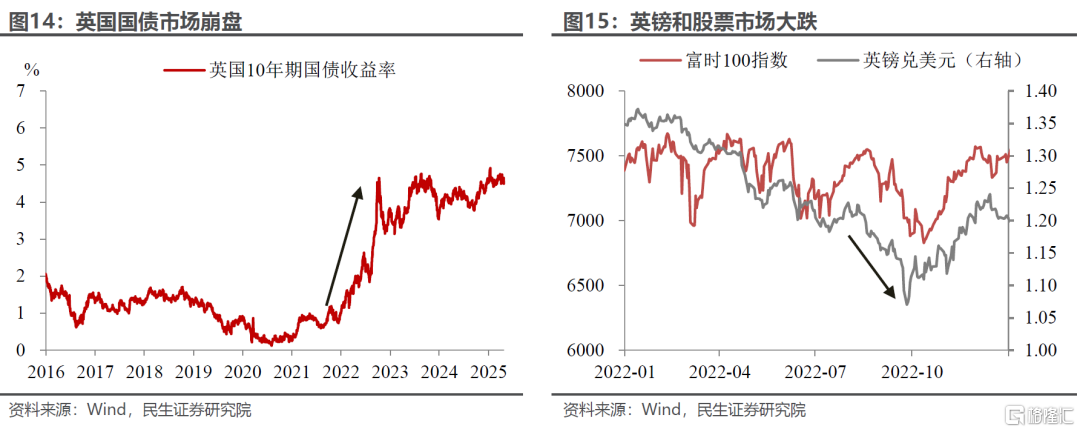

长端国债收益率飙升:减税计划公布后,英国长期国债遭抛售,10年期国债收益率从9月22日的3.63%飙升至9月27日的4.53%,30年期收益率一度突破5%,创1998年以来新高。

流动性危机:英国养老金因采用高杠杆的“负债驱动投资(LDI)”策略,需追加保证金,被迫抛售国债、股票等资产,形成“抛售→收益率上升→追加保证金”的死亡螺旋。

英镑闪崩:英镑兑美元汇率从9月22日的1.13跌至9月28日的1.07,创历史新低,单周贬值幅度达4.7%。

股市重挫:富时100指数单周下跌2.4%,房地产基金、金融股领跌。

主权信用风险受到侵害

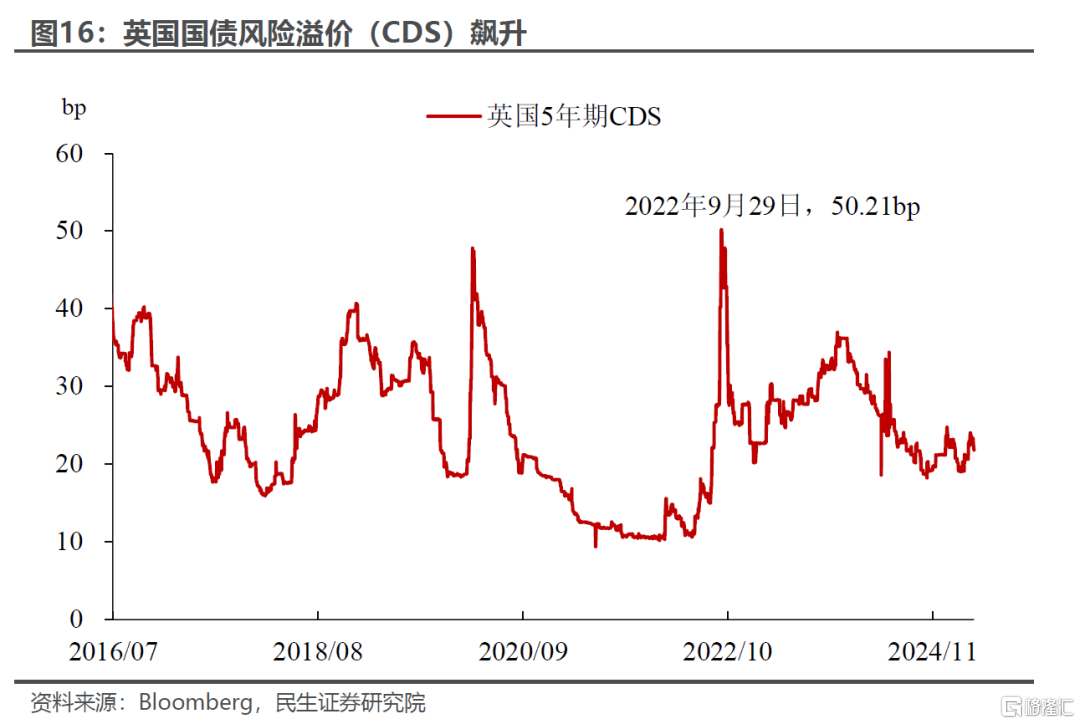

国际评级机构下调英国主权信用展望,国债风险溢价(CDS)飙升,市场担忧英国可能成为首个因政策失误引发主权债务危机的发达经济体。

英政府的危机应对与政策反转

英国央行紧急干预

9月28日,英国央行宣布“无限量”购债计划,两周内买入650亿英镑长期国债以稳定市场,暂停原定的量化紧缩(QT)。此举短期遏制了收益率飙升,但被批评为“财政赤字货币化”(MMT),加剧通胀预期。

财政政策180度转向

10月3日,财政大臣夸西·科沃滕取消针对高收入者的45%所得税减税计划。10月14日,特拉斯解职科沃滕,任命杰里米·亨特为新财相。亨特宣布撤销几乎所有减税措施,缩减能源补贴规模,并计划通过加税和削减开支填补财政缺口。

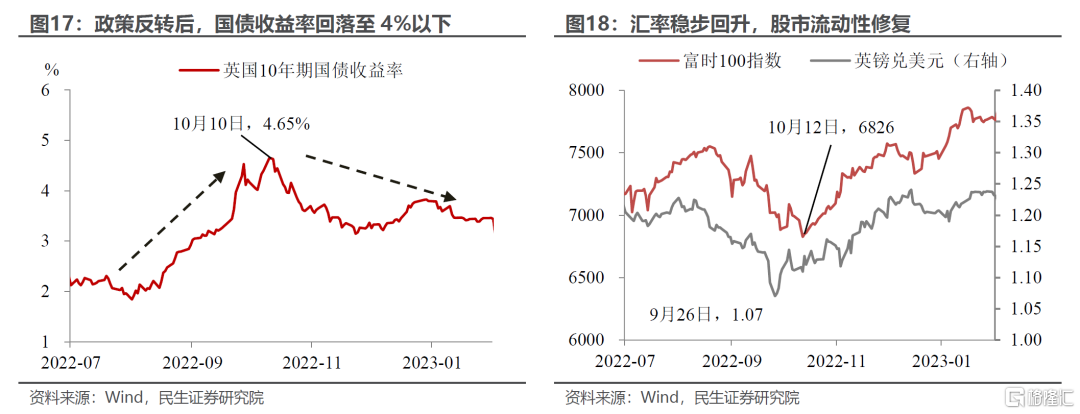

市场逐步企稳

政策反转后,英镑汇率回升至1.14(10月4日),国债收益率回落至4%以下,股市流动性恢复。11月1日,英国央行重启缩表,承诺“有序”退出购债。

危机余波与教训

特拉斯于10月25日辞职,成为英国史上任期最短首相,保守党支持率暴跌至20%,工党领先优势扩大至36个百分点。养老金LDI策略的杠杆率高达7倍,管理资产规模达3万亿英镑,远超英国国债市场容量(2.3万亿英镑),凸显全球利率上升环境下高杠杆金融工具的脆弱性(其实SVB也是一个这样的例子)。危机揭示了财政与货币政策冲突的破坏性。IMF罕见公开批评英国政策,强调“无资金支持的减税”在通胀高企期不可持续。

回顾完英国财政信任危机,大家会更直观地理解我们报告《无能为力的联储,被迫强势的鲍威尔》中的结论:“美联储轻易不宽松,可能不仅仅是意愿的原因,更有“无能为力”的因素。因为在美元不被信任的时候,宽松只会加剧这种担忧,让长期的问题看起来更严重”(按照英国的剧本:汇率和债券利率短暂企稳后进一步下跌,且进一步的宽松只会造成货币当局“日本央行化”——外逃多少钱印多少钱,印多少钱外逃多少钱的恶性循环)。只有解决了不信任的源头,对于英国是袖珍预算法案,对于美国则是特朗普的关税政策,美元汇率才有望开始企稳回升,联储也才能使得上劲。

综合来看,我们认为当下美国的困局=类似2021年开始的中国房企债务的信用债问题+类似2022年英国财政信任危机的美元信任冲击。核心问题是目前这个情况光靠联储是无法力挽狂澜的(可能能提供点“情绪价值”),只有关税政策的反转才是中期美国股债市场真正企稳的Trigger。而关税政策要妥协到什么程度,市场才会开始“买账”,最重要的是观察到美元指数能企稳反弹。在看到这个核心路标之前,债务周期的拖累和明年中期选举的压力都会持续导致特朗普政策妥协。这次,时间是白宫的敌人。加速妥协才能“亡羊补牢,为时未晚”。但目前来看,特朗普每次释放的妥协都是讨价还价且反复无常的。

风险提示:特朗普政策过于激进导致美国经济陷入滞胀甚至衰退;关税扩散超预期,导致全球经济超预期放缓、市场调整幅度加大。

注:本文来川阅全球宏观(民生宏观)2025年4月28日发布的《美国的困局的历史案例》,分析师:林彦 SAC编号S0100525030001,张云杰 SAC编号 S0100525020002