市场高位时,股民往往欢欣鼓舞,却没想过暴跌的阴影正在接近。8月5日的黑色星期一,达摩克利斯之剑终于落下。权重科技股在夜盘期间跌幅超过10%,纳指期货跌幅最高时超过1000点,股王英伟达最大跌幅则超过14%。尽管波动主要由日元套利交易触发,但是事发前几天美国的就业数据、科技股财报不及预期、巴菲特甩卖苹果等事件同期爆发等都事件也很难说不是征兆。

投资者是有机会采取保护措施的。8月5日新加坡时间早上5点,美股期货市场开盘,纳指100在开盘后一个半小时内跌幅都维持在1.2%左右,此时卖出一手,午饭时间就可以实现保证金翻倍,大大抵消了股票仓位的潜在损失。

嗅觉敏锐的人早已布局。不是清仓股票,而是加入对冲策略。

对冲听起来似乎很有门槛,其实在美股市场上非常常见,新手和高手都能找到适合自己的方法。接下来本文讲介绍四种通过对冲市场暴跌风险的方式,分别是反向ETF、期权、融券和前面提到的期货。找到适合你的方法,就能在市场下跌时更游刃有余。

第一种,买反向ETF

顾名思义,买入反向ETF后,标的跌多少,这个ETF就涨多少。如果是二倍反向ETF,那么标的跌多少,这个ETF涨两倍。(非准确数字)

优点是门槛低,亏损有上限,没有爆仓的风险。缺点是标的有限,大部分是指数,个股比较少,比如PSQ,就是做空纳指100。纳指100下跌1%,它就上涨约1%。但是需要注意它不适合长期持有,在震荡市会亏损严重。

在Tiger Trade APP上搜索关键词“做空”,就都能看到各类做空型ETF。

第二种,买入期权

期权简单说就是一种约定的权利,股票期权的约定通常是:在行权日(之前),期权买方有权(但不必须)按照行权价买入或卖出一定数量的股票。为此,买方要向卖方支付权利金。一只股票可以基于涨跌方向、行权日、行权价等衍生出无数张期权合约。

还是以特斯拉为例。

如图所示,如果你认为8月9日之前,特斯拉股价非常可能跌到200美金以下,我们可以在Put(看跌期权)里找到行权价为200美金,行权日在8月9日的put,当前价格是3.75美金。

这意味着什么呢?

在这个时刻买下这张put,你需要3.75*100=375美金,在8月9日之前,你随时有权以200美金(行权价)的价格卖给对方100股特斯拉股票。显然只要在特斯拉股价低于200-3.75=196.25,你就是赚的(不考虑手续费)。股价越低,你赚的越多。你的最大亏损额,就是买期权的权利金。在行权日之前,期权的价格也会涨跌,如果涨到一定程度,你也可以把put卖掉,不一定要行权。

用期权做空的优势是成本低杠杆高,也很灵活,同时亏损有上限,最多亏完所有权利金。劣势是对你的判断能力提出更高的要求——除了考虑价格,还要考虑时间,如果行权日那天股价并没有跌到你的行权价,那么期权就会变成废纸。过后再大跌也跟你无关了。

第三种,在股票市场融券做空

机制很简单,就是高卖低买——在股价高的时候跟券商借入股票卖掉,等跌到自己的心理价位了,再买回来还掉。

用特斯拉来举个例子。行情页右上方点开“融”就可以看到支持做多做空,特斯拉的做空初始保证金需要35%,这意味着当股价为200美金时,你卖空一股至少需要账户里有70美金。做空利率3.75%,说明当前做空池里的股票供应还是比较充足的。注意,利率是可能变动的。

如果想看支持融券的所有股票清单,可以点这里https://www.itiger.com/margin/financing (或者在帮助中心里搜做空)

选择你看空的股票后,下单流程跟持仓股票卖出是一样的——挂个卖单,然后卖出。

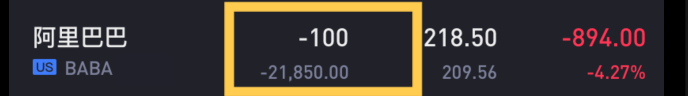

不一样的是,卖出之后,你的持仓里会出现负数的持仓,即代表空头持仓。

如果股票下跌幅度已经达到预期,这时候再选择平仓,就会把股票买回来换掉,落袋为安。

由于股价理论上是没有上限,做空在理论上就存在爆仓的风险,作为空头持仓者,要关注保证金的充足性,否则如果股价突然大涨导致保证金不足,很可能就会被强行平仓。

美股市场上可做空的标的很多,除了个股,还有各类ETF,可按需选择。

这种方式优势是理解简单(直接开仓卖出),门槛不高(最低一股),劣势是资金占用较大,还要交额外的利息,如果判断错误,亏损没有上限。

第四种,通过期货做空

期货,即约定未来某月某日交割一定数量的资产,比如股票、指数、农产品、黄金等等。

举个例子,如果你重仓科技股,又担心遭遇暴跌,同时又不想直接清仓股票,就可以直接卖出纳指100期货,或者迷你期货(规格小一点)。

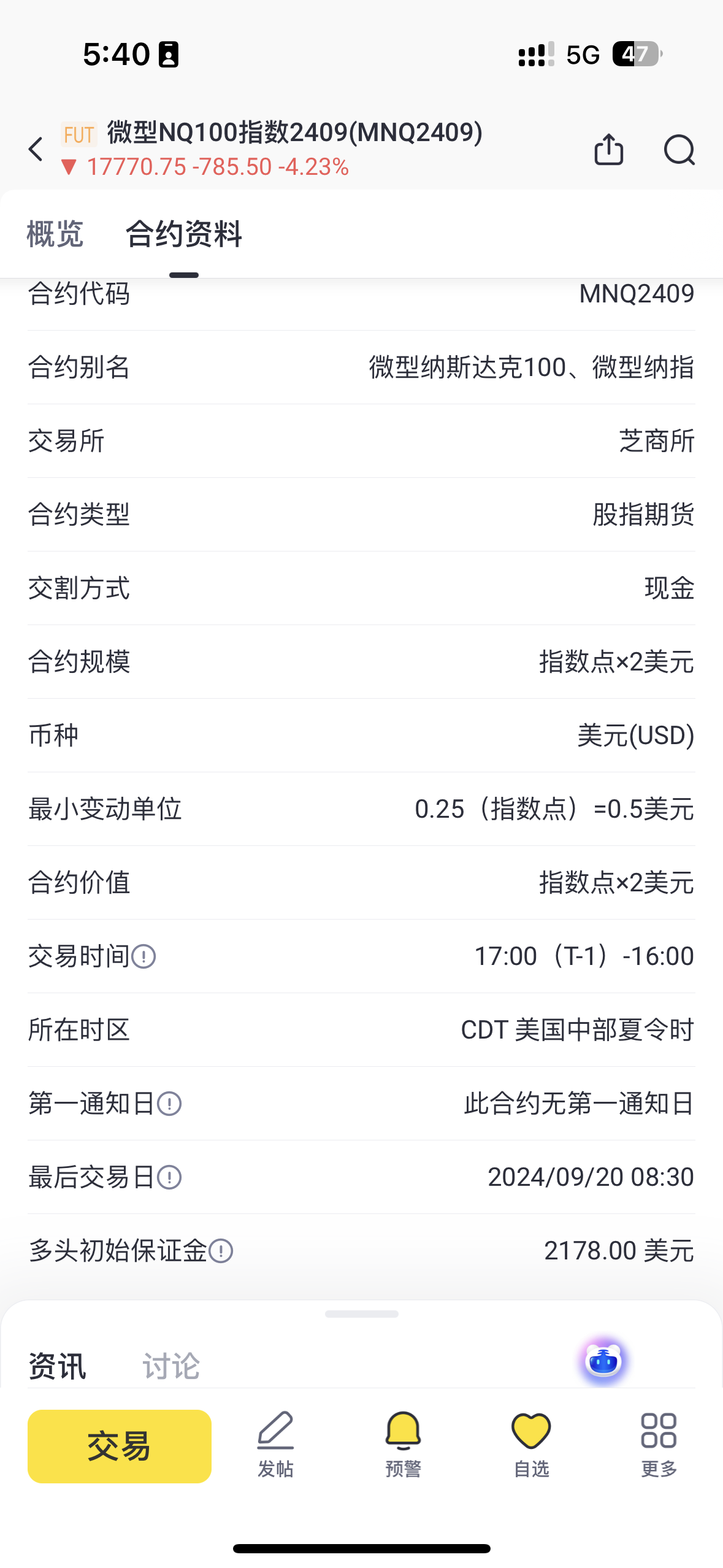

这个迷你纳指的合约信息告诉你:合约价值等于指数点*2美元,而指数点当前是17770.75,也就是意味着当你买入一张合约,你的仓位价值大约是17770.75*2=35551.5美元,波动大致是跟随纳指100指数,跟大家熟知的QQQ差不多。而做多或做空,初始保证金仅为2178美元,这意味着,你最低可以只用2178美元持有价值35551.5美元的纳指100。这已经是超过10倍的杠杆。当然,实际操作中账户里并不会只放这么多保证金,杠杆倍数是可以降低的。但是跟波动差不多的QQQ相比,交易期货需要占用的资金远远更少,交易成本也更低。

比起融券来说,用期货做空不需要借券卖出,而是直接卖出一个远期合约,更加灵活,并且也没有利息的费用。很适合作为科技股重仓者的对冲手段。

缺点是起步门槛相对其他品种较高。另外合约有到期日,到期前要平仓,换成远期的合约,中间也难免有一些成本。

总结一下:

对冲手段 | 融券 | 反向ETF | 期权 | 期货 |

|---|---|---|---|---|

复杂程度 | 简单 | 超级简单 | 复杂 | 中等 |

资金门槛 | 低 | 超级低 | 低 | 中等 |

资金效率 | 低 | 低 | 高 | 高 |

风险 | 中 | 小 | 小 | 大 |

看看哪种适合你。

总之呢,对冲并不是什么神秘的资本大鳄才能操作的方式,只要搞清楚原理,新手也有机会参与。

需要注意的是,本文并非鼓励投资者从做空中获益,而是提供多种仓位保护思路,以便更灵活地控制风险。

上文提及的股票、期权、期货、反向ETF均可在Tiger Trade交易。

免责声明

投资涉及风险,本文不构成投资建议。期权、期货属于衍生品,并非适用于所有投资者,投资前请阅读相关说明并考虑自身的风险偏好。本广告未经新加坡金融管理局审阅。